この記事は2023年5月18日に三菱総合研究所で公開された「グローバルサプライチェーン再構築によるコスト変化」を一部編集し、転載したものです。

目次

「輸入調達距離」と「民主主義指数」による分析

POINT

・多国間協調枠組みを用いたルールに基づく国際秩序の再構築を

・官民一体で二国間連携を深化させることも重要

・G7議長国としてプレゼンスを向上させる機会に

近年、安定調達の観点から既存のサプライチェーンを見直す動きが強まっている。見直しの方向性は主に2つあり、コストの安い遠距離の調達先よりも近さを重視する「ニアショアリング」、コストの安い対立国からの調達よりも友好国からの調達を重視する「フレンドショアリング」であるが、いずれも現状よりもコスト増をもたらす可能性がある。

本コラムでは、サプライチェーン再構築によってコストがどの程度増えるのかを定量的に把握することを目的に、国際付加価値貿易データをベースとするモデルを構築し、国別・産業別の調達コスト変化を試算した。その結果、ニアショアリングは欧州で、フレンドショアリングは日本などアジアの先進国・地域において、サプライチェーン再構築の負担が大きくなることが分かった。

グローバルサプライチェーン拡大の背景は?

1990年代半ば~2010年代半ばにかけて、グローバルサプライチェーンは拡大した。背景には、世界貿易機関(WTO)の設立(1995年)や各種経済連携協定(FTA/EPA)の締結による関税・非関税障壁の撤廃、国際輸送コストの低下※1、先進国からの技術や資本の移転による新興国の生産能力向上がある。特に生産拠点としても最終消費地としても巨大な中国は、2001年のWTO加盟によりグローバルサプライチェーンの拡大に寄与した。

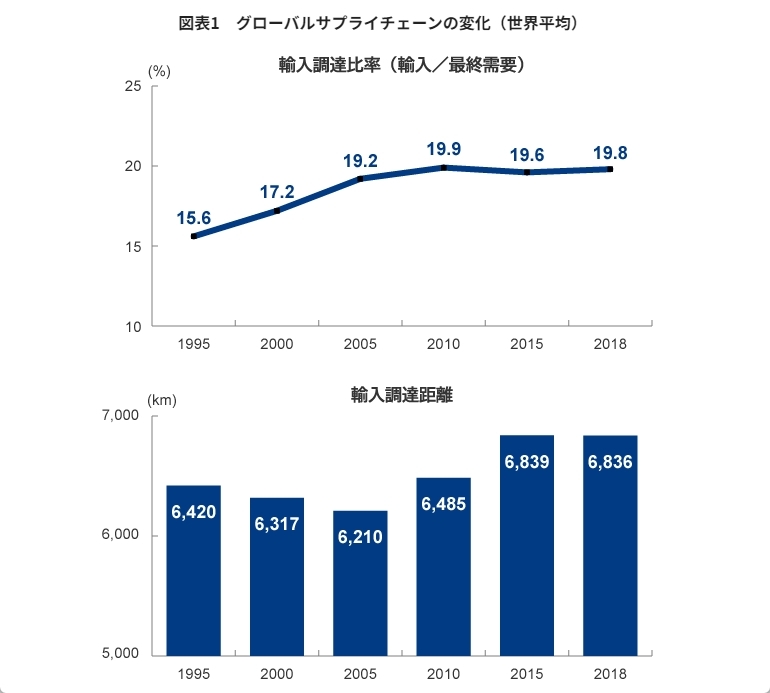

こうしたグローバルサプライチェーンの拡大を示す3つの要素がある(図表1)。第1に、輸入調達比率の上昇である。経済協力開発機構(OECD)「Trade in Value Added」に掲載の「Origin of value added in final demand」によって、当該国の最終需要の付加価値がどの国で生産されたかをたどることができる※2。国内の最終需要に占める輸入の割合(主要66カ国・地域の平均※3)は1995年の15.6%から2015年には19.6%へと上昇し、海外からの調達比率が拡大している。アジアや南米、東欧などの新興国の生産能力向上が背景にある。

第2に、輸入調達距離の拡大である。輸入調達距離とは、輸入相手国との海上輸送距離※4を輸入額で加重平均したものであり、1995年に6,420kmだった世界平均は2015年に6,839kmまで伸びた。コンテナ航路などグローバルな輸送網の発達により、大陸間の遠距離貿易が拡大した。

第3に、異なる政治体制国からの調達の拡大である。英Economist Intelligence Unitが公表するDemocracy Index※5を用いて、貿易相手国との政治体制の違いを測る。これは、各国の政治体制について独裁主義から民主主義まで1.00~9.99でスコアリングしたものである。同指数の輸入相手国との絶対差(世界平均)は、1995年の1.3ポイントから2015年には2.2ポイントまで拡大した。類似の政治体制国間の貿易に加え、西側諸国と中国・ロシア・中東など異なる政治体制国間の貿易が拡大した。

拡大したサプライチェーンは、先進国にとっては輸入調達コストを削減する効果があった。輸入相手国の1人当たりのGDP水準をその国からの輸入調達コストとみなし、自国の最終需要をまかなうための調達コストを試算した。自国で100%調達する場合に比べて、先進国の調達コストは、1995年では2.3%抑制されたのに対し、2015年では5.3%抑制できたという結果が出た。比較的安定した国際情勢の下、グローバルサプライチェーンは経済合理性の下で拡大してきたといえよう。

2010年代半ば以降、サプライチェーン拡大の流れに変化

2010年代半ば以降、経済合理性の下で拡大してきたサプライチェーンに変化がみられる。その背景の1つが、2008年の世界金融危機前後から強まったグローバリゼーションに対する政治的・社会的な反発である。これは貿易のみならず、金融や移民なども含む広義のグローバリゼーションを対象とした動きである。新興国の生産能力の向上により競合するようになった先進国のブルーカラー労働者などを中心に、グローバリゼーションの見直しを求める声が強まり、貿易政策も保護主義的な姿勢が強まった。

加えて2020年以降は、企業経営の観点からサプライチェーンの「安定性」を重視する動きが強まった。次の3つの事象が背景にある。

第1に、米中対立の激化だ。米中間の関税引き上げ、輸出・投資規制の強化により米中をまたぐサプライチェーンのコストが高まった。米国は半導体を中心に中国の技術発展を遅らせるために、韓国・台湾・日本・オランダなどの主要半導体サプライヤーにも対中輸出規制で歩調を合わせるように要請を強めている。

第2に、コロナ危機からの需要急回復に伴う物流費高騰である。防疫上の規制からサービス需要の回復が鈍い中で、財への需要が集中したことから、海上のコンテナ運賃は一時、コロナ危機前の5倍近くに跳ね上がった。

第3に、ロシアのウクライナ侵攻を経て、地政学的対立による供給途絶リスクが顕在化した。ロシアからのエネルギー供給停止に加え、穀倉地帯での紛争により世界の食糧供給が不安定化した。

こうしたなかで、企業にとっては既存のグローバルサプライチェーンが抱えるリスクへの対応が喫緊の課題となっている。グローバルな企業経営者を対象とした2022年のIMD「Executive Opinion Survey」によると、ビジネスに影響を与えるトレンドの1位が「インフレ」、2位が「地政学的紛争リスク」、3位が「サプライチェーン」であった。いずれも上記3つの事象に起因するものである※6。日本企業を対象としたJETROの「2022年度海外進出日系企業実態調査※7」でも、「今後サプライチェーンを見直す」という企業は、日本の製造業全体の60%に上る。

サプライチェーン再構築によるコスト変化は?

サプライチェーンが抱えるリスクを小さくするために企業が取り組む方向性は2つある。第1は、ニアショアリングである。物流費高騰や供給途絶のリスクに備える目的から、なるべく最終需要地に近いところでサプライチェーンを構築する方向性だ。国内回帰もこれに含まれる。この点については自動車産業などを中心に従前から進んでいる地産地消の動きがより強化されるとみてよいだろう。第2は、フレンドショアリングである。地政学的対立によって取引が制限されるリスクに対応する目的から、類似の政治体制国との間でサプライチェーンを構築する方向性だ。しかしながら、いずれのサプライチェーン再構築もコスト増をもたらす可能性がある。

ニア/フレンドショアリングによって各国の最終需要を賄うための調達コストはどの程度上昇するのだろうか。①輸入調達距離と②民主主義指数差について、それぞれ一定基準を超える国からの調達を、基準内の国からの調達に代替する場合に、調達コストがどれくらい上昇するかを計算した。

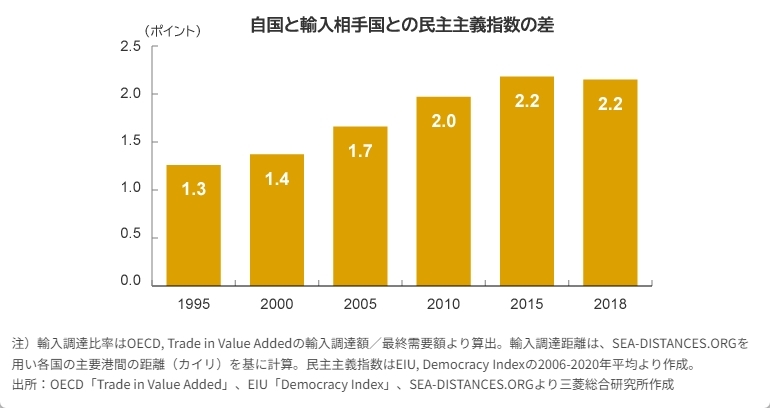

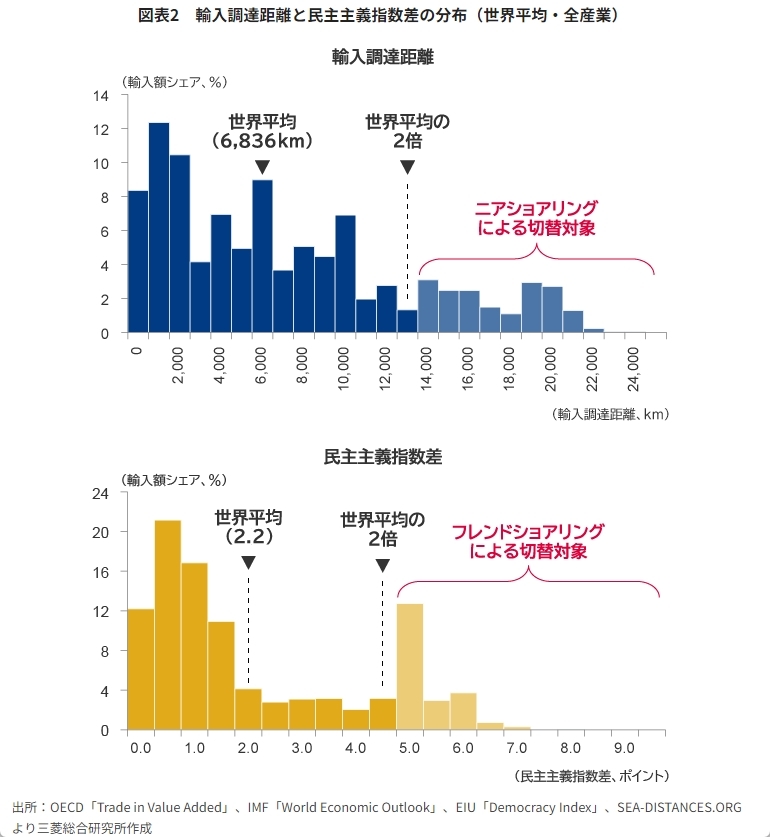

A国からの調達コストはA国の所得水準(1人当たりGDP)と仮定した※8。調達先を切り替える基準については、各国の輸入調達距離、民主主義指数差の2倍をベースとしている。世界平均・全産業の場合、輸入調達距離では6,836km、民主主義指数差では2.2ポイントが平均であり、その2倍超の輸入を切り替え対象とするイメージだ(図表2)。実際の計算では、切り替え基準は国別×産業別※9の平均値に基づいておのおの設定している(日本の例が図表3)。

ニアショアリングは欧州の負担大

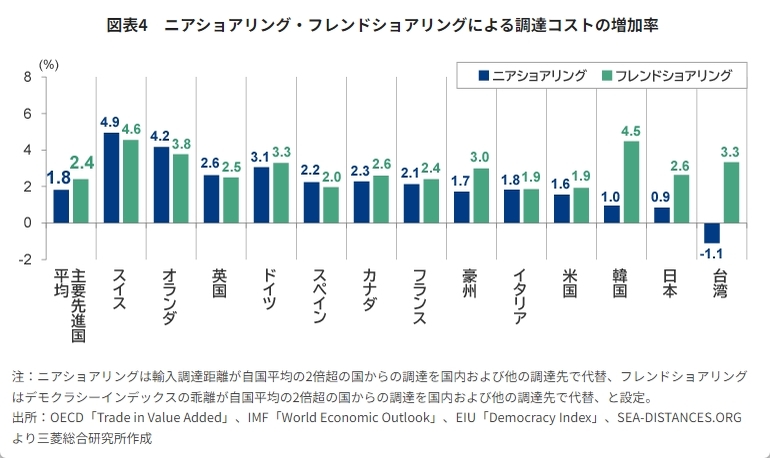

まず、ニアショアリングによるコスト上昇率は、主要先進国平均で1.8%になる(図表4、青)。国別のバラつきは大きい。欧州の上昇率が総じて高く、米国や日本・韓国・台湾の上昇率は相対的に低い。コスト上昇率を左右するのは、自国および自地域内でのサプライチェーンの完結性だ。欧州は、輸入調達距離が2万km近い中国などアジア諸国からの調達が多く、これを欧州域内や比較的距離が近い北中米からの調達に切り替えようとすると、コストが高くなる。

一方の米国や日韓台はそれぞれ地域内でのサプライチェーンの完結性が相対的に高く、コスト増は限定的である。

フレンドショアリングはアジア先進国の負担大

次に、フレンドショアリングによるコスト上昇率は、主要先進国平均で2.4%になる(図表4、緑)。国別にみると、欧州のコスト上昇率が高く米国が低いという点ではニアショアリングと共通しているが、違いは日本・韓国・台湾などのアジアの先進国・地域だ。民主主義指数が低い中国やベトナムからの調達に制約が加わり、よりコストの高い国や自国生産への代替を迫られることから、コスト上昇率は高くなる。

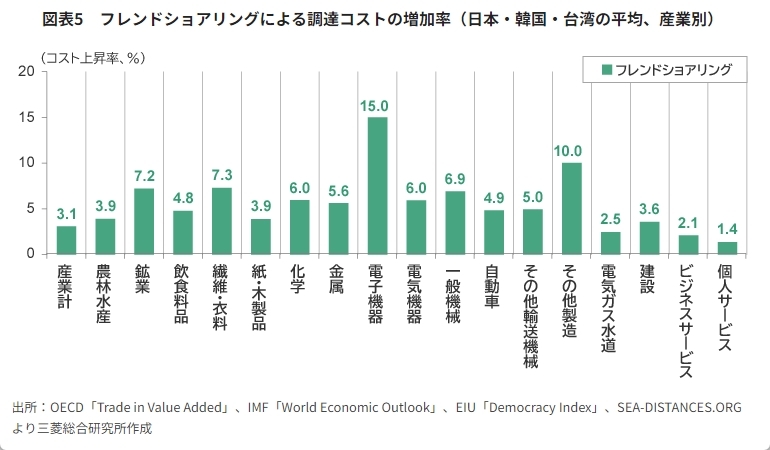

また、日本・韓国・台湾のコスト上昇の内訳を産業別にみると、電子機器(PCや携帯電話、ゲーム機など)やその他製造業(日用雑貨、玩具など)の上昇率が特に高い(図表5)。

サプライチェーン再構築によるコスト増を誰が負担?

本コラムでは、ニアショアリング、フレンドショアリングを進めることで、どれくらいのコスト高になるか、機械的な前提のもとに推計を行った。実際には、技術力や産業集積、人材スキルの面で優位性があり他で代替が効かず、距離や政治リスクがあっても調達を続けざるを得ないものや、政治的な体制が違う国でも安定的な調達が可能であるものもあり、一律にサプライチェーンの再構築が進められるわけではない。

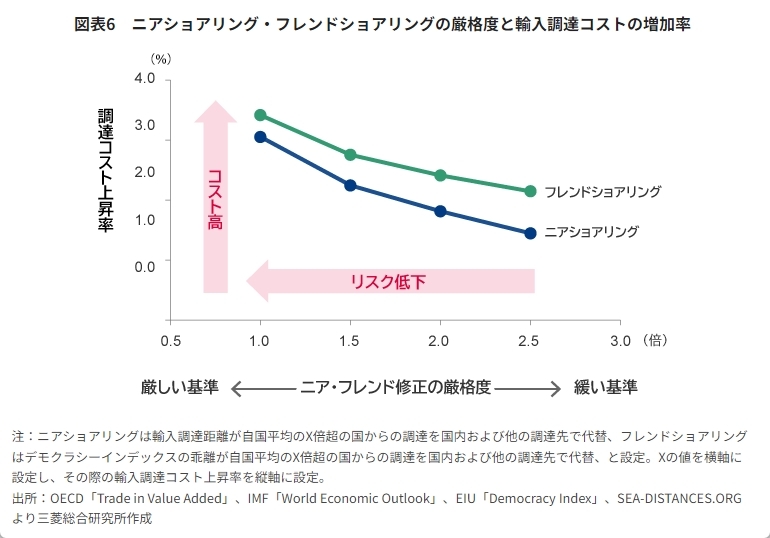

ただし本試算から得られる示唆は、経済合理性の下で拡大してきたサプライチェーンを、安定供給の観点から再構築を進めることは、リスク低減につながる一方で、一定のコスト増を伴う可能性が高いという点である。上記の推計は、輸入切り替え基準を輸入調達距離と民主主義指数差の2倍にそれぞれ設定したが、これを上下に動かすと、コストも変動する(図表6)。サプライチェーン再構築は、リスク低減とコスト増がトレードオフの関係にある。本分析では考慮できていないが、生産拠点を移すための設備投資や人件費なども鑑みると、実際のコストはさらに膨らむ可能性もある。

そのコストを誰が負担するか。主要国では政府が巨額の補助金を投じてサプライチェーンの再構築を企業に促しているが、最終的にコストを負担するのは、企業であり消費者である。米国のフレンドショアリングに同盟国が同調すれば、コスト負担は国境を越えて同盟国に波及する。国際秩序が不安定化するなかで、拡大したサプライチェーンのリスクに注目し再構築する動きが強まっているが、そのコスト増で経済力が損なわれれば本末転倒だ。日本としては、リスク低減とコスト増のバランスをみながら、分野別に最適なサプライチェーンのあり方を官民が連携して見極めていくことが求められる。

最後に、サプライチェーン再構築は日本経済にマイナス面ばかりではない。日本は質の高いインフラや技術力という強みがありながらも、市場の成長性などがネックとなり、対内直接投資はOECD諸国のなかで最も低い水準にとどまってきた。しかし、IMDのグローバル経営者向けのアンケートでは「政策の安定性と予測可能性」が、日本の魅力の第3位にランクインしている。サプライチェーンの安定性が重視されるなかで、こうした機会を生かし、日本経済の安定性と競争力をともに高めていくことが重要だ。

※1:Guillemette, Y. and D. Turner (2018), "The Long View: Scenarios for the World Economy to 2060", OECD Economic Policy Papers, No. 22, OECD Publishing, Paris,

https://doi.org/10.1787/b4f4e03e-en (閲覧日:2023年4月14日)

※2:OECD「Trade in Value Added (TiVA) 2021」のOrigin of value added in final demandに基づき計算。

※3:主要66カ国・地域はTiVA収録の下記。豪州、オーストリア、ベルギー、カナダ、チリ、コロンビア、コスタリカ、チェコ、デンマーク、エストニア、フィンランド、フランス、ドイツ、ギリシャ、ハンガリー、アイスランド、アイルランド、イスラエル、イタリア、日本、韓国、ラトビア、リトアニア、ルクセンブルク、メキシコ、オランダ、ニュージーランド、ノルウェー、ポーランド、スロバキア、スロベニア、スペイン、スウェーデン、スイス、トルコ、英国、米国、アルゼンチン、ブラジル、ブルネイ、ブルガリア、カンボジア、中国、クロアチア、キプロス、インド、インドネシア、香港、カザフスタン、ラオス、マレーシア、マルタ、モロッコ、ミャンマー、ペルー、フィリピン、ルーマニア、ロシア、サウジアラビア、シンガポール、南アフリカ、タイ、チュニジア、ベトナム。

※4:SEA-DISTANCES.ORG(https://sea-distances.org/ )を活用し、各国の主要港間の距離(カイリ)を基に計算。米国やロシアなど両大洋に面する国は、西岸・東岸いずれか近い方への距離を採用。

※5:EIU "Democracy Index"

https://www.eiu.com/n/global-outlook-democracy-index-2022/ (閲覧日:2023年4月14日)

※6:IMD『世界競争力年鑑2022』からみる日本の競争力 第1回:データ解説編 30位台に停滞する日本と世界の比較(当社コラム、2022.9.27)

※7:JETRO「2022年度 海外進出日系企業実態調査(全世界編)(2022年11月)」P.11参照

https://www.jetro.go.jp/world/reports/2022/01/ffa821e80c77b8c3.html (閲覧日:2023年4月14日)

※8:サプライチェーン再構築後の調達コストのみを計算しており、サプライチェーンの再構築そのものにかかる設備投資など移行コストについては考慮できていない点には留意が必要

※9:17の産業分類は以下のとおり。1) Agriculture, hunting, forestry and fishing、2) Mining and quarrying、3) Food products, beverages and tobacco、4) Textiles, textile products, leather and footwear、5) Wood and paper products and printing、6) Chemicals and non-metallic mineral products、7) Basic metals and fabricated metal products、8) Computers, electronic and optical equipment、9) Electrical equipment、10) Machinery and equipment, nec、11) Motor vehicles, trailers and semi-trailers、12) Other transport equipment、13) Manufacturing nec; repair and installation of machinery and equipment、14) Electricity, gas, water supply, sewerage, waste and remediation services、15) Construction、16) Total Business Sector Services、17) Public admin, education, health and other personal services