1,000万円の運用を考えている人にとって、何で運用するかは大きな悩みの一つです。なかには、「預金はお金が増えないから別のもので運用したいけど、自分で選ぶのが難しい」と感じている人もいるのではないでしょうか。投資にはリスクが付き物となるため、リスクを考えると安易に選ぶことにも不安を感じてしまうかもしれません。

そこで本記事では、今1,000万円の運用方法を考えている人に向けて、おすすめの運用方法7選を紹介します。あわせて1,000万円を運用する際の考え方や投資先の選び方についても解説します。

| リスク許容度別おすすめ運用法 | 想定利回り | 倍増までの年数 |

|---|---|---|

| 【ローリスク】 1.個人向け国債 | 0.05% | 1440年 |

| 【ミドルリスク】 2.不動産投資 3.J-REIT 4.不動産クラウドファンディング 5.インデックス型投資信託 | 不動産投資:約4% J-REIT:約4% 不動産クラウドファンディング:約5% インデックス型投資信託:約5% | 不動産投資:約18年 J-REIT:約18年 不動産クラウドファンディング:約14.4年 インデックス型投資信託:約14.4年 |

| 【ハイリスク】 6.株式 7.FX | 株式:約20% FX:約20% | 株式:3.6年 FX:3.6年 |

リスク許容度別、おすすめの1,000万円運用法

リスク許容度別におすすめの1,000万円運用法を紹介します。それぞれの運用で期待できる利回りから、「72の法則」を用いて資産が2,000万円に倍増するまでの年数も算出しています。「72の法則」とは、資産が倍になるまでの年齢を算出するために使える法則です。72を利回りで割ることで、資産が倍になるまでの年数を求めることができます。

(ローリスク)1.個人向け国債

日本政府が発行している国債のうち個人向けに販売されているものを個人向け国債といいます。利回りは0.05%(最低保証利率)となるため、かなり低いですが実質的な元本保証商品です。しかし個人向け国債だけを運用の軸にしてしまう投資効果は低く、1,000万円を倍にするためには1440年(72÷0.05)もの時間を要します。

これだと資産運用としての現実味はありませんが、1,000万円の一部を安全に運用するための運用先としては有望です。

(ミドルリスク)不動産

不動産に対する投資には、さまざまな種類があります。真っ先に思い浮かぶのはアパートやマンションを所有して家賃収入を狙う、現物不動産投資です。

・2.不動産投資

一般財団法人日本不動産研究所が2023年5月に発表した「不動産投資家調査」(2023年4月現在)によると、東京城南地区のワンルームマンション物件の利回り平均値はおよそ4%です。

これを1つの目安とすると、東京城南地区でのワンルームマンション投資では18年(72÷4)で資産を倍増させることができます(※利回り4%が18年間継続した場合、以降同様)。個人向け国債と比べると、かなり現実味のある年数です。しかし現物不動産投資は、初期投資額が大きくなり、融資を利用するためには金融機関の審査に通過しなければなりません。同じ不動産投資のなかでも少額から投資できるのが以下の2つです。

・3.J-REIT

REITとは、Real Estate Investment Trustの略で不動産投資信託のことです。なかでも証券取引所に上場している銘柄をJ-REITといいます。2023年7月19日時点におけるJ-REITの平均利回りは4.04%です。4%とすれば不動産投資と同じ年数で倍増します。

J-REITであれば数万円から投資できる銘柄もあり、J-REIT全体の指数「東証REIT指数」へ投資できる商品もあるため、現物の不動産と比べると手軽です。

・4.不動産クラウドファンディング

不動産に投資できる商品としてもう1つ紹介したいのが、不動産クラウドファンディングです。クラウド(大衆)からお金を集めて事業資金にするクラウドファンディングの仕組みを応用した商品で、5%以上の利回りが見込める商品もたくさんあります。J-REITのように上場しているわけではないため、日々の値動きに一喜一憂することもなく、長期的な視点で資産形成に役立てることが可能です。

仮に5%の利回りであれば、14.4年(72÷5)で資産倍増を達成できます。

(ミドルリスク)5.インデックス型投資信託

インデックスとは「指数」のことです。例えば、日本株の指数であれば日経平均株価やTOPIX、米国であればダウ平均やS&P500などがあります。インデックス型投資信託とは、こうした指数と連動するように運用されている銘柄のことです。日経平均株価と連動する銘柄であれば、同指数を構成する225銘柄に分散投資しているのと同じ効果が得られ、米国のS&P500であればそれが500銘柄になります。

インデックス型投資信託では、投資対象の分散効果を得ながら株式市場全体の成長を資産増につなげることが可能です。平均利回りは5〜9%程度です。5%として計算すると14.4年(72÷5)で資産が倍増する計算です。

(ハイリスク)売買益を狙った6.株式投資、7.FX

株価の変動による利益を狙う株式投資や、為替レートの変動による利益を狙うFXは、いずれもハイリスク投資の代表格です。相場が思惑と反する動きをすると大きな損失を被るリスクがありますが、その一方で戦略が的中すれば資産を大きく増やせる可能性もあります。

こうしたハイリスク投資では、年利20%の利益を得ることも可能となるため、仮にそれを継続できたとすると、わずか3.6年(72÷20)で資産は倍になります。

1,000万円あるなら運用するべき3つの理由

多くの人にとって、1,000万円は大金です。決して全額を失ってはいけないお金ですが、投資によるリターンを実感しやすい金額でもあります。そんな大切な1,000万円を運用したほうがよい理由は、以下の3つです。

銀行に預けていても増えない

銀行の定期預金金利は長らく「ほぼゼロ」の状態が続いており、大手メガバンクの預金金利を見ても0.002%です(みずほ銀行の定期預金、2023年7月18日時点)。これでは、資金はなかなか増えません。

今後、現金の価値が目減りする可能性がある

日本は長らく「失われた30年」とも表現されるデフレ局面でしたが、2022年末からはインフレが徐々に進行しつつあります。インフレが進行すると現金の相対的価値が低下するため、1,000万円を現金で持っているだけだと価値が目減りする恐れがあります。

公的年金だけに依存するのはリスクが高い

少子高齢化の進行により、公的年金の先行きに不安を感じる人が増えています。破綻する可能性はないといわれているものの給付額が減ることは必至と見られており、公的年金だけに依存すると老後破産のリスクを高くなるでしょう。ただし1,000万円が手元にあれば、老後資金の不安を解消できるだけの資産形成も十分可能です。

分散投資の重要性

ここまで紹介した7つの資産運用法には一長一短があり、リスクが低い投資は安全性こそ高いものの、資金が大きく増えることはありません。一方でハイリスク商品は、大きく資産を増やせる可能性がある半面、損失が大きくなるリスクもあります。このように、表裏一体なのがリスクとリターンです。

そこで実践したいのが、リスク許容度別に投資先を分ける分散投資です。「卵を1つのかごに盛るな」という投資格言がありますが、これは1つのかご(投資先)に卵(資産)を集中させるとリスクが高くなることを意味しています。資金が1,000万円あるのであれば、リスク許容度別に投資先を分散することで「いいところ取り」を狙うことも可能です。

例えば、以下のような分散投資のやり方があります。

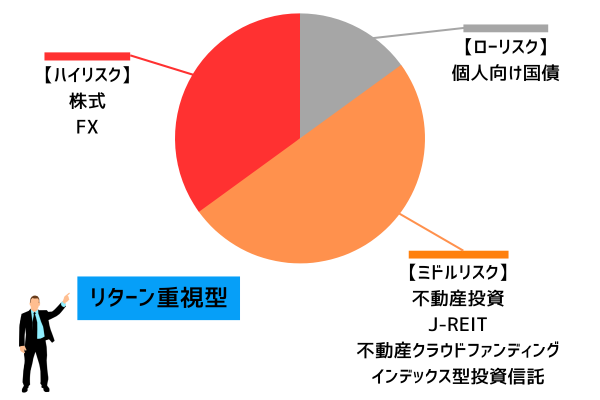

・ある程度のリスクを許容してリターン重視したい:「ミドルリスクやハイリスクの商品を厚め」

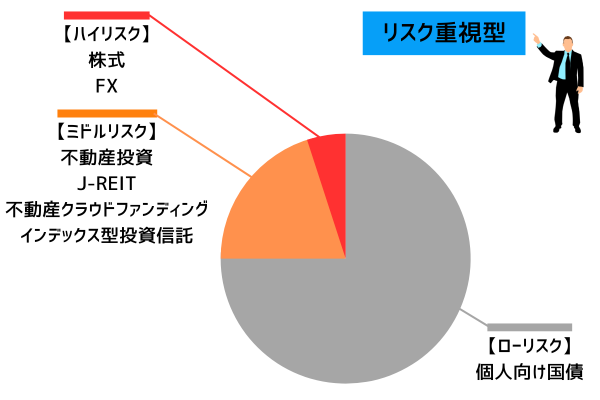

・リスクをなるべく避けて安全性を重視したい:「ローリスク商品を厚め」

こうした複数の運用先の組み合わせを「ポートフォリオ」といいます。ポートフォリオの内訳は、運用をする人の意向や事情などによって自由に決めて問題ありません。大切なのは、リスク許容度の異なる運用先を組み合わせて「いいところ取り」をすることです。

期待できる利回りをもとに「72の法則」にあてはめて計算すれば、1,000万円が何年後に2,000万円になるかの見通しも立ちやすいでしょう。

(提供:YANUSY)

【あなたにオススメ YANUSY】

・「財産債務調書」を提出している人は財産が○億円以上!

・ポスト港区!? 次に富裕層が住み始めるセレブ区はここだ!

・【特集#04】こんな領収証ならバレない?私的支出を経費にしたときのペナルティ

・固定資産税の過払いが頻発…還付を受けるための3つのポイント

・資産運用としての不動産投資の位置づけ