本コラムでは、IRRの意味をはじめ、Excelを使った計算方法、メリット・デメリットなどをわかりやすく解説する。

IRR(内部収益率)とは?不動産投資で生かせる場面は?

IRR(内部収益率)とは、「初期投資に対する収益率」を確認できる指標だ。読み方は「アイアールアール」。不動産投資でIRRを用いることで、初期投資に見合う収益率を得られる物件か否かを判断しやすくなる。ただし初期投資額が極端に低いと正しい結果が得られない注意点もある。

IRRの意味

IRR(内部収益率)とは、Internal Rate of Returnの略で一般的に「事業から得られるキャッシュフローの現在額と投資額が等しくなる割引率」と紹介されることが多い。

ただ上記のような解説では、意味を理解しにくいと感じる人も多いのではないだろうか。IRRを分かりやすく言い換えると、初期投資を基準にした投資期間全体の利回りのことを指す。この「投資期間全体」には、運用中のキャッシュフローに加えて、初期投資の金額や売却時のキャッシュフローも含まれる。

IRRを用いることで初期投資から売却までの投資期間全体で見た「初期投資に対する収益率」を確認できる。なおその数値は、収益性(投資効率)が高いほど大きくなる(下記参照)。

例)

IRR8%>IRR5%

IRR8%のほうが初期投資に対する収益率が高い

IRRは、物件購入時や運用中の評価で広く利用されている。不動産投資では、例えば以下のような指標で事業評価が行われている。

・収益還元法(DCF法など)

・実質利回り

・キャッシュフロー

・ローン定数

・イールドギャップ

これらにIRRを加えれば、より精度の高い評価が可能となる。ただし後述の「IRRのメリット・デメリット」を理解したうえで適切に用いることが大切だ。

IRRを生かせる場面:初期投資に見合う収益率の物件かの確認など

前述の通りIRRは、購入から売却までの投資期間全体で見た「初期投資に対する収益率」を示す。つまり以下の内容をすべて反映した指標ということだ。

・初期投資の金額

・運用中のキャッシュフロー

・売却時のキャッシュフロー

IRRによって初期投資から売却までの間の収益率をつかめる。このことを踏まえると以下のようなシーンでIRRが生かせるだろう。

・初期投資に見合う収益率の物件かの確認

・不動産投資の物件の収益率比較

・不動産投資とほかの投資商品との収益率比較

・適切な初期投資額(頭金)の確認 など

IRRを使うときの注意点:初期投資がゼロに近いと正しい結果にならない

不動産投資でIRRを使う際は、注意点もある。なぜなら融資環境や物件の種類によっては、IRRが信頼できる指標にならないケースもあるからだ。

例えばフルローンで物件を購入したり物件価格に対する頭金の割合が極端に低かったりする場合は、正しい結果にならない。また耐用年数を過ぎた中古物件なども極端に高いIRRが出やすい傾向だ。

上記のような場合は「IRRが高い=収益率の高い優良物件」ということにならない。そのため、ほかの指標やキャッシュフローの推移を確認しながら「投資すべき物件か」の判断を下すことが重要だ。

Excelを使った不動産投資のIRRの計算方法とは?

IRRは、不動産投資の指標のなかでも計算が難しいと感じている人も多いのではないだろうか。しかし実際には、Excelの基本操作ができれば比較的簡単に計算できる。ここでは、IRRの計算方法と比較例を確認していく。

4ステップで不動産投資のIRR計算ができる

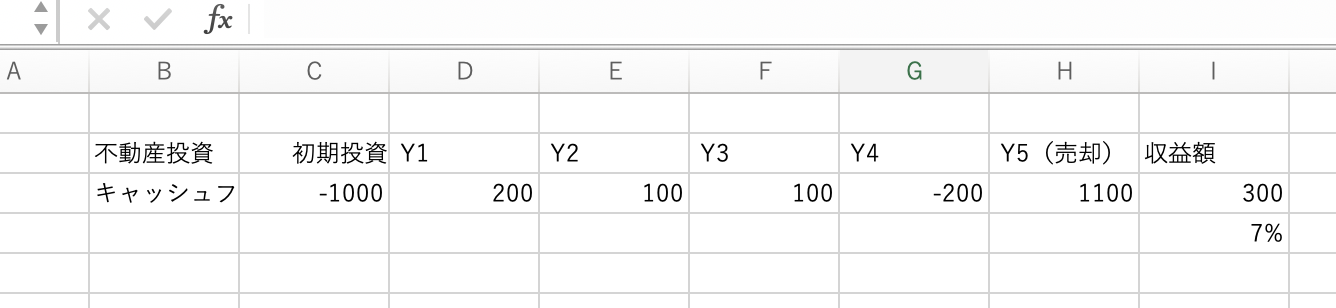

Excelを使ったIRRの計算方法は次の通りだ。

1. Excel上に初期投資+投資期間(1年目~売却年)各年のキャッシュフローを並べる

2. 数式バーに「IRR関数(=IRR)」を入力する

3. 初期投資~最終年(売却)をドラッグして確定させる

4. 投資期間中の初期投資に対するIRRが%で示される

▽ExcelでのIRR計算例

なお税引き前キャッシュフローで計算すると「税引き前IRR」、税引き後キャッシュフローで計算すると「税引き後IRR」となる。確度の高さを求めるなら「税引き後IRR」を用いるのが望ましい。

IRRを使った物件の比較例

ExcelによるIRRの計算をもとに2つの物件(中古区分マンション)を比較してみよう。前提としては、不動産市場の環境はインフレ圧力が強く物件価格が値上がり傾向であることを想定したものだ。

※エクイティIRR(詳しくは後述)で計算した場合

【物件A:IRR(内部収益率)19%】

(条件)

物件価格:2,000万円

売却価格:2,300万円

初期投資:200万円

毎月のキャッシュフロー:2万円

空室期間なし

| 経過年数 | キャッシュフロー |

|---|---|

| 初期投資 | -200万円 |

| 1年目 | 24万円 |

| 2年目 | 24万円 |

| 3年目 | 24万円 |

| 4年目 | 24万円 |

| 5年目(売却) | 324万円 |

| IRR(内部収益率)19% | 収益額420万円 |

【物件B:IRR(内部収益率13%)】

(条件)

物件価格:2,500万円

売却価格:2,700万円

初期投資:250万円

毎月のキャッシュフロー:3万5,000万円

空室期間:4年目で2ヵ月あり

| 経過年数 | キャッシュフロー |

|---|---|

| 初期投資 | -250万円 |

| 1年目 | 42万円 |

| 2年目 | 42万円 |

| 3年目 | 42万円 |

| 4年目 | 35万円 |

| 5年目(売却) | 242万円 |

| IRR(内部収益率)13% | 収益額320万円 |

物件概要だけを見ていると「AとBどちらに投資をすると得なのか」判断しにくい。しかしExcelの表にまとめてIRRを計算すると内部収益率の観点では「Aの物件を選択したほうが得」であることがわかる。

ただしIRR計算の際、不動産投資の初心者はキャッシュフローや売却価格を甘く見積もりやすいため、注意が必要だ。空室期間や売却価格を変えたいくつかのシミュレーションでIRRを計算し、想定よりも厳しい経営環境でも耐えられる物件を選ぶことが大切だ。

IRRの目安:税引き前IRR8%程度でミドルリターン

IRRはこれくらいあれば良いという単純な指標ではないが、目安として税引き前IRRが8%程度でミドルリターンといわれる。

また税引き前IRRが10%台半ばを超えてくると、ハイリターンになってくる。ただし上記はあくまでも目安だ。キャッシュフローの推移やIRRと別に計算した収益額などを参考にしながら投資すべきか否かを判断するのが賢明といえる。

IRRのメリット・デメリットとは?

自分でIRRの計算ができるようになると物件購入の検討時に役立つ。一方、IRRを用いる場合はメリット・デメリットの両面を正しく理解することも大切だ。

IRRのメリット:キャッシュフローの変動を加味して計算できる

不動産投資は、以下の影響で月ごと、年ごとのキャッシュフローが変動しやすい。

・空室率(稼働率)

・賃料の減額・増額

・大規模修繕費用

・税金の支払い など

また売却によるキャッシュフローも不動産市場の環境によって変わってくる。IRRは、これらの要素を柔軟に反映させながら計算できるため、不動産投資に適している指標といえるだろう。

IRRのデメリット:投資規模を考慮できない

IRRは、投資期間中の「収益率」を図るための指標だ。そのため「収益額」をつかむことができない。不動産投資の優良物件のなかには「収益率は低いが収益金額が高い」といったものもある。例えば都心の一等地の高級マンションはその代表だ。収益率を重視しすぎると、こういった収益率の低い優良物件を見落としてしまう。

特に潤沢な資金をもとに不動産投資を考えている人は、収益額にも目を向けるべきだろう。このデメリットを解消する手段としては、本稿のExcel計算例で示したようにIRR計算の表内に収益額の欄を作り「期間内にいくら資金が増えたか」をわかりやすくしておくことだ。

IRRを指標にする際の注意点 2種類のIRRとは?

IRRには「エクイティIRR」と「プロジェクトIRR」がある。両者は以下のように「初期投資の考え方」で大きな違いがある。

エクイティIRR:「初期投資=自己資金のみ」で計算したIRR

プロジェクトIRR:「初期投資=自己資金+借り入れ」で計算したIRR

わかりやすくいうと、エクイティIRRは、自己資金をいかに効率的に運用できるかをつかみやすい指標といえるだろう。そのため「自己資金にいかにレバレッジを効かせられているか」に注目されやすい不動産投資では、エクイティIRRがよく用いられる。ただし物件価格に対する自己資金の割合が低かったり、フルローンで融資を受けたりすればエクイティIRRの数値が極端に高くなる。

つまりハイリスクな投資が魅力的な物件に見えてしまいやすいということだ。そのため「エクイティIRR」と「プロジェクトIRR」の両方を用いて投資判断をするのが賢明だ。もちろんほかの指標も用いることも忘れてはいけない。

IRRに関するQ&A

Q.IRRは高いほうがいいのか?

不動産投資においてIRRが高ければ高いほど収益率が高いと判断できる。ただしエクイティIRRに関しては、物件価格に対する自己資金の割合が低かったりフルローンで融資を受けたりすると数値が極端に高くなるため、リスクの高い投資が収益率の高い物件に見えてしまう。その点には注意が必要だろう。

Q.IRRとはどういう意味か?

IRR(内部収益率)とは、Internal Rate of Returnの略だ。不動産投資における意味を分かりやすく説明すると「初期投資を基準にした投資期間全体の利回りのこと」である。

Q.IRRは何パーセントが目安か?

あくまで目安だが、税引き前IRR8%程度がミドルリターンといわれている。一般的に10%台半ばを超えてくるとハイリターンだ。

Q.IRRとNPVの違いは何か?

IRRのデメリットは、収益額を考慮できない点である。NPV(Net Present Value/エヌピーブイ)のデメリットは、割引率によって過大評価、もしくは過小評価してしまうケースがあることだ。

Q.IRRの欠点は何か?

「収益額」をつかむことができないことが欠点だ。不動産投資の優良物件のなかには「収益率は低いが収益金額が高い」といったものもある。そのため都心の一等地の高級マンションなどは見逃してしまう可能性が高い。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。