サラリーマンが年末調整を受けるにあたって、給与所得控除と所得控除の違いを知っておくことは非常に重要だ。そこで本コラムでは、給与所得控除と所得控除の違いや計算方法について解説していく。

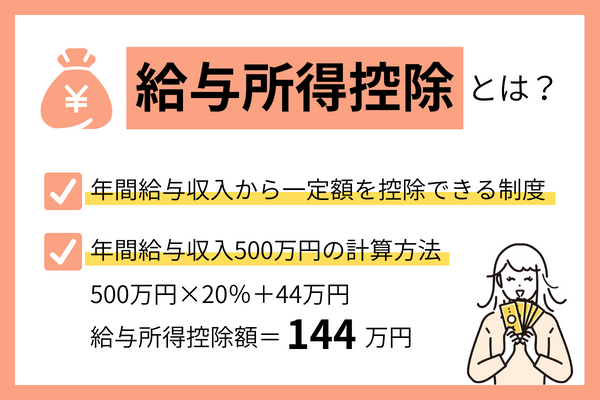

給与所得控除:年間給与収入から一定額を控除できる制度

給与所得控除は、給与収入から差し引かれる最も基本的な控除制度である。給与所得控除の概要と計算方法を把握しておこう。

給与所得控除とは

給与所得控除とは、1年間に受け取った給与収入から一定額を控除できる制度のことだ。所得税の課税対象になる「給与所得」を算出する際に利用される。

給与所得控除は、会社員やパート・アルバイトなど会社や団体から給与を受け取る人にのみ適用されるため、個人事業主やフリーランスは対象外だ。個人事業主をはじめとする事業所得者は、事業に使ったお金を経費として計上できる。

しかし会社員は、一般的には仕事に使うための支出であっても経費にできないため、代わりに給与所得控除が設けられている(※特定支出控除については後述)。

<給与所得控除とは>

課税所得の計算方法

課税所得の計算方法は、以下のとおりである。

【計算例】給与収入450万円、各種控除100万円(基礎控除48万円を含む)の場合

<給与所得控除額>

| 給与等の収入金額(給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

・1.給与所得控除額を計算する

給与収入450万円×給与所得控除20%+44万円=134万円(給与所得控除額)

・2.給与所得額を計算する

450万円-134万円=316万円(給与所得額)

・3.課税所得額を計算する

316万円-各種控除100万円=216万円(課税所得額)

<所得税税率>

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

・4.所得税額を計算する

216万円×税率10%-控除額9万7,500円=11万8,500円(所得税額)

・5.復興特別所得税を計算する

2037年までは、復興特別所得税が2.1%の税率で加算される。

11万8,500円×2.1%=2,488円(1円未満切り捨て)

源泉徴収票で見る給与所得控除の位置

給与所得控除額は源泉徴収票で確認できる。下図のB欄に記載されている額が「給与所得控除後の金額」なので、AからBを差し引いた額が給与所得控除額ということになる。

A欄(支払金額):その年に支払われた給与の総額が記載(金額は手取り額ではないため注意が必要)

B欄(給与所得控除後の金額):A欄の支払金額から給与所得控除したあとの金額が記載

C欄(所得控除額の合計額):社会保険料控除など個人がそれぞれ支払った所得控除の合計が記載

D欄(源泉徴収税額):1年間に徴収された所得税の金額が記載

給与収入に「なるもの」と「ならないもの」がある

給与控除の額を計算する際においてすべての収入を給与収入としてみるわけではなく、給与収入の「対象になるもの」と「対象にならないもの」がある。

・給与収入の対象になるもの

給与収入の対象になるのは、基本給と以下のような手当である。

・基本給

・賞与(ボーナス)

・残業手当

・休日出勤手当

・深夜勤務手当

・皆勤手当

・職務手当

・地域手当

・家族(扶養)手当

・住宅手当

・資格手当など

給与は、金銭で支給するのが一般的だ。しかし社宅の貸与や食事の提供、自社製品の支給・値引き販売など「現物給与」で支給する場合がある。国税庁では、現物支給の要件を以下のように定めている。

(1)物品その他の資産を無償または低い価額により譲渡したことによる経済的利益

(2)土地、家屋、金銭その他の資産を無償または低い対価により貸し付けたことによる経済的利益

(3)福利厚生施設の利用など(2)以下の用役を無償または低い対価により提供したことによる経済的利益

(4)個人的債務を免除または負担したことによる経済的利益

・給与収入の対象にならないもの

給与収入の対象にならないものは、以下のとおりである(国税庁が定めた要件)。

(1)通勤手当のうち、一定金額以下のもの

(2)転勤や出張などのための旅費のうち、通常必要と認められるもの

(3)宿直や日直の手当のうち、一定金額以下のもの

給与所得控除と所得控除はどう違う?

給与所得控除と所得控除は、言葉が似ているため混同しやすいが、明確な違いがある。

・所得控除とは

所得控除とは、扶養控除や医療費控除など個人ごとに支払った金額を自己申告することで控除を受けられる制度のことだ。給与所得控除と所得控除は名前が似ているが、給与所得控除は給与収入から差し引かれる控除であるのに対して、所得控除は総所得から差し引かれる控除のことで、こちらは誰でも利用できるという違いがある。

所得控除には、寄附金控除や医療費控除など確定申告しないと受けられないものがあるため、注意が必要だ。

<給与所得控除と所得控除の比較表>

| 給与所得控除 | 所得控除 | |

|---|---|---|

| 区分・項目の数 | 6つの区分 | 15項目 |

| 控除の対象 | 給与所得者全員 | 該当する項目がある人(基礎控除は全員) |

| 自営業の場合 | 利用できない | 利用できる |

| 確定申告 | 確定申告しなくても利用できる | 確定申告しないと利用できないものがある |

所得控除になるのは、以下の15項目である。

・雑損控除

・医療費控除

・社会保険料控除

・小規模企業共済等掛金控除

・生命保険料控除

・地震保険料控除

・寄附金控除

・障害者控除

・寡婦控除

・ひとり親控除

・勤労学生控除

・配偶者控除

・配偶者特別控除

・扶養控除

・基礎控除

給与所得控除・給与所得の計算方法(2020年以降)

2020年以降の給与所得控除の計算方法は、以下のとおりである。

・年収500万円の計算例

給与等の収入金額が360万1円~660万円の区分に該当するため、給与所得控除額は144万円(500万円×20%+44万円)となる。給与所得は356万円(500万円-144万円)である。

・年収660万円以上の計算例

年収660万円以上の給与所得の金額は、下記の速算表を使うと簡単に算出できる。

<年収660万円以上の給与所得控除速算表>

| 給与等の収入金額(給与所得の源泉徴収票の支払金額) | 給与所得の金額 |

|---|---|

| 6,600,000円から8,500,000円まで | 収入金額×90%-1,100,000円 |

| 8,500,000円以上 | 収入金額-1,950,000円 |

例えば、年収700万円の場合の給与所得は520万円(700万円×90%-110万円)といった具合だ。一覧表を使い給与所得控除額180万円(700万円×10%+110万円)を算出して、700万円から差し引いた場合と同じ結果である。

年末調整で申告する方法

会社員の場合、年末調整の時期になると会社から「基礎控除申告書」を提出するように求められる。正式書類名は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」だ。基礎控除申告書は、その一部分になる。

基礎控除申告書の書き方

各欄の書き方は以下のとおりである。

| A欄 | 1年間(1~12月)の給与収入の合計額を記入する。ただし書類記入の段階ではまだ最終的な給与の支払額が確定していないため、概算見積額で記入しておく |

| B欄 | A欄の給与収入額から給与所得控除額を差し引いた金額を記入する |

| C欄 | 副業などで給与以外に収入がある場合は所得の合計金額を記入。所得は売上などの収入から諸経費を差し引いた金額を記入することが必要 |

| D欄 | B欄の金額とC欄の金額を合計して本年中の合計所得金額の見積額を記入する |

| E欄 | 配偶者控除や配偶者特別控除を受ける場合は、判定表にある(A)~(C)のいずれかの記号を記入する |

| F欄 | 判定表で該当する基礎控除額を記入する |

年末調整の対象になる人

年末調整の対象になるのは、以下のような人である。

(1)会社などに1年を通じて勤務している人

(2)年の中途で就職し年末まで勤務している人(青色事業専従者を含む)

(3)年の中途で海外支店等に転勤したことなどの理由により非居住者となった人

(4)年の中途で死亡によって退職した人

(5)年の中途で著しい心身の障害のために退職した人(退職後に再就職して給与を受け取る見込みのある人は除く)

(6)年の中途で12月に支給されるべき給与等の支払を受けたあとに退職した人

(7)年の中途でパートタイマーとして働いている人などが退職した場合で、本年中に支払いを受ける給与の総額が103万円以下の人(退職後その年に他の勤務先から給与の支払いを受ける見込みのある人を除く)

年末調整の対象にならない人

年末調整の対象にならないのは、以下のような人である。

(1)1年間の給与所得総額が2,000万円を超える人

(2)災害減免法の規定により、その年の給与に対する所得税および復興特別所得税の源泉徴収について徴収猶予や還付を受けた人

(3)年の中途で退職した人で年末調整の対象になる要件の(3)~(7)に該当しない人

「特定支出控除」は給与所得控除以外に認められている特例

特定支出控除は、給与所得以外に認められている特例となるため、可能な限り利用したい制度である。

特定支出控除とはどのような制度か

特定支出控除は、当該年度の特定支出の合計額が「特定支出控除額の適用判定の基準となる金額」を超えるとき、確定申告で超える部分の金額を給与所得控除後の所得金額から控除できる制度である。特定支出に該当する7項目は、以下のとおりだ。

【特別支出に該当する7項目】

- 通勤費

- 職務上の旅費

- 転居費

- 研修費

- 資格取得費

- 帰宅旅費

- 勤務必要経費(図書費、衣服費、交際費等)

なお運用判定の基準となる金額は「その年の給与所得控除額の2分の1」である。

特定支出控除になるケース

国税庁の定義によると、以下のような条件に該当すれば特定支出控除として認められる。

(1)一般の通勤者として通常必要であると認められる通勤のための支出であること(通勤費)

(2)勤務する場所を離れて職務を遂行するための直接必要な旅行のために通常必要な支出であること(職務上の旅費)

(3)転勤に伴う転居のために通常必要であると求められる支出であること(転居費)

(4)職務に直接必要な技術や知識を得ることを目的として研修を受けるための支出であること(研修費)

(5)職務に直接必要な資格(弁護士、公認会計士、税理士などの資格所得費も対象)を取得するための支出であること(資格取得費)

(6)単身赴任などの場合で、その者の勤務地または居所と自宅の間の旅行のために通常必要な支出であること(帰宅旅費)

(7)次に掲げる支出で、その支出がその者の職務の遂行に直接必要なものとして給与等の支払者から証明されたものであること。ただし、支出の合計額が65万円を超える場合には、65万円までの支出に限る(勤務必要経費)

・書籍、定期刊行物その他の図書で職務に関連するものを購入するための費用(図書費)

・制服、事務服、作業服その他の勤務場所において着用することが必要とされる衣服を購入するための費用(衣服費)

・交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答その他これらに類する行為のための支出(交際費等)

特定支出控除にならないケース

特定支出控除にならないのは、以下のようなケースである。

- 給与の支払者またはキャリアコンサルタント(研修費、資格取得費の支出で、教育訓練に係る部分を証明する)が証明したものではないもの

- 給与の支払者から補てんされる部分があり、かつ補てんされる部分に所得税が課税されていないとき、補てんされる部分および教育訓練給付金、母子(父子)家庭自立支援教育訓練給付金が支給される部分がある場合

特定支出控除は確定申告が必要になる

特定支出控除を受けるには、確定申告が必要だ。その際に以下の書類を添付する必要がある。

- 特定支出に関する明細書

- 給与支払者またはキャリアコンサルタントの証明書

- 搭乗・乗車・乗船に関する証明書や支出した金額を証明する書類

給与所得金額から差し引ける「損益通算」とは

損益通算は、特定の所得(不動産所得、事業所得、譲渡所得、山林所得)で生じた損失を他の利益と相殺できる制度である。

・不動産投資を活用した「損益通算」の方法

不動産投資でよく行われている節税方法が「損益通算」である。損益通算を使うと不動産投資が赤字になった場合、給与所得から赤字分を差し引くことが可能だ。給与所得が少なくなることで所得税や住民税の負担軽減につながる。

【損益通算の計算例】

給与所得450万円、不動産収入100万円、必要経費200万円の場合の課税所得は以下のとおりだ。

450万円-(100万円-200万円)=350万円(課税所得)

課税所得350万円×20%-42万7,500円=27万2,500円(所得税額)

損益通算がなかった場合は、課税所得が450万円となるため、所得税は以下のようになる。

- 課税所得450万円×20%-42万7,500円=47万2,500円(所得税額)

損益通算で20万円の所得税を節税ができたことになる。

<住民税の税率>

| 所得割 | 均等割 | |

|---|---|---|

| 都道府県民税 | 所得金額×4% | 1,500円 |

| 市区町村民税 | 所得金額×6% | 3,500円 |

住民税は、都道府県民税と市区町村税を合計して所得割10%、均等割5,000円となっている。おおまかな住民税の計算をする場合は、「課税所得金額×10%+5,000円」の計算式で算出できる。

【計算例】課税所得350万円(損益通算あり)と450万円(損益通算なし)の場合

- 350万円×10%+5,000円=35万5,000円

- 450万円×10%+5,000円=45万5,000円

損益通算した場合のほうが住民税は10万円安くなる。ただし、ここでの計算例はあくまでも概算となるため、詳細な計算結果とは異なる場合がある点は覚えておこう。

【関連記事】不動産投資で節税できる仕組みとは?リスクや低減策を解説!

給与所得控除に関するQ&A

Q.給与所得控除とは何か?

給与所得控除は、1年間に受け取った給与収入から一定額を控除できる制度である。所得税の課税対象になる「給与所得」を算出する際に利用される。

Q.給与所得控除はいくらからか?

給与所得控除は、162万5,000円の給与等の収入金額に対して、最低55万円からである。

Q.年収500万円の給与所得控除はいくらか?

給与等の収入金額が360万1円~660万円の区分に該当するため、給与所得控除額は144万円(500万円×20%+44万円)となる。

Q.給与所得控除の見直しが行われたのはなぜ?

給与所得控除が引き下げられたのは「給与所得者と個人事業主など他の働き方をする人同士の公平性を目指すため」という背景がある。そのため2020年1月から「給与所得控除」「基礎控除」の双方を見直すことになった。

※記事中の計算例等は一例であり、各個人の条件によって計算結果が異なる場合があります。参考程度にご覧ください。

宮路 幸人

会計事務所での長い勤務経験で培った豊富な実務知識により、会計処理・税務処理および経営や税務に関する相談など、さまざまな問題に対応。宅地建物取引士、マンション管理士等の資格を保有し、不動産と相続関連に強みを発揮する。特に相続関連では、税務面だけでなく、家族の幸せを重視したトータルでの提案を行っており、軽いフットワークでお客さまのニーズに応えることをモットーとする。離島支援活動にも積極的。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。