将来に向けて本格的な資産運用を始めたいと考える人も多いだろう。しかし初心者の場合は、自分に合った投資商品を見極められず資産運用を始められなかったり失敗したりすることもある。

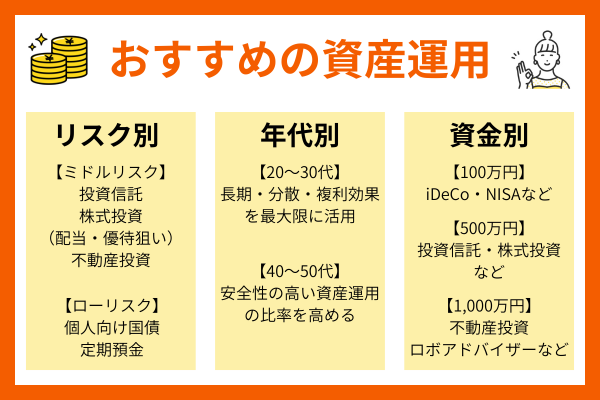

そこで今回は、初心者におすすめの資産運用の方法をリスク別に紹介していく。あわせて年代や資金に応じた資産運用の方法についても解説する。

本コラムを読むことで、自分に合った資産運用の方法を判断しやすくなるだろう。

資産運用には2つの方向性がある

資産運用とは、自分が持っている資産をさまざまな方法で増やしていくことを指す。ただし資産運用には、大別すると「貯めることを重視する資産運用」「増やすことを重視する資産運用」の2つの方向性があり、それぞれの特性を理解することが重要だ。

・貯めることを重視する資産運用

金融機関にお金を預けて利息によってお金を増やしていくもので、手堅い資産運用をしたい人におすすめだ。

・増やすことを重視する資産運用

投資商品を購入して資産を増やしていくもので、資産を大きく増やしたい人におすすめだ。

資産運用に役立つ制度を加えた枠組みのなかで、おすすめの主な資産運用方法は以下のとおりだ。

<おすすめの主な資産運用方法>

| 大きな枠組み | 主な資産運用の方法 |

|---|---|

| 貯めることを重視する方向性 | 普通預金、定期預金 |

| 増やすことを重視する方向性 | 投資信託、株式投資、不動産投資、個人向け国債など |

| 資産運用に役立つ制度 | iDeCo(イデコ)、NISA(ニーサ) |

なお、資産運用の方向性によってリスクは大きく変わる。「貯めることを重視した資産運用」の普通預金や定期預金の場合、一定金額まで元本割れリスクはないが、利息が物価上昇率を下回るリスクがある。一方、「増やすことを重視する資産運用」の投資信託や株式投資、不動産投資などには元本割れリスクがある。

【リスク別】おすすめの資産運用のメリット・デメリット

ここでは、初心者におすすめの資産運用の方法を「ミドルリスク」と「ローリスク」に分けて紹介していく。これらは、投資商品を選ぶ際の参考になるだろう。

【ミドルリスク】おすすめの資産運用

・投資信託

投資信託とは、大勢の人から集めた資金を運用のプロが株式や債券、不動産などへ投資する金融商品だ。運用で得た成果は、その人の投資額に応じて分配される。複数の投資対象が設定されるため、分散投資効果があり初心者におすすめの資産運用といえる。

投資信託のメリットは、少額から資産運用ができることだ。例えば、ネット証券のなかには毎月100円から積み立てられるものもある。デメリットとしては、さまざまな手数料が発生することが挙げられる。

・株式投資

株式投資とは、上場会社が発行した株式を購入し、値上がり益や配当金、株主優待などを狙って利益を得る金融商品だ。一般的に株式投資は、ハイリスクな金融商品に分類される。しかし安定経営を長年続けている企業の銘柄を選ぶことでミドルリスクに抑えることも可能だ。

株式投資は、3つの利益(値上がり益、配当金、株主優待)が期待できることがメリットとなる。ただし銘柄によって期待できる利益の内容は異なる。一方、株式市場の暴落や企業の業績不振・不祥事などによって株価が急落するリスクがある点はデメリットだ。

・不動産投資

不動産投資とは、購入した物件を人に貸して家賃収入を得たり売却して利益を得たりする投資商品だ。毎月一定の利益を得たい人におすすめの資産運用といえる。運用する物件には、マンションやアパート、戸建て、ビルなどさまざまな種類がある。

不動産投資のメリットは、入居者や物件管理を外部委託することで運用の手間が軽減できることだ。また金融機関のローンを利用すれば手元資金にレバレッジをかけられる点も魅力といえる。デメリットとしては、空室や家賃滞納、災害により収益を得られなくなったり修繕の費用が発生したりさまざまなリスクがあることだが、事前に対策を講じることでリスク軽減も可能だ。

より詳しく知りたい方は、下記の関連記事を確認してみよう。

【関連記事】【初心者必見】アパート経営の基礎知識を解説!始め方からメリット・デメリットまで

【ローリスク】おすすめの資産運用

・個人向け国債

国債とは、国が資金を調達するために発行する債券のことだ。国債を購入することで一定期間ごとに利息を受け取ることができる(利付債の場合)。一般的に日本国債は、信用力が高いといわれており、金融機関を通じて個人でも購入することができる。

日本国債のメリットは、原則として元本保証がされていることだ。ただし、日本が破綻するようなことがあると当然だが元本は保証されない。また1万円という少額から購入できたり中途換金ができたりするなどの魅力もある(発行後1年以上経過が条件)。一方、一般的な投資商品よりも利回りが低い点はデメリットといえるだろう。

・定期預金

定期預金とは、預けてから一定期間は引き出せない預金のことだ。預け入れの期間は金融機関によって異なるが、一般的には1ヵ月~10年程度である。また金利においても金融機関や預け入れ期間によって異なる。

定期預金は、普通預金よりも金利が高かったり金融機関が破たんした場合でも元本1,000万円とその利息分が保証されたりすることなどがメリットだ。一方、一般的な投資商品よりも利回りが低かったり中途解約をするとペナルティがあったりする点はデメリットとなる。また、満期日まで原則として資産を引き出すことができない。

資産運用に向いている、おすすめの制度

・iDeCo(イデコ)

iDeCoとは、老後資金の構築を目的にした資産運用を支援する節税の優遇策だ。自分で設定した金額や目的に合わせて毎月掛金を積み立てることで、節税効果の享受ができる。なお掛金の上限は、自営業者(国民年金第1号被保険者)や会社員・公務員(国民年金第2号被保険者)などで異なる。

iDeCoのメリットは、3つの税制優遇(拠出時、運用中、受給時)があることだ。そのため運用益にかかる税金を抑えたい人におすすめの制度といえる。一方、原則中途換金はできず受給できるのは60歳以降になる点はデメリットだ。

・NISA(ニーサ)

NISAとは、課税口座(一般口座や特定口座)とは別のNISA専用口座で購入した株式や投資信託などで得た利益(配当金や分配金、売却益)が非課税になる制度だ。通常、株式や投資信託などで得た利益には約20.315%(復興特別所得税を含む)が課税される。しかしNISA口座を介して売買した利益には、課税されない。NISAは、効率的な資産運用をしたい人におすすめの制度といえる。

NISAは、年間非課税投資枠のなかで何度も売買できたり自由にNISA口座からお金を引き出せたりすることなどがメリットだ。ただし課税口座で売買した金融商品と損益通算ができないデメリットもある。

【年代別】おすすめの資産運用の考え方

おすすめの資産運用は、年代によっても変わってくる。例えば若年層と中高年層では、以下のように資産運用の考え方が異なる。

20~30代におすすめの資産運用:長期・分散・複利効果を最大限に活用

一般的に20~30代は、定年退職までの期間が長いため、その期間を生かして長期的に利益を積み上げる資産運用が適している。

また複数の資産運用の方法を組み合わせれば分散投資ができ、価格変動リスクを軽減することも可能だ。資産運用で得た利益を再投資して複利効果が得られれば、効率的な資産運用が期待できる。

40~50代におすすめの資産運用:安全性の高い資産運用の比率を高める

40~50代は、定年退職までの期間が短いため、価格変動や元本割れなどで運用資金が大幅に減ってしまうと、老後資金が不足する可能性がある。こういったリスクを回避するためには、預金やローリスクの資産運用の割合を高めるなど守りの資産運用が鍵となる。

また40~50代までに不動産投資を始めることもおすすめだ。家賃収入を私的年金として活用できれば充実した老後を過ごしやすくなる。この目標を達成するためには、定年退職までに不動産投資ローンを完済する必要がある。

より詳しく知りたい方は、下記の関連記事を確認してみよう。

【関連記事】【40代で不動産投資】今からでも遅くない!始めるのに適している理由と注意点

資金別おすすめ資産運用とシミュレーション

次に資金額別に、おすすめの資産運用を解説する。ここでは、資金100万円、500万円、1,000万円の3つの資金別に資産運用方法と運用シミュレーションを紹介していく。

| 資金額 | 資産運用方法 |

|---|---|

| 100万円 | ・不動産クラウドファンディング ・iDeCo、NISA |

| 500万円 | ・投資信託 ・株式投資 |

| 1,000万円 | ・不動産投資 ・ロボアドバイザー |

資金100万円におすすめの資産運用

・不動産クラウドファンディング

不動産クラウドファンディングとは、不特定多数の投資家から集めた資金で不動産の購入や運用を行い、その運用によって得た収益を配当として受け取る仕組みだ。一般的な不動産クラウドファンディングの利回りは5~10%程度、運用期間は6~12ヵ月程度だ。例えば資金が100万円で年利5%、運用期間6ヵ月を適用した場合の利益は2万5,000円となる。

・iDeCo、NISA

iDeCoやNISAの利回りは、購入商品によって異なるが、ここでは平均利回り3%としてシミュレーションしてみる。100万円を年利3%で10年運用した場合の利益は、約34万円となる(条件:複利による運用、複利周期1年)。

資金500万円におすすめの資産運用

・投資信託

投資信託の利回りは銘柄によって異なるが、ここでは平均利回り3%としてシミュレーションしてみよう。500万円を年利3%で10年運用した場合の利益は、約172万円だ(条件:複利による運用、複利周期1年)。

・株式投資

東証プライム市場の予想配当利回りの平均は約2%(2024年3月19日時点)だ。例えば年利5%の高配当株を10年保有したときの運用益は約250万円になる(条件:単利による運用)

資金1,000万円におすすめの資産運用

・不動産投資

不動産投資の利回りは、物件の種類や築年数、立地などで異なる。例えば資金1,000万円をもとにローンを活用して3,000万円の物件を購入し、平均利回り3%で20年運用した場合、運用益の累計は約1,800万円になる(条件:実質利回り、単利による運用)。

・ロボアドバイザー

ロボアドバイザーとは、投資家の代わりに資産運用のアドバイスや運用の手伝いをしてくれるサービスだ。ロボアドバイザーの利回りは、選択するサービスやリスク許容度によって変わってくる。例えば資金1,000万円を平均利回り5%で20年間にわたって運用した場合、運用益は約1,653万円になる(条件:複利による運用、複利周期1年)。

※記載されている推定利益は税引き前の金額

資産運用が注目されている理由とやるメリット

・注目されている理由

資産運用が注目されている理由は、国内では預金で資産が増えにくいからだ。さらに少子高齢化が進んで公的年金の実質額が減り、老後資金が足りなくなる不安が高まっていることも資産運用が注目される要因の一つといえる。

例えば、NISAは「家計の安定的な資産形成の支援」と「成長資金の供給」を目的として国が導入した制度だ。2024年1月からスタートした新NISAでは税制優遇が拡充されており、人気となっている。19社からなる主要証券会社の2024年1月末のNISA口座数は、2024年1月の1ヵ月間で4%増となった。

・主なメリット

資産運用を行う主なメリットは、以下のようなものがある。

- 老後不安の解消が期待できる

- 金融リテラシーを高められる

- 子どもの金融教育にも良い影響が期待できる など

具体的にシミュレーションしてみよう。40歳以降の20年間で、毎月3万円を積み立てし、利回り5%で運用できたとする。60歳のときには運用益は約513万1,010円、元本の720万円と合わせて約1,233万1,010円となる計算だ。

注意したいのは、上記は常に5%で運用できた場合だ。市場動向によっては上記のような結果にはならないため注意したい。また資産運用は、余剰資金で行うことが大前提となるため、余剰資金がない場合はまず十分な貯蓄を優先したい。

より詳しく知りたい方は、下記の関連記事を確認してみよう。

【関連記事】資産運用しないほうがいい理由とは?しないリスク・向いていない人を解説

資産運用を始める前にやるべきこと

資産運用を始める際、いきなり運用商品を購入することはおすすめできない。まずは以下の3つのポイントを押さえることで長期的な安定運用をしやすくなるだろう。

なぜ資産運用するのか、目的を明確にする

はじめに資産運用の目的を決めることが重要だ。なぜなら目的が明確になれば目標金額や達成するまでの期間を決めやすくなるからだ。また目的や目標金額、目標達成までの期間が固まれば、自分に合った資産運用の方法を選びやすくなる。

資産運用の目的として「老後資金」「住宅購入資金」「教育資金」などが挙げられる。

例えば現在30代前半として考えてみよう。

「老後資金」:30年後に必要な資金なので、長期運用が向いている。

「住宅購入資金」10年後に必要な資金。親からの援助も踏まえるとそれほど大きな利益は必要ないので、リスクを低減させる分散投資が向いている。

「教育資金」:15〜18年後に子供の大学資金として必要。私立や医療系など大学によって必要な資金は異なる。選択の幅を広げるために、多めの資金を用意する必要がある。大きな利益を求めた投資に挑戦するのもいいだろう。

リスク許容度に合った投資先を選ぶ

目標金額と目標期間を設定する際に欠かせないのが「リスク許容度」だ。資産運用を始めたからといって、誰でも成功するわけではない。投資先の運用状況によっては、元本割れやそれ以上の損失が発生する可能性は十分にある。そういった損失をどれくらい受け入れられるかの度合いを図るものが「リスク許容度」だ。

リスク許容度を明確にすることで、自分にあった資産運用の方法を選びやすくなる。リスク許容度は、投資する人の年齢や家族構成、資産状況、年収、投資経験などで大きく変わってくる。

年齢:長期スパンができる30代であれば、ミドルリスク商品をやや多めにしたポートフォリオ

資産状況:10年後の老後資金として考えているのであれば、守りの資産運用でローリスク商品を中心

投資経験:ある程度の投資経験があり、余剰資金も多いのであれば、個別株に投資 等

相談する会社を選ぶ

資産運用方法を決める前段階では、相談にのってくれたり助言をしてくれたりする、その分野のプロを選ぶことが大切だ。資産運用方法によって相談できる先には、以下のようなものがある。

| 資産運用の方法 | 相談する会社や専門家 |

|---|---|

| 株式投資 | 証券会社、IFA |

| 投資信託 | 証券会社、銀行、IFA※ |

| 個人向け国債 | 証券会社、銀行 |

| iDeCo、NISA | 証券会社、銀行 |

| 不動産投資 | 不動産会社(物件について)、金融機関(融資について) |

| 不動産クラウドファンディング | プラットフォームを運営する不動産会社 |

| ロボアドバイザー | サービスを提供する証券会社や運用会社 |

資産運用する上で押さえるべきポイント

資産運用をする上で以下の3つを実行することも重要だ。

少額から始めて段階的に運用額を増やす

投資初心者には、少額から資産運用を始めることをおすすめする。なぜなら万が一運用に失敗した場合でも損失を最小限に抑えられるからだ。また運用がうまくいった場合でも運用額を一気に増やさず、期間をかけて段階的に増やしていくことが重要である。これは、一時的な成果の可能性も考えられるからだ。

例えば、以下のような方法が考えられる。

株式投資:単元未満株(1株や10株で取引できる)で少額投資を経験してから個別株にする

投資信託:一括投資せずに数万円を積み立て投資(時間の分散)することから始める

不動産投資:物件価格の低い中古物件から始め、資金が増えてから徐々に物件数を増やす

上記のうち、不動産投資でのケースを想定してみよう。まず千葉県千葉市の中古1棟アパート(全8戸・家賃6万円)を、自己資金1,500万円と融資2,500万円の4,000万円で購入したとする。

一般的に、年間の家賃収入に対してローン返済5割程度、諸経費2割程度を差し引いた手残りは3割程度と言われている。

年間家賃収入:576万円=6万円×8戸×12ヵ月

年間ローン返済額:288万円

年間諸経費:115万2,000円

年間の手残り:172万8,000円

8年間のローン総返済額は2,300万4,000円(288万円×8年間)である。借入もほぼ返済できている計算だ。8年間の手残り総額はというと、1,382万4,000円だ。このうち、1,000万円を自己資金として融資を受け、次の物件を購入するといった具合だ。

なお、上記はあくまでも単純な計算であり細かな費用や突発的な出費を考慮していない。実際には諸経費などをもっと綿密に算出してキャッシュフローのシミュレーションを行う必要がある。

長期間と複利効果を組み合わせる

短期で大きな利益を狙うのではなく、長期的な視点で資産運用を行うことをおすすめしたい。なぜならローリスク・ローリターンの資産運用でも長期間にわたって複利効果を得ることで資産が大きく膨らみやすいからだ。

では、単利と複利でどれくらい差が生まれるのか、シミュレーションしてみよう。下図は、1,000万円を利回り3%で30年間運用したケースの単利と複利の差を表したものだ。

複数の資産を組み合わせる

一つの資産運用方法に集中投資をするのではなく、複数の資産運用方法に分散投資することがおすすめだ。分散投資することでポートフォリオを構成する資産の一部が大きく値下がりしても、損失ダメージを緩和しやすい。またポートフォリオを組む際は、値動きが異なる資産を組み合わせることがおすすめだ。

例えば債券市場の値動きは、株式市場の反対の動きをすることが多い。また不動産投資の市場は、株式市場の値動きとタイムラグがあるといわれている。

市場運用開始から2023年度第3四半期までで年利3.99%で運用しているGPIF(年金積立金管理運用独立行政法人)は2022年度、以下のポートフォリオであった。自身でポートフォリオを組む際の参考になるだろう。

<GPIFの2022年度のポートフォリオ>

資産運用で失敗するパターンと対策

資産運用の失敗パターンを知っておけば、それを避けるための対策がしやすくなる。初心者が陥りやすい主な失敗パターンは、以下の2つだ。

営業の言いなりで自分に合った資産運用を選べていない

資産運用において助言をしてくれる、その分野のプロの存在は大切だ。しかし専門家や営業担当者の言ったことを鵜呑みにして、自分に合った資産運用を選べずに成果をあげられないこともある。

<対策>

こういった失敗を回避するためにおすすめの対策は、資産運用の方法やサービスを比較検討することだ。比較の具体的な方法としては、利回りや手数料、メリット・デメリットの比較などが考えられる。

・主な投資手法のリスクとリターンの比較

以下は代表的な投資手法のリスクとリターンをまとめた図だ。どの程度リスクを許容できるのかを明確にした上で投資手法を選ぶのが賢明だ。

また、一般的な目安となるが、主な投資手法の平均利回りが以下である。

| 主な投資手法 | 平均利回りの目安 |

|---|---|

| 株式投資 | 5%程度 |

| 投資信託 | 2〜7%程度 |

| 債券 | 0.5%程度 |

| FX | 2〜3%程度 |

| 不動産投資 | 3%程度 |

情報の取捨選択ができず損失をこうむる

ネット上には、資産運用に関する数多くの情報がある。なかには、信ぴょう性の低いものや悪徳業者の罠が紛れ込んでいることも少なくない。初心者がこういった情報を鵜呑みにしてしまうと大きな損失をこうむる可能性がある。

<対策>

情報収集の失敗を回避するための対策は、資産運用の基本知識を身につけることだ。これにより膨大な情報から有益情報を自分で取捨選択できる。基本知識を身につけるためにおすすめの方法は、資産運用に関する本や動画の閲覧、ウェビナーに参加するなどが挙げられる。

・資産運用を学ぶのにおすすめのウェビナー

資産運用を学ぶ方法といえば、以前は本や雑誌、セミナー、ネット記事などが主だった。しかし近年は、これらに加えてネット上でセミナーを受講できるウェビナーが利用されることも多い。多忙な人でもウェビナーを活用できれば空き時間を有効活用して効率的な学習が期待できるだろう。

以下は、当メディアが主催した資産運用を学ぶのに役立つウェビナーアーカイブの一例だ。

【無料動画】特別対談!人気経済系インフルエンサー セカニチ×現役FP 会社員こそ活用したい資産運用術とは

【無料動画】「国が行う投資に学ぶ」安全に資産を増やす新戦略とは?

【無料動画】【CFP/証券アナリストの大家が成功体験を紹介!】100歳まで安泰の「ライフサイクル投資」と不動産活用術

資産運用に関するよくあるQ&A

Q.資産運用で1,000万円を運用すると年間でいくら利益が出るか?

例えば資金1,000万円で年利回り3%の場合は、年間30万円の運用益を得られる。年利回り5%の場合の運用益は、年間50万円だ。2年目以降は、単利と複利どちらの方式を選択するかで利益が変わってくる。

※運用益は税引き前の金額

Q.1,000万円あったら何に投資する?

1,000万円など、まとまった資金の運用方法としては不動産投資がおすすめだ。そのほかにも株式や投資信託、ロボアドバイザー、個人向け国債、定期預金なども1,000万円の資産運用としておすすめだ。

より詳しく知りたい方は、下記の関連記事を確認してみよう。

【関連記事】不動産投資を自己資金1,000万円で始めるメリット!成功させるポイントも合わせて解説

Q.新NISAで積立投資をすると20年後いくらになる?

新NISAで積立投資した場合の運用益は、年平均利回りと積立額で成果が変わってくる。例えば毎月5万円を年率3%で20年間、積み立てた場合、最終金額は約1,641万5,100円となる(元本1,200万円、運用益約441万5,100円)。

※運用益は1年複利で算出した場合

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。