- 不動産投資での6つの失敗事例と末路

- ケース1:新築マンションを購入したが、家賃が下落してしまい失敗したAさん

- ケース2:サブリース契約で家賃の値下げをされ失敗したBさん

- ケース3:中古の区分マンションを購入したが、大規模修繕費が必要となったCさん

- ケース4:空室が続いてローンの返済ができなくなったDさん

- ケース5:高利回りの物件を購入したが、老朽化によりリフォームが必要になったEさん

- ケース6:節税目的で物件を購入したが、海外転勤になってしまったFさん

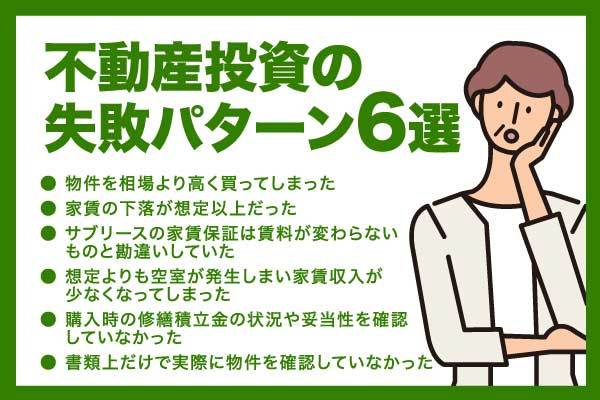

- 不動産投資の失敗事例から学ぶ失敗パターン&対策6選

- 物件を相場より高く買ってしまった

- 家賃の下落が想定以上だった

- サブリースの家賃保証は賃料が変わらないものと勘違いしていた

- 想定よりも空室が発生してしまい家賃収入が少なくなってしまった

- 購入時の修繕積立金の状況や妥当性を確認していなかった

- 書類上だけで実際に物件を確認していなかった

- 不動産投資で失敗しないためのポイント5選

不動産投資は将来的な資産形成に活用できる投資方法の一つです。一方で、「不動産投資に興味はあるけれど失敗したくない」と不安に思う人も少なくありません。

そこで本コラムでは、不動産投資で失敗した事例とその末路、失敗事例から学ぶ失敗するケースの特徴や失敗しないポイントについて解説します。不動産投資の失敗例を知ることによってリスクの軽減につながりますので、不動産投資を検討中の方はぜひ最後までご覧ください。

不動産投資での6つの失敗事例と末路

不動産投資は数千万円の高額な投資であり、失敗しないためには「不動産投資経験者がどのような失敗をして、どうなってしまったのか」を知ることはとても大切です。そこで、まずは不動産投資での6つの失敗事例とその末路についてご紹介します。

- ケース1:新築マンションを購入したが、家賃が下落してしまい失敗したAさん

- ケース2:サブリース契約で家賃の値下げをされ失敗したBさん

- ケース3:中古の区分マンションを購入したが、大規模修繕費が必要となったCさん

- ケース4:空室が続いてローンの返済ができなくなったDさん

- ケース5:高利回りの物件を購入したが、老朽化によりリフォームが必要になったEさん

- ケース6:節税目的で物件を購入したが、海外転勤になってしまったFさん

なお、以下のコラムで「不動産投資はやめとけ」と言われる理由や不動産投資に向いていない人、向いている人の特徴を詳しく解説していますので、ぜひ参考にしてください。

【関連記事】「不動産投資はやめとけ」と言われるのはなぜか?その理由と基礎知識を解説

ケース1:新築マンションを購入したが、家賃が下落してしまい失敗したAさん

Aさん

関東で働く会社員。30代男性

都心の新築ワンルームマンションを購入

Aさんは会社員として働きながら、都心の新築ワンルームマンションをフルローンで購入しました。不動産業者が作成した収支シミュレーションではローン返済の金額との差し引きで月1万円ほどキャッシュフローが赤字でしたが、「毎月1万円、年間12万円の支払いで、老後の蓄えになる不動産を購入できますよ」という不動産会社の提案もあり購入を決めました。

しかし、築年数が経過すると、入居者の入れ替わりと共に家賃が下落し、新築時の家賃と同額の家賃収入を得ることは困難となりました。最終的に家賃は当初より1万円下回ってしまい、年間24万円の赤字になりました。さらに、物件を売却しようと試みたものの、売却価格がローンの残債よりも低くなってしまい、完済することができず結局売却は断念することになりました。

その結果、Aさんは今もなお、本業での収入から残った赤字分の返済を続けています。不動産投資において、家賃の変動や市場の変化を見誤ることは大きなリスクとなり得ることをAさんのケースでは物語っています。

ケース2:サブリース契約で家賃の値下げをされ失敗したBさん

Bさん

看護師、30代女性

節税対策と老後の備えとしてワンルームマンションを購入

Bさんは、30代の看護師で節税対策と老後の蓄えとしてフルローンでサブリース契約のワンルームマンションを購入しました。「家賃が変わることはほとんどないので大丈夫」という説明を受け、安定した収益を期待していました。しかし、2年保有した後、突然サブリース会社から家賃の値下げを要求されました。

サブリース契約はサブリース会社が物件の借主となるため、借地借家法に従って有利な立場で賃料の値下げ要求や契約更新の拒絶、解約の申出をすることができます。そのため貸主の立場になるBさんからは契約の解除がしにくくなります。Bさんはサブリース会社との契約解除ができず、家賃の交渉も成立しなかったため、減額の要求を飲むしかなく、毎月1万円の収入減となりました。

また、家賃収入が減少したことで物件の売却も考えましたが、サブリース契約であることから買い手が見つからず、売却価格を下げるとローンの完済ができずに数百万円残ってしまうため、売却も断念するしかありませんでした。

結果として、Aさんと同じく現在も本業の収入から赤字分を補填して支払い続けています。サブリース契約は魅力的に見える一方で、家賃の下落リスクや解除がしにくいこと、売却時に買い手が見つかりにくいため希望の価格で売却できないことを考慮しないと大きな失敗につながります。

なお、以下のコラムで「サブリースはやめておけ」といわれる理由やトラブルを防ぐポイントを解説しています。合わせて参考にしてください。

【関連記事】「サブリースはやめておけ」と言われる理由とは?危ない点やデメリットを解説

ケース3:中古の区分マンションを購入したが、大規模修繕費が必要となったCさん

Cさん

40代サラリーマン男性

初めての不動産投資で利回りの良い中古のワンルームマンションを購入

Cさんは、40代のサラリーマンで初めての不動産投資として利回りの良い中古のワンルームマンションを購入しました。

購入して4年後、マンションの管理組合から「将来の大規模修繕費用を賄うための積立金が不足しており、修繕積立金を増額したい」という決議についての通達がきました。Cさんは積立金の増額に反対票を入れましたが、賛成多数で修繕積立金の増額が可決されました。

その結果、修繕積立金の増額による支出の増加から収支が悪化してしまいました。

不動産投資では購入時の利回りだけでなく、物件の長期的な維持費や修繕費も計画に織り込まないと思わぬ出費が発生し、投資計画が崩れるリスクがあります。

なお、以下のコラムで大規模修繕について詳しく解説しています。合わせて参考にしてください。

【関連記事】マンションの大規模修繕とは?費用の目安や削減する方法などを紹介!

ケース4:空室が続いてローンの返済ができなくなったDさん

Dさん

50代サラリーマン男性

定年退職後の老後の蓄えとして中古物件を購入

Dさんは、定年退職後の老後資金を確保するために学生向けの中古の一棟アパートを購入しました。不動産業者から「大学が近く入居率が安定している」との売り込みを受けたため、安定した収益を期待して投資を決断。しかし、物件購入後に近隣の大学が移転してしまい、学生の需要が激減したためアパートは空室状態が続いてしまいました。

家賃収入を得られないだけでなく、物件の価値も下落してしまい売却しても利益が見込めず、結果としてDさんには多額のローン返済だけが残ってしまいました。

不動産投資では、将来の入居需要や市場変動に対するリスクを適切に見極めることが重要になります。

ケース5:高利回りの物件を購入したが、老朽化によりリフォームが必要になったEさん

Eさん

40代女性

新築ワンルームマンションを2室保有。今回初めて中古ワンルームマンションを購入

Eさんは新築ワンルームマンションを2室保有していましたが、高い利回りに魅力を感じて初めて中古ワンルームマンションへの投資に挑戦しました。すでに物件を保有していることによる慣れと時間的余裕がなかったことから、物件を直接見ることなく購入を決断しました。

しかし、購入後に現地を確認したところ、物件は予想以上にボロボロで入居者を募集できる状態ではないことが判明しました。

結果として希望の家賃で入居者がつかず、Eさんは数百万円のリフォーム費用を追加で支払わなければならなくなり、計画していた収益が大幅に減少してしまいました。このように実際の物件の状態や修繕費用の見積もりを確認しないまま投資を進めると、予想外の追加費用が発生して大きな損失につながることがあります。

ケース6:節税目的で物件を購入したが、海外転勤になってしまったFさん

Fさん

商社勤務、年収1500万円。30代男性

都心の2LDKの新築マンションを購入

Fさんは商社に勤務している高収入のエリートサラリーマン。所得税や住民税の節税対策として都心の2LDKの新築マンションを購入しました。ローン返済や固定資産税などの支出を差し引いた不動産投資自体での収支は赤字でしたが、損益通算による節税効果を含めるとトータルでは黒字でした。しかし、物件購入から3年後にFさんは海外転勤が決定し状況が一変しました。

海外勤務に伴って日本での課税所得や住民税の支払いがなくなったため、これまでの節税対策が機能しなくなり、不動産投資によるキャッシュフローが完全な赤字に転じてしまいました。このように節税目的だけで不動産投資を行うことにはリスクがあり、長期的なライフプランや収支の見直し、計画が崩れるリスクを考慮して慎重に判断することが重要です。

不動産投資の失敗事例から学ぶ失敗パターン&対策6選

ここまでご紹介したように「不動産投資で失敗してしまった」という事例は少なくありません。しかし、失敗事例から学ぶことで失敗するリスクを未然に防げることができます。ここでは、不動産投資の失敗事例から学ぶ失敗パターンを6つ紹介します。

- 物件を相場より高く買ってしまった

- 家賃の下落が想定以上だった

- サブリースの家賃保証は賃料が変わらないものと勘違いしていた

- 想定よりも空室が発生してしまい家賃収入が少なくなってしまった

- 購入時の修繕積立金の状況や妥当性を確認していなかった

- 書類上だけで実際に物件を確認していなかった

物件を相場より高く買ってしまった

不動産投資の失敗パターンの1つ目は、不動産会社の営業マンの提案を鵜呑みにし、適正価格よりも高く物件を購入するケースです。このような場合、家賃収入よりもローン返済額が多くなり、毎月のキャッシュフローが赤字に陥ることがあります。さらに、売却をしようとしても当初よりも物件の価値が下がっているために売却価格でローン残債を全額返済できず、損失を抱えるリスクが高まってしまいます。

このような失敗を避けるためには、物件購入前に周辺の相場をしっかり調査することが重要です。具体的には、同じエリアの物件の築年数や立地、間取りなどを比較し、適正な価格であるかどうかを調査することが必要です。また、営業マンの言葉を過信せず、第三者の意見や市場のデータを基に冷静に判断することが投資の成功に繋がります。

家賃の下落が想定以上だった

不動産会社から提案された想定賃料をそのまま信じてしまうと、実際にはそれ以上に家賃が下落してしまうことがあります。市場の変化や周辺の競争状況により、家賃が想定通りに維持できないケースは少なくありません。一般的に、家賃の下落率は年率で平均1%と言われていますが、特に新築物件の場合には入居者が一度でも入居すると中古物件に分類されるために約2%近くまで下落する可能性があります。

そのため、家賃変動リスクを十分に考慮したシミュレーションを行うことが重要です。購入前に過去のデータや周辺の物件の賃料動向を調査し、楽観的な見通しだけでなく下落の可能性も含めてシミュレーションを作成しましょう。

サブリースの家賃保証は賃料が変わらないものと勘違いしていた

サブリース契約において家賃保証があると聞くと、賃料が将来的にも変わらないと誤解しがちですが、実際には注意が必要です。家賃保証が記載されている場合でも、借地借家法・第32条に従ってサブリース会社は借主として保護されます。賃料の値下げの申出や契約更新の拒絶、解約申出をすることが可能になります。

家賃保証とは「家賃の支払い」を保証するものであり、家賃の金額をそのまま維持するという保証ではないことを意味しています。そのため、契約時に安定した家賃を保証されていたとしても、契約期間中に市場環境が変わると賃料の交渉などを受ける可能性があることに注意が必要です。

また、サブリース契約は貸主である不動産投資家からの解除がしにくかったり、売却時サブリース契約であることから買い手が見つかりにくく希望の価格で売却できなかったりと注意点が多いです。サブリース契約を締結する場合はしっかりと知識をつけることが重要です。

想定よりも空室が発生してしまい家賃収入が少なくなってしまった

不動産投資において空室リスクは避けられない問題であり、物件の立地や需要の変化によっては入居者が見つからないこともあります。空室時のリスクを軽減するためには、購入する前に賃貸需要が見込める物件か調査を行うことや日々のキャッシュフローを注視して空室が発生した際の補填ができるように資金を準備しておくことが重要です。

また、礼金を設定することで空室時の補填をすることができます。近隣の似ている物件で礼金が何ヵ月分に設定されているかを調査し、万が一の空室時に備えましょう。

購入時の修繕積立金の状況や妥当性を確認していなかった

物件は保有していると経年劣化をしてしまうため、修繕費をあらかじめ積立てることが必要です。そのため、修繕積立金が十分にあるかどうかを確認することは重要です。特にマンション投資の場合、自身の投資している部屋だけでなくエントランスや共用部分を含めたマンション全体の修繕積立金を考慮する必要があります。事前に専門家に相談したり周囲の似ている物件と比較したりするなど自分で調査すると共に、実際に管理費や修繕費が値上がりする可能性があるかをマンション全体の長期修繕計画で確認したり、管理組合の総会で値上げに関する決議がされているかどうかを不動産会社に聞いてみるなどしてみましょう。

大規模修繕など、マンションの維持管理には一定のコストが掛かるため、物件の維持管理を考える上では必要な値上げがされることは決して悪いことではなく、管理費や修繕積立金を抑えることを優先し過ぎるために建物の管理が行き届かなくなってしまうケースもあります。

ただし、事前に想定していない値上げが発生した場合には期待したキャッシュフローを得られなくしまうため、しっかりと事前に調査確認を行い、その上で投資することが重要です。

書類上だけで実際に物件を確認していなかった

不動産投資は大きな投資のため、物件の状態などの事前調査は欠かせません。購入予定の物件を内見までできることが理想ですが、中古物件など一般的には既に入居者がいることが多いために写真での確認となります。そのため、内見写真については撮影日も確認することが重要です。

また、内見だけでなく物件を実際に訪問することで、物件の外観や周辺環境、交通アクセスや近隣の施設などを自分の目で確かめることができます。訪問した際には外壁の劣化や清掃状況などを必ずチェックしましょう。

不動産投資で失敗しないためのポイント5選

最後に、不動産投資で失敗しないためのポイントを5つ紹介します。

- 市場調査を徹底する

- 適切な資金計画を立てる

- 信頼できる不動産業者を利用する

- 物件の状態を確認する

- 不動産投資以外の投資も検討する

なお、以下のコラムで不動産投資の成功率や成功率を挙げるためのポイントを詳しく解説しています。こちらも参考にしてください。

【関連記事】不動産投資の成功率は?成功の基準、失敗する人の特徴も解説

市場調査を徹底する

投資を検討している物件について、事前の調査を徹底しましょう。例えば、交通の便が良い場所にあるかどうか、周辺エリアは一人暮らしやファミリー層などどのような住民層が多いかを把握することが重要です。また、その地域が一部の施設(大学など)に依存している場合、移転などで需要がなくなってしまうと大きなリスクになってしまいます。一つの需要に依存している場合には、その需要が長期にわたって継続するかどうか慎重に評価しましょう。

さらに、不動産会社の営業マンからの家賃シミュレーションをそのまま鵜呑みにするのではなく、周辺地域の家賃相場を調べることや自分自身でも複数のシナリオで家賃収支シミュレーションを行うことで、物件が適正価格であるかどうか確認しましょう。

適切な資金計画を立てる

物件購入にあたってはローンの返済や維持費、管理費用だけでなく空室リスクを含めたキャッシュフローのシミュレーションを行うことが重要です。また、計画通りに進むことは少なく、予期せぬ修繕やメンテナンスが必要になることもあります。そのため、悲観的なパターンでのシミュレーションを作成しておくなど、うまくいかない場合も想定しておきましょう。

信頼できる不動産業者を利用する

信頼できる不動産業者を選ぶことも重要です。例えば、上場企業や規模の大きい会社は一般的に安定性や信頼性があり、安心して取引できる可能性が高いです。会社情報だけでなく、口コミも参考にしましょう。ただし、口コミ情報は必ずしも正確とは限らないため、鵜呑みにしすぎないことが大切です。そのため、複数の業者に話を聞いて比較検討することで、各社の提案やサービスの質を評価して信頼できる不動産業者を利用しましょう。

なお、以下のコラムで不動産会社が使ってくるフレーズで注意すべきものなどを解説しています。

【関連記事】不動産投資初心者は要注意!投資詐欺の手口と気をつけたほうがいい業者の特徴

物件の状態を確認する

購入前に必ず物件の状態を確認することも重要です。書類だけで物件購入を決めると、物件の状態が想定外に悪く、追加の修繕費用が発生してしまうことがあります。特に中古物件を購入する際は、以下をチェックすることが重要です。

- 外観の状態(屋根や外壁のひび割れ、塗装の剥がれ、亀裂や沈下など)

- 内部の状態(壁や天井のシミやカビ、床の軋みや傷など)

- 設備の状態(エアコン、換気扇の動作確認、水漏れや詰まりなど)

- 周辺環境(近隣の施設や道路の状況、交通の便や治安の良さ、地域の将来性など)

物件の状態を正確に把握することでリスクを軽減し、将来の収益を安定させることができます。

不動産投資以外の投資も検討する

投資には不動産投資だけでなく株式投資や投資信託、個人向け国債など他の資産運用の方法もあります。それぞれリスクとリターンが異なります。自身のリスク許容度や投資目的を明確にして自分に合った選択することが重要です。

例えば、不動産投資はローンを活用してレバレッジを効かせられるため大きなリターンを狙えますが、その分リスクも伴います。各投資手法の特性を理解した上で自分に合った資産運用を選び、リスクを分散してより安定した資産形成を目指しましょう。

なお、以下のコラムで不動産投資だけでなく資産運用をする際の方法をリスク別・資金別で解説しています。こちらも参考にしてください。

【関連記事】資産運用のおすすめをリスク別・年代別・資金別に紹介|ポイントや失敗例も

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。