◆HECM融資の種類

【目的による融資種類】

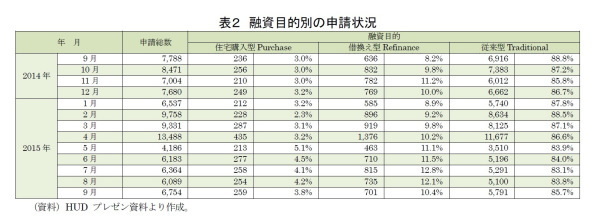

HECM融資には、従来型(Traditional)及び借換え型(HECM for Refinance)、住宅購入型(HECMf or Purchase)の3つのタイプがある(表2)。

・住宅所有者による最初のHECMである従来型の用が最も多く、申請者の85~90%弱を占める。

・借換え型は、既存の住宅融資やHECM従来型融資の残高を借り換える場合に用いる。申請件数の10%前後を占める。

住宅購入型は、老後において、高齢世帯が将来の負担なく新たな住宅に住み替える機会を与えるもので、業界要望によって2008年度から導入された比較的新しい制度である。

購入する住宅は新築でも中古でもよく、子ども家族世帯への近居やバリアフリー・ユニバーサル住宅、高齢者のために適切にリフォームされた住宅への住み替えの促進が期待されている。現状では申請件数の3~5%程度の需要と少なめだが、安定した需要が続いている。

新築の場合は住宅が完成しないとHECM融資は契約できないため、まだ需要が顕在化していないが、今後、ハウスビルダーとの請負契約締結を前提に完成前でも融資できるようなルール検討が進められている。この変更により、今後は需要の拡大が見込まれている。

【変動金利(ARM)による融資種類】

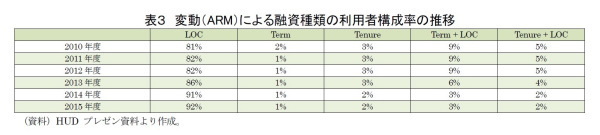

変動金利による融資には、次の3つのタイプとそれらを組み合わせた2タイプ、計5タイプがある。

・終身月払(Tenure):借り手が亡くなるまで一定額を月払いする。1~2%程度の利用者構成率。

・定期月払(Term):一定期間内で一定額を月払いする。2~3%程度の利用者構成率。

・融資極度額設定(Lineofcredit:LOC):融資期間中に極度額の範囲で自由に引き出すことができる。81~92%の利用者構成率で主流を占めている(表3)。

これらの各組合せ(Tenure+LOC,Term+LOC):5%から14%の利用者構成率である。

ただし、2014年10月からは、MMIファンドのリスク管理のために、契約後最初の12ヶ月に借り手が引き出せる融資金は、元本限度額(PLF)の60%もしくは既存債務の返済など必要とされる金額に元本限度額の10%を加えた金額のどちらか高い方までに規制されている。

【固定金利(FRM)による融資種類】

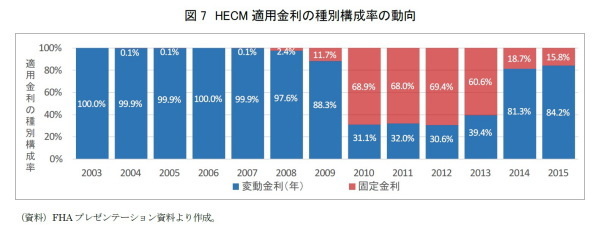

従来はローン契約後に借り換えなどのために一括借入を行うHECMには変動金利と固定金利の双方が利用できたが、金融危機後の金利低下時に、固定金利を利用して最大限に住宅の資産価値を流動化しようとした借り手が、引き出し額が十分ではないと気がついた際には財産税(固定資産税)や住宅保険費用の支払いも出来ずに破綻する事例が急増したため、2013年1月のルール改定により同年4月以降は固定金利が利用できなくなった。

例外は、住宅購入型(HECM for Purchase)及び融資限度額が低く抑えられたHECM for Saver(後述)だけとなったが、後者は2013年9月29日までの特例制度であったため、現在では住宅購入型だけが固定金利で利用できる制度として存続している。

以上を背景に、図7のように、サブプライム問題が顕在化するまでは変動金利がほとんどであったが、金融危機後に利子率が低下すると、2010年~2013年は借換え目的を含めた固定金利利用が60~70%弱を占め、破綻リスクが高まった。2013年4月からのルール変更によって、固定金利の構成率は2014年18.7%、2015年15.8%と急速に減少している。

◆HECM融資契約手数料

HECM融資のための契約手数料は、借り手の予算制約から現金等で直接支払えない場合、元本融資限度に繰り入れることができる。すべての手数料や費用は、通常の住宅融資と同様に、2011年7月に導入された不動産契約手続法(Real Estate Settlement Procedures Act)に基づき、明細を示す必要がある。これには不動産鑑定費用や住宅検査など第三者が行う費用も明示する義務がある。

HECM融資契約手数料は、次の通り、最低と最高限度の条件が定められている。

(a)最低融資契約手数料は2,500ドルとする。

(b)20万ドルまでの融資限度(MCA)には最高2%まで、20万ドルを超えた部分については1%までの手数料とするが、合計で6,000ドルを超えないこと。

◆実際の融資プラン

以上のようなHECM内容によって、実際にどのような融資が得られるのか見てみよう。

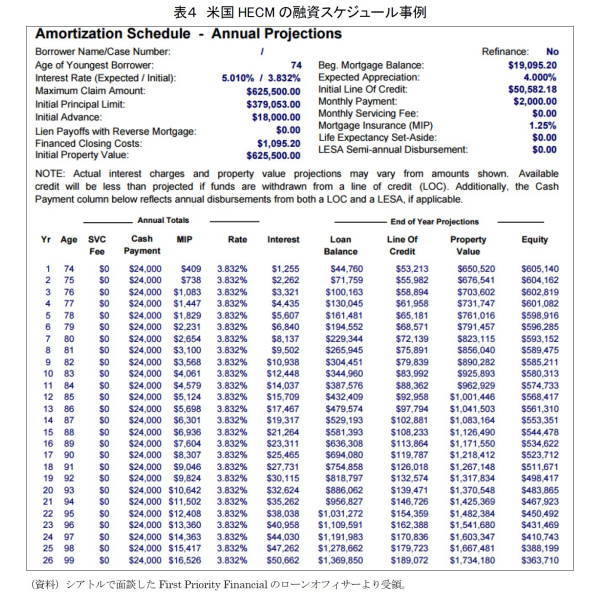

表4は、実際に現時点でHECMの住宅融資担当者が試算し、顧客に示している様式に基づいて作成した融資プランである(参考として掲載)。

借り手は74歳で住宅評価額は625,500ドルとFHAのMCAの限度相当額である。諸条件から、元本限度計数(0.606)を乗じた結果、元本限度額は379,053ドルとなった。住宅価格の上昇率は年率4%で計算されることになっているが、これは融資プランを組み立てる上で、現時点で認められている上昇率である。

初期及び将来の利子率は3.382%と5.010%で計算されている(利子の他に、1.25%の住宅融資保険料も負担する)。

初年度の融資保険料等の支払いのために18,000ドル及び融資契約のための手続き費用1,095.20ドルの合計19,095.20ドルを融資してもらうのと同時に、毎月2,000ドルの融資(年間24,000ドル)を亡くなるまで継続してもらい、年金を補填する計画である。スケジュールでは99歳まで表示されているが、実際には亡くなるか、自ら退去するまで毎月2,000ドルの融資は続くこととなる。

その他に、極度額50,582.18ドルのLOCが設定されている。

このように、米国の現行のHECM制度下では、住宅の価値が60万ドル程度あれば、現時点では毎年2万ドルを超える融資金を亡くなるまで得ることができる。

利子率はわが国よりも高めであるが、FHA融資保険制度の存在とともに、住宅価格が長期にわたり4%で上昇することが、過去の経験からも適正とされる市場・経済環境が整っていることが大きなポイントとなっている。このため、融資残高の上昇に対応するように物件価値は十分に成長し、住宅の残存資産価値が長期にわたり元利総額を上回る状況が続いている。