むすび・進化を続けるリバースモーゲージ

◆HECM制度と持家政策

1987年住宅・コミュニティ開発法では、「高齢持家所有者における所得減少時における健康維持や住宅、生活費などによる経済的負担増加への対応のため、累積された住宅資産価値の流動化を、FHA保険に基づくHECMプログラムを通じて実現する~」としている。

FHA保険制度の開発と運営によって、米国人におけるAgingin Placeを確保する理念が謳われ、さらに、制度構築を通じて、新たに貸付機関やサービサー等の参入を促進させ、市場を拡大することが目標として掲げられている。

米国ではHUDを中心に、若者や低所得者層に対する住宅確保策としてはFHA融資保険による持家取得支援とセクション8バウチャーによる賃貸住宅家賃補助策が、生産年齢階層や中堅以上の所得者層には恒久的な住宅融資利子所得控除制度や住替・買換えを促進する譲渡益に対する非課税措置などの税制支援、高齢者層には財産税(固定資産税)の非課税もしくは減額措置や家賃補助策が講じられており、国民の様々な階層やコミュニティの成熟を含めた住宅政策が展開されている。

HECM制度は、MMIファンドとジニーメイによる債券流通市場の育成を通じて、1987年法の理念に基づいて持家の流動化へのアクセスを容易にすることにより、若者から高齢者層までを貫く持家政策の最終退出(Exit)を実現する施策として位置づけることができよう。

持家取得を推進してきた以上、持家は国民の資産としての価値を維持できなければならず、老後の資産としても活用できなければならないというのが米国の住宅政策のスタンスと考えられる。

◆HECM制度によるチャレンジと今後の課題

HECM制度は導入後の成長過程において、サブプライムショックによる住宅市場の収縮と金融危機という非常に困難な時期を迎えることとなり、議会とHUD/FHAなどの努力によって、ようやく2014年度後半からFHA融資保険基金存続の危機を乗り切ったところである。

金融危機後には、住宅融資困窮者に対する様々な救済措置が講じられ(*14)、HECM融資も居住しながら元利返済を先に延ばすことができるという特性を活かし、既存住宅融資の借り換えや生活資金確保策などの支援策を提供することとなった。

このため前述のように、2009年米国復興・再投資促進法に基づき、融資限度額(MCA)を従来の417,000ドルから5割増しの625,500ドルにする措置がとられたことに加え、元本限度係数(PLF)は、2009年度以降、特に2010年度から2013年度においては、住宅市場全体を支えるために、それほど保守的な対応は講じられなかった。

しかし、結果として、固定金利を最大限に用いて限度一杯を引き出した借り手が、その後資金を使い果たし、税や保険料を滞納して破綻する件数が増えてしまった。HECMの終身デフォルト率は2009年度では17.74%だったが、2013年度には21.94%まで悪化している。

融資保険基金の運用が悪化し、存続の危機が指摘されたため、リバースモーゲージ安定化法が制定され、(a)2014年のファイナンシャル・アセスメント導入による借り手の物件維持能力の査定強化、(b)60%以上の初年度融資額の制限と超えた場合の保険料率アップ(一括払いした場合のデフォルト率が高いため)、(c)妥当な場合における固定資産税と住宅火災保険の融資繰り入れ(デフォルト対策)、(d)固定金利による一括払い融資の制限、(e)2015年度からの元本限度比率PLF(Principal Limit Factor)の大幅な15%引き下げなどが実施された。

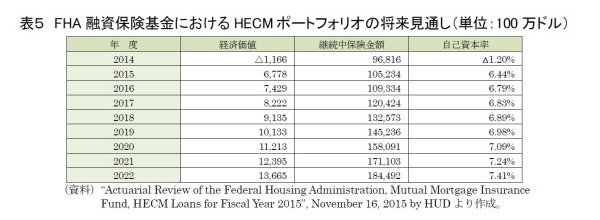

この結果、2015年6月末までに終身デフォルト率は19.66%まで改善した。FHAのMMIファンドの自己資本比率は議会によって2%以上とするように定められているが、2014年度は△1.2%まで落ち込んだ。しかし、2015年度は有効な保険契約金額は1,052億ドルであるのに対し純資産は68億ドルを確保でき、自己資本比率は6.44%まで大きく改善している。

今後の見通しは経済・市場の変動に大きく影響されるとしているが、HUDは、ベースラインのシナリオでは、今後の保険求償が増える傾向を含め、2022年まで6~7%以上の自己資本比率を継続できると、2015年11月に議会に報告している(表5)。

ただし、議会が拠り所にしている自己資本率2%の根拠はどこにもない。とりあえず、今回の危機を乗り越えるにあたり、2%はひとつのメルクマールになったが、果たして次の危機に十分対応できるのかは誰も分からないことで、今後の試行錯誤が必要となる。

今回訪問したHUDの戸建部門でHECMの政策運営を担う責任者は次のように述べている。

「議会の考えは、金融危機後の経験を経て、この制度運営にあたりリスクを軽減させるということと、納税者の負担をこれ以上に増やさないことである。2%の自己資本率以上を維持しつつ、いつまた発生するかは予測不能な危機的状況に際して、発行した融資分に対しては必ずリザーブをとっておくような要請があり、これを守らねばならない。HUDとしては、高齢者をサポートする手だては絶対必要と考えており、制度を維持する方針である。ただし、MMIファンドを自立的に運営することは大変困難な課題であり、この制度を政策目的に対応したベネフィットと考えるべきか、単に融資と考えるべきなのか、制度の位置づけを見直す必要性は常に内包している。もし、ベネフィットと考えるのであれば、シニアへの支援コストのどこかで費用を削減し相殺するという考え方もあるだろう。ただ、当面の現実としては、連邦の制度の中で、今後HECMがベネフィットとして位置付けられる可能性は少ないと思われ、やはり融資という位置づけで対応せざるを得ないと考えている。住宅の資産価値がどの程度上がるのか、あるいは金利がどうなるのか、そしてHECMの返済期限の到来がどの位の確立で生じるのか等々を、しっかりしたデータを蓄積・分析し、予測を立てて行かざるを得ない。もちろん、すべてが分かるわけではないし、リスクを過剰にみているのか甘いのかという判断すらHUDにとっては難しい。アプローチ自体には異なる方法があるかもしれない。したがって、この制度に柔軟に修正を加えながら、リスクレベルが適正になるまで調整を続けることが我々の使命だと考えている。」

ダイナミックな人口動態を抱え、現時点でも毎年200万人もの人口増加がある米国では、今後来る超高齢社会に備えて、リバースモーゲージについても、わが国よりも先行して、議会・政府・民間が議論と試行を繰り返し、HECM制度を創出した経緯があり、今や金融危機を経て、持家政策を完遂するために、更に進化を遂げようとしている。

さて、わが国ではリバースモーゲージ市場以前の課題として、既存住宅市場の整備を展開し、ともかく住宅が適正な価格で取引される市場をつくろうとしている。HUDやFHA等に日本の事情を説明すると、何故、日本の住宅価格(地価)は低迷を続けているのかと問われたが、十分に的を射た回答はできなかった。

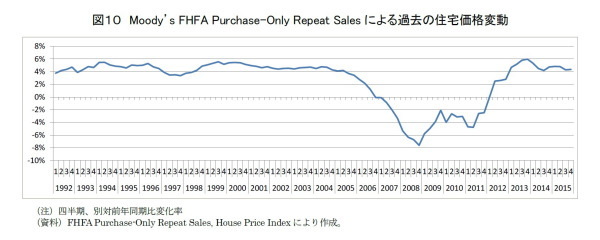

一方、HECMやMMIファンドの議会報告のベースラインのシナリオでは、住宅価格は年率4%で長期的に上昇を続けることになっている。表4の例示の通り、実際の個々の融資現場においてもこの上昇率がスケジュール試算のために用いられている。

図10は、ムーディーズが作成している連邦住宅金融庁(FHFA)の傘下にあるGSEによる融資サンプルに基づく住宅価格インデックスである。

確かにサブプライムと金融危機の時期を除くと、1992年以降、米国の住宅価格は4%前後の上昇率で口を合わせたように推移している。HUDやFHA、ジニーメイ、NRMLA、その他現地の流通業者へのヒアリングでも、米国の住宅価格は今後少なくとも年率3.8%~4.0%の上昇を続けると見解である。

何故、米国では住宅価格が成長するが、日本はそうならないのか。こうした論点を念頭に、次回は英国のエクイティ・リリース市場及びフランスのヴィアジェ及びヴィアジェを組み込んだファンド市場の現状について報告したい。

------------------------------

(*14)当時の住宅融資困窮者や救済措置等については、拙著「米国住宅ローン市場の現状と課題、持家政策と住宅金融政策:住宅の価値と活用を考える」ニッセイ基礎研究所「所報」2009年春号Vol.53を参照いただきたい。

------------------------------