「富裕層の資産運用が少額からできる…」かつては、最低投資金額が数億円以上だった富裕層向けサービス「ラップ口座」が、投資金額の大幅な引き下げによりここ最近で残高・件数が急増している。テレビCMなどの広告を目にする機会も「市場規模拡大」の背景にあると思われるが、実はこの急増には金融機関の事情が大きく絡んでいる。

一般社団法人日本投資顧問業協会の「ラップ口座を利用する顧客との契約状況」によると、2015年12月末時点の契約金額は5兆6711億円、契約件数46万1260件となっている。これは2015年9月時点よりも金額は約9.9%、件数は約7.9%増加しているとのことだ。

投信乗り換え売買を抑えてラップを

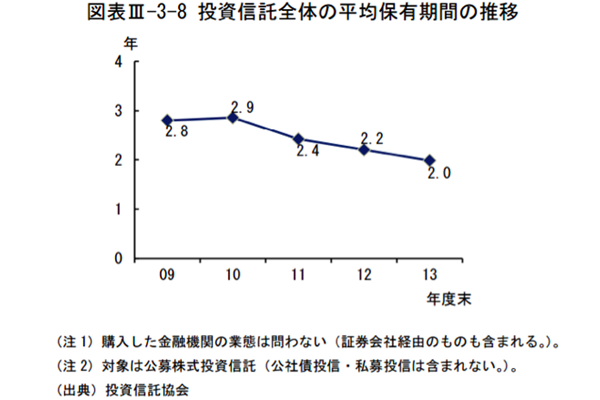

証券各社がラップ口座の販売に注力している大きな理由は金融庁からの警鐘にある。日本における「投資信託の平均保有期間」をみると、金融機関はこれまで顧客に対して2年程度で乗り換えを勧め、その度に手数料を収益源としてきた。

金融庁は従来から「日本の金融機関の投資信託の乗り換え」という姿勢に対して金融機関に変化を求めてきた。2014年7月に発表された「金融モニタリングレポート」では銀行の投資信託販売姿勢について次のように述べている。

「銀行の投資信託販売業務については、総じて、経営は販売手数料を重視し、その観点から営業現場へのインセンティブ付与を行ってきた。このため、顧客において 2~3 年の短期間での乗り換え売買(これにつながる投資信託商品の頻繁な組成と償還)が行われる傾向がみられた」。証券会社も似たような状況と考えてよいだろう。

そこで、投資信託の乗り換え売買に代わる金融機関の収益源のひとつとして、ラップ口座サービスが注目を浴びてきたわけだ。投資家が求めるサービスというよりも、金融機関の販売商品ラインナップが変化した結果という側面が否めないだろう。

運用費用>運用リターンも

ラップ関連サービスの手数料・費用について述べる理由は、投資家の支払った費用(ファンドラップ手数料、信託報酬等)の合計が運用リターンよりも高いケースが十分に考えられるからである。投資を開始した時点で高い費用を払っていても、その運用リターンがそれ以上になるという保証はどこにも無い。高い費用の投資商品は選択から除外するのが無難である。「費用が高すぎるものには投資しない」という判断で良いだろう。

ラップの手数料は実際いくらなのか

運用リターンに大きな影響があるラップ関連サービスの費用についてここでは、ラップ関連サービスを、①ラップ口座、②ファンドラップ、③ラップ型投信と大別する。

①ラップ口座を従来の「富裕層向け」ラップ口座とすると、手数料がいくらであるかを解明することは困難な面がある。それは資産配分等をテーラーメード対応していること、資産規模が大きい事から、手数料が個別要素で定型的と言えないケースもあるからである。以下では、②ファンドラップ、③ラップ型投信の手数料をみていこう。

ファンドラップの手数料、信託報酬に注意

あるファンドラップの「ファンドラップ・フィー」は1.512%(年率・税込み)と大きく表示されていた。しかしこれが全ての手数料、費用という勘違いをしないでいただきたい。よく見ると手数料の大きな文字の表示以外に、小さな文字の表示で「投資信託に係る費用」との記載がある。この金融機関の場合は、投資対象のファンド(投資信託)の「信託報酬」0.77%〜1.41%(年率・税込み)を、実際の費用として加える必要がある。したがってこの金融機関の「実際のコスト」は少なくとも2.282%〜2.922%(年率)となる。

「投資一任受任料」「ファンドラップ手数料」「投資顧問料」などといった名目に加えて、「信託報酬」、「運用管理費用」、解約時に必要な「信託報酬留保額」などがかかる可能性がある。投資金額にもよるが、結局は2%から3%程度の報酬がかかってしまうケースも多い。

ラップ型投信の手数料、購入時手数料も

ラップという言葉自体が新しい印象を与える効果があるのか、ラップ型投資信託という商品もある。特徴は株式・債券などの組み入れ比率を適宜変更する「適宜アロケーション変更」であるようだ。しかし、ラップ型投信はラップ口座、ファンドラップサービスで無料となっていた、「投資信託の購入手数料」がかかるケースもある。アロケーション変更が付いた「バランス型投信」という事も言える。あるラップ型投信のコストは「最大5.4%(税込み)の購入時手数料」と「換金時に最大2.0%の信託財産留保額」を負担する場合があるとの記載であった。

別のラップ型投信は購入時の手数料無しで、実質の信託報酬は2%程度であった。金融機関によって取り扱い手数料でこれほどの差があることは、よく認識しておくべきであろう。

このように、投資家はサービス対価に見合うコストなのかを判断する「投資のコスト意識」を持つことが、投資にのぞむ上で最も大事である。

安東隆司(あんどう・りゅうじ)

RIA JAPAN

おカネ学株式会社代表取締役。CFP®ファイナンシャル・プランナー、元プライベート・バンカー。日米欧の銀行・証券・信託銀行に26年勤務後、独立。お客様サイドに立った助言を実践するためには高い手数料は弊害と考え、証券関連の手数料を受け取らない内閣総理大臣登録の「投資助言業」を経営。

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)