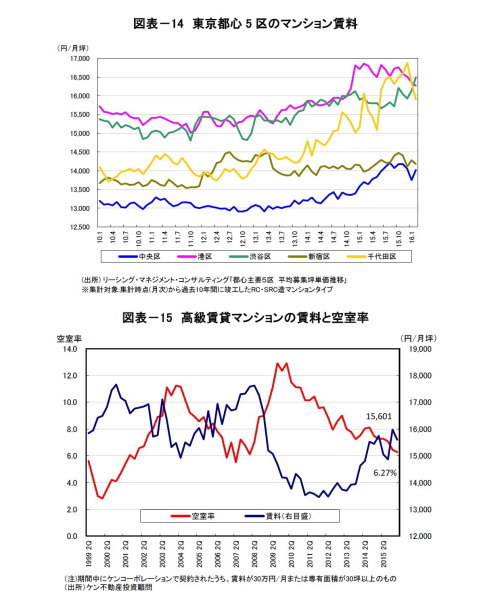

(2)賃貸マンション

東京都心5区のマンション賃料は、2012年以降緩やかな上昇基調を続けてきたが、16年に入り渋谷区以外では上げ止まり感がある。(図表14)。また、東京都心部の高級賃貸マンションは、空室率の低下傾向が続き2016年第1四半期は6.27%となった(図表-15)。

前回同程度の空室率に低下した2006年第4四半期には、賃料が16,000円/坪を超えているが、当期は、15,601円/坪と16,000円/坪に届いておらず、空室率が下がっても以前ほどには賃料が上昇していない状況にある。賃料負担力のある外国駐在員等が減少し、入居者層が変化していることが要因の一つと考えられる。

(3)商業施設・ホテル・物流施設

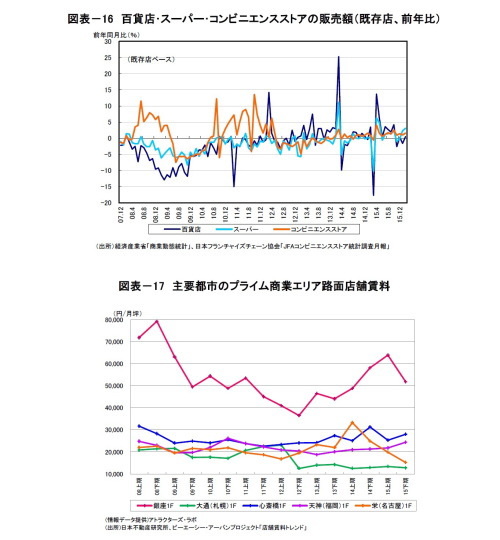

業態別の商業販売額は、百貨店の変動幅が大きいが、総じて前年同期比プラスで推移している。特にコンビニエンスストアは、安定的に前年同期比プラスで推移している(図表-16)。

図表-17に、東京および地方主要都市のプライム商業エリアの路面店舗賃料の推移を示した。銀座は2015年上期までは上昇が続いたが、2015年下期は前回ピークの2008年の水準までは届かずに上昇は一服した。地方主要都市では、心斎橋、天神(福岡)などが上昇基調にある。

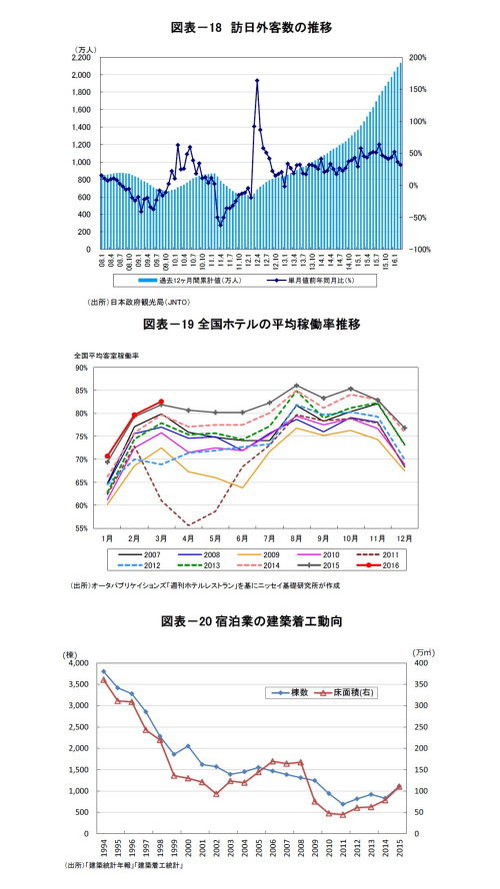

訪日外客数の過去12ヶ月合計値を各月で見ると図表-18のようになる。2016年1月以降は既に年間2,000万人を超えている状況にある。円安が顕著になってきた2015年に入って以降、増加のペースも上がってきている。その影響もあり、ホテル客室稼働率は好調が続いている。

2016年に入り、全国61都市のホテル客室稼働率は2015年とほぼ同水準を維持、2016年3月は、前年同月比+0.7ポイントの82.6%であった(図表-19)。

力強い需要を背景に、既存ホテルへの投資が活発化し価格が上昇するとともに、新規開発計画も相次いでいる。2015年度の宿泊業用建築物の着工床面積は、前年比40%増、着工棟数は34%増となった。しかし2005-8年の水準には戻っていない(図表-20)。

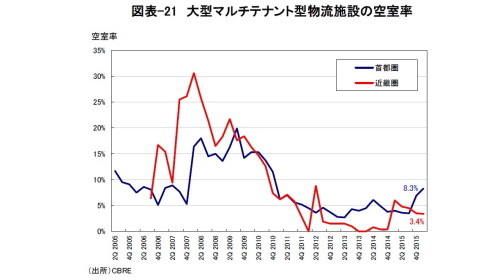

シービーアールイー(CBRE)によると、首都圏の大型マルチテナント型物流施設の16年第1四半期空室率は前期から1.4ポイント上昇し8.3%となり、2010年第4四半期以来の高い水準となった(図表-21)。

新規需要は高水準ではあったが、当該四半期における12万坪の新規供給を吸収しきれなかった。竣工1年以上の空室率は1.7%と引き続き低いことから需要は底堅いが、それを上回る供給により空室率が高まった。第2四半期は13万坪を、第3四半期は9万坪をそれぞれ超える新規供給が予定されていることから、その間は空室率が高めで推移すると考えられる。

近畿圏の空室率は0.1ポイント低下の3.4%となった(図表-19)。近畿圏では第3四半期に8万坪弱の過去最高となる供給が予定されていることから、2016年の後半は空室率が高まる可能性が高い。首都圏、近畿圏ともに供給増の影響で全般に賃料はやや下がると予想されるが、物件に希少性があり複数の消費地を後背地として持つ外環道周辺(首都圏)や京都周辺(近畿圏)では足元賃料は上昇しており、今後も下落リスクは相対的に低いと思われる。