日米での違いは?

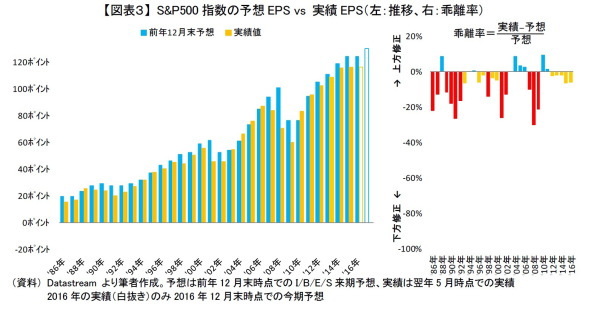

TOPIXを通じて日本の株式市場について考えてきましたが、年初の業績見通しが楽観的なのは日本だけなのでしょうか。そこで米国のS&P500指数についても見たいと思います【図表3】。

S&P500指数のEPSについて新年の予想値と実績値を比較すると、1986年以降の31年間で予想より上方に着地した年は9年でした【右:青棒】。S&P500指数でもTOPIXと同様に、年初は楽観的な業績見通しがされている傾向があるといえます。ただし、予想から実績の乖離率が▲10%以内で収まった年も含めると20年ありました。3年のうち2年くらいは概ね想定の範囲内で着地していたといえます。

日本のTOPIXでは逆に3年のうち2年は想定外に低業績であったことを踏まえると、米国のS&P500指数の方が予想の精度が高かったといえます。TOPIXとS&P500指数の予想と実績の乖離率の水準自体を比べてもそのことが伺えます。なお、決算期が日本は3月末の企業が多いのに対して米国は12月末と時期が異なります。ただし、【図表2】のTOPIXで使用した前年12月末時点の予想を、年度末の当年3月末時点での予想に変えても、結果自体は大きく変わりませんでした。

日本のTOPIXの予想精度が低かった要因の一つとして、業績変動の大きさの違い挙げられます。実績EPSの推移を見ると、TOPIXの方がS&P500指数と比べて業績の浮き沈みが激しかったことが分かります【図表2、3:黄棒】。これは日本の主要企業の業績は為替レートなどの外部環境に大きく依存するためだと考えられます。日米共に前年の水準を元に新年の業績予想が作成されますが、日本企業は特に刻々と変わる外部環境に左右され、前年の業績を元に予想すると外れることが多かったのではないでしょうか。

なお、この日米比較の結果を見ると日本より米国の方が、企業業績が安定していて投資魅力を感じた方が多いのではないでしょうか。ただし、日本から米国株式に投資する場合には、為替変動リスクを投資家自身が別途負うか、コストを払って為替ヘッジすることになるため注意が必要です。米国株式が(ドル建てで)上昇したとしても、同時に円高ドル安が進行すると円建てだと下落することもあります。逆に日本株式の場合、業績変動に為替変動リスクが内包されていると考えることもでき、EPSの拡大のみから投資魅力の優劣を判断することは避けたほうがよいでしょう。

セクターの違いは?

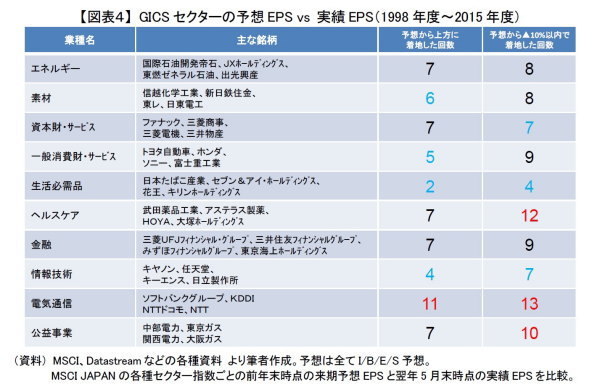

TOPIXを通じて東証一部企業全体の傾向を見てきましたが、セクター別で見るとどようになっているでしょうか。海外投資家がよく用いるGICS(Global Industry Classification Standard:世界産業分類基準)のセクター別に見たいと思います【図表4】。

1998年度から2015年度までの過去18年間だと、「電気通信」が半分以上の年で予想から上方に着地しており、予想に楽観的なバイアスが見られませんでした。また予想から▲10%以内で着地した回数を見ると、「ヘルスケア」や「公益事業」の年初の予想も比較的堅実であったといえます。

過去の予想のバイアスが小さかった3セクターは、共通して景気等に業績が左右されにくい、業績が安定している業種です。比較的、他のセクターと比べて業績がぶれないため、堅実な予想になっていた可能性があるかもしれません。ただし、「公益事業」については原発が問題となった2011年度以降の予想の精度が低下しています。

その一方で、「生活必需品」が予想より上方に着地した年も予想からの乖離率が▲10%以内に収まった年も、突出して少ない結果となりました。バイアスが小さかった3セクターと同様に、業績が安定している業種ですが、業績見通しが最も楽観的であったセクターといえるでしょう。「情報技術」、「一般消費財・サービス」などの景気や為替などの影響を受けやすいセクターについても、年初の想定内で着地した年度が少なかったようです。

今後の市場予想には特に注意が必要

今後、5月ごろがターニングポイントとなる可能性があるため注意が必要です。ちょうど毎年、3月決算企業の通期業績見通しの公表される頃です。市場関係者の予想と実態との乖離を埋める助けになるのが企業から適時開示される情報です。その中でも、会社から公表される業績見通しが目先の業績を占う上では特に重要です。もし公表された会社予想と市場予想との乖離が大きいと、市場で膨らんでいた業績拡大期待が一気にしぼみ、それに伴い株価が大きく調整することも考えられます。

また2017年度は「フェア・ディスクロージャ・ルールの導入」と「決算短信の自由度向上」の影響によって、企業の情報開示が後退する可能性もあります。

「フェア・ディスクロージャ・ルール」は公平な情報開示を求める規制です。投資家間の情報格差による不公平を防ぐようにするためのものです。ルールの導入を見越して、月次売上高など以前は一部の市場関係者のみに公表していた情報の開示自体を、取りやめる企業が出てきているようです。

また、「決算短信の自由度向上」は2017年3月末日以降最初に終了する通期決算又は四半期決算から適応されます。具体的には東京証券取引所の上場企業に対して決算短信・四半期決算短信の既存様式の使用義務が撤廃されます。それに伴い、企業の決算短信が簡素化される懸念があります。

もし適切な情報開示が減ってしまうと、市場予想が今まで以上に期待先行で独り歩きすることや、市場予想が軌道修正されるのが遅くなってしまうことが考えられます。そのため、企業の情報開示の動向自体にも合わせて留意した方がよいといえるでしょう。

前山裕亮(まえやま ゆうすけ)

ニッセイ基礎研究所 金融研究部

【関連記事】

・

追い風参考記録にはご注意を!!~中長期的に株式市場を見通す上で~

・

目にする数値ほど強くないかも?~企業業績と株価をキャッシュ・フローから検証~

・

企業業績を強気に見やすい季節?

・

東証第一部上場企業は玉石混交

・

「日銀は株価を歪めていない」は本当か-新ルールは評価できるが歪みは拡大