もしトレード勝率を50%にできれば、利益確定と損失確定を同じにするだけで、少なくとも、期待値上は負けないトレーダーになれます。それがコイントスで実現できるならば、コインを手法に置き換えた場合は、せめて50%以上の勝率は達成したいところです。そうでなければ、コイントスでトレードしていた方がマシだと言われてしまいますから。

(本記事は、山崎毅氏の著書『

世界一わかりやすい「FX」1億円トレードの教科書

』ぱる出版 (2017/2/7)の中から一部を抜粋・編集しています)

トレード計画に「手法」を取り入れて考える

さて、それでは、実際に計画を達成するための手法の使い方を一緒に考えていきましょう。

目標の数字が大きくなればなるほど、達成すべき勝率やリスクリワードのハードルも高くなります。高い期待値を実現したい場合は、コイントスのような勝率50%の方法ではなく、それよりも高い勝率が出る別の方法を使わなければいけなくなります。そして、そんな時に使われるのが手法です。つまり、この場合の手法は、コイントス(勝率50%)よりも有利なポイントで取引ができるものならば良いということになります。

このケースを、実際にFXで多くのトレーダーに使われている移動平均線という手法を使ってみていきましょう。理論上、トレードで売りと買いの勝率が五分五分になる取引地点は、相場の価格が均衡状態にある時だと考えられます。

この均衡点は、移動平均線を使うことで、一定期間の平均値というラインで推測することが可能です。相場の価格が移動平均線と重なっている時(同値の時)は、その時の価格と期間内の平均価格が同じということですので、その地点でコイントスをした方が、それ以外の地点でコイントスをするよりも、理論上勝率が50%になりやすいと想定できます。

さらに、その均衡点を相場の流れの中で利用すれば、それよりも有利なポイントで取引することも可能になります。すなわち、もし相場が上昇トレンド(上がり続けている状態)であれば、移動平均線(均衡点)よりも、現在、価格が下にある時に、買いのエントリーをすれば、平均よりも有利に取引開始できていると考えられます。

また、逆に、下落トレンド(下がり続けている状態)であれば、移動平均線よりも、現在、価格が上にある時に、売りのエントリーをすれば、平均よりも有利に取引開始できていると考えられるのです。均衡点の想定勝率は50%でしたので、これらのポイントで取引ができれば、少なくとも勝率の期待値は50%以上になります。

これが、手法の役割と目的の原理です。これらの考え方は、移動平均線以外のどんな手法を使ったとしても基本は同じです。大事なのは、手法を使う理由と根拠を、トレーダーがきちんと理解した上で使うことだということです。

勝率を上げていく(手法を選定)

ここまで来て、やっと手法を使う必要性が出てきました。言い換えれば、トレーダーとしてこのレベルに到達するまでは、全く手法はいらないということになります。正確には、使いこなせないと言った方が適切ですが、要するに、この基本が分かっていなければ、例え、どんな優秀な手法を手にしたとしても、使いこなせずに大けがをしてしまいます。

では、手法の続きをみてまいります。移動平均線よりも、価格が下にある時は、その期間の平均値よりも現在、価格は安いということになります。平均よりも安く買えるということは、もし相場が上昇局面であれば『買いに有利』な状況だと判断できます。

平均よりも有利なポイントで買えるということですね。同じように、移動平均線よりも、価格が上にある時は、平均よりも現在価格が高い位置にあるということになります。もし相場が下落局面であれば、平均よりも高く売れるポイントになりますので『売りに有利』と判断できます。

ここで、次のポイントを押さえておきましょう。トレンド(相場の流れ)を掴むというのが、この有利不利に凄く影響するということです。今はトレンドが上がっている時だから買った方が有利かも?とか、今はトレンドが下がっているから、売った方が有利かも?という考え方です。トレードで確率をあげていくというのは、このように均衡地点などと比較して『有利』だと考えられる所を狙っていくことになります。

今までのあなただったら「極秘の手法があるよ!」「〇〇分析が有効らしいよ!」と声をかけられたら、すぐに、「それは、素晴らしい!早速試してみよう♪」「〇〇さんが言うなら信じよう!」などと思ってきたかもしれません。

しかし、これからのあなたは違います。それは、勝率とリスクリワードバランスをチェックして、期待損益から手法の有効性を判断できるようになるからです。勝てるトレーダーは、手法を使う前に期待値を想定して、その手法がトレードにどう有利に働くかを判断しているのです。取引をする前の段階で、すでに「利益が出やすい組み合わせ」を選択して実行しているのです。これによって、トレード前から既に「勝つ準備」ができていたということになります。

ここで、トレンドの流れを利用した実際のトレード手法の例を紹介します。これはスクールの中でも、実績の取引記録を使って詳しく解説していますが、これまでみてきた考え方と移動平均線だけを使って、実際に、月利20%ものリターンをデイトレードで叩き出したり、100万円の資金を約半年で160万円に増やしたりすることに成功しています。取引データは、短期のものから中長期のものまで様々ですが、共通して言えることは、勝率がもの凄く高いということです。

通貨ペアによっては勝率100%のものもあります。実は、この高勝率のカギこそトレンドにあるのです。取引記録をよく見てみると、トレードは、ユーロトルコペアの売りトレードだけしか行っていないことが分かりますね。この当時のユーロトルコの相場のトレンドは、ユーロ安トルコ高の局面でした。つまり、相場が下がりやすい局面だったのです。なので、単純に売り方向のトレードがほぼ全て利益になったのです。

手法というと、どうしても最先端の金融工学や難解なチャートパターンを使いこなしてこそプロだと思いがちですが、このポイントこそ何よりも重要で、手法は『トレンドの流れを読み、有利なポイントで取引するための道具』と認識し、後は、ただ単にそのトレンド方向に従って有利な地点で淡々と取引する方が、はるかに高い勝率と高いリターンが実現できるのです。ちなみに、トレンドの流れを読む方法も、移動平均線だけで行っています。すなわち、移動平均線が上向きに上昇していれば、直近になればなるほど平均が切り上がっていることを意味します。だから、上昇トレンドになります。

反対に、移動平均線が下向きに下落していれば、直近になればなるほど平均が切り下がっていることを意味します。だから、下落トレンドになります。移動平均線がほぼ横ばいで推移していれば、平均は一定の幅に収まっていると考えられるのでレンジ相場になるなどといった具合です。

さらに、応用になりますが、複数の移動平均線を活用すると、相場のトレンドを天井から底まで6段階に分類し、全体の流れを把握することも可能になります。スクールでは、この6段階の流れが一目で分かるトレンド・スカウターというインジケーターを使って売買判断しています。

つまり、どう取引すれば有利か? が分かっているトレーダーなら、たとえ移動平均線しか使わなくても、とんでもない高勝率を叩き出せてしまうのです。それは、そのトレーダーがたまたま天才だったり、プロフェッショナルなテクニックを持っていたからではなく、ただ相場の流れに乗っただけなのです。

これが高勝率の理由です。それでは、次に、ここまでみてきた移動平均線以外のテクニカル分析について、主要なものを解説していきたいと思います。

これらは、現在FX市場で多くのトレーダーに使われている基本的な手法であり、それぞれ、相場のトレンドや価格水準を判断するのに適した特徴を持っています。手法は、自分の計画を達成するのにもっとも適したものを選択すべきですので、是非、移動平均線以外にも、自分に合った手法を探してみましょう。

【トレンド追随型テクニカル表示】

チャート上段の項目は、ローソク足チャートや移動平均線、ボリンジャ―バンドなどのトレンド追随型テクニカル分析が表示されます。トレンド追随型のテクニカル分析は、相場の方向性を察知するために使われます。

【オシレーター型テクニカル表示】

チャート下段の項目は、相場の割安/割高感を表します。

RSI・RCI・MACD等のオシレーター系テクニカル分析が表示されます。

オシレーター系は、相場の価格が買われすぎているのか/売られすぎているのかを判断する手法です。

相場のトレンドの方向性を読む手法

(1) 移動平均線

一定期間の相場の価格変動の平均値をライン化し、期間の異なる2本のラインを用いて相場の動向を読み取ります。

これらのラインが交差したポイントで売り/買いを判断します。(ラインが上に抜けた場合→買い、下に抜けた場合→売り)

【移動平均線の主な使い方】

短期の移動平均線が長期の移動平均線を

下から上に抜けた→買い(ゴールデンクロス)

短期の移動平均線が長期の移動平均線を

上から下に抜けた→売り(デッドクロス)

相場のトレンドを読む手法

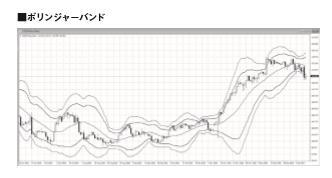

(2) ボリンジャーバンド

ボリンジャーバンドは、相場のトレンド(方向性)を予測するために使われるテクニカル分析です。相場を統計的に分析する手法で、一定期間の価格変動の標準偏差(ボラティリティ)を上下にバンドで現したものになります。理論上、相場の価格は、この1番目のバンド内に約68%、2番目のバンド内に95%、3番目のバンド内には99%がおさまると考えられるため、それらのバンドを価格が突破したら、逆張りで対応するのが基本(レンジ相場時)となります。

【ボリンジャーバンドの主な使い方】

ボリンジャーバンドのラインを相場の価格が突き抜ける→逆張りで売買開始※バンドが広がりながら突き抜けた場合→順張り(ブレイクアウト)ボリンジャーウォーク相場のトレンドの方向性を読む手法

(3) エンベロープ

エンベロープは、相場のトレンド(方向性)を予測するために使われるテクニカル分析です。移動平均線を上下に一定パーセントずつ平行移動させて表示したもので、ラインが相場の動きの目安になります。

ラインは、一定期間の相場の価格変動の目安を察知できると共に、ラインの上限・下限を相場の価格が突破した時に、逆張りを行うのが一般的です。相場の価格は平均回帰する原則にたった手法となります。

【エンベロープの主な使い方】

エンベロープのラインの上限を価格が超える→売る、下限を超える→買う一定期間の相場の価格変動幅の目安に利用しましょう。

(4) パラボリック

パラボリックは、相場のトレンド(方向性)を予測するために使われるテクニカル分析です。常に相場でポジションを持つことを前提にしているため、いつでも買いか売りのサインを発しています。サインは、相場の価格との交点で売り買いサインが逆転するため、視覚的に分かりやすい手法としても人気があります。この手法は、主に相場が一方的に動いている場合に有利に働き、レンジ相場ではだましが出てしまいます。

【パラボリックの主な使い方】

価格の下側にサイン(丸印)が点灯:買い(売りサインが出るまで継続)

価格の上側にサイン(丸印)が点灯:売り(買いサインが出るまで継続)

相場の割安/割高を読む手法

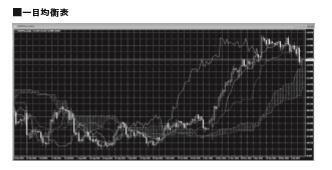

(5) 一目均衡表

一目均衡表は、相場のトレンド(方向性)予測に使われるテクニカル分析で、主に日本の株式投資家に活用されてきた手法です。5本の異なった期間で表したラインと、相場の価格との動向で、先行きや転換点を予測します。また、5本のラインのうち、先行スパン①と先行スパン②のラインの中間部分を雲といい、雲は、相場の価格の抵抗帯や支持帯として働きます。現在では、FXトレーダーにも多く利用されています。

【一目均衡表の主な使い方】

雲の交差地点:トレンドの転換ポイント

相場の価格と各ラインの交点:抵抗帯・支持帯

相場の価格の割安/割高を読む手法

(6) RSI

RSIは、相場の価格水準を判断するのに使われるテクニカル分析です。すなわち、現在の価格が買われすぎているのか(割高)、売られすぎているのか(割安)を判断します。

日本語では相対力指数と表されますが、ある一定期間内で相場の上昇日と下落日を比べ、その力を推し量ったものです。

一般的には、30%以下で売られすぎの水準、70%以上で買われすぎの水準に相場の価格があると判断されます。

【RSIの主な使い方】

30%以下の水準→売られすぎ、70%以上の水準→買われすぎ

売買サインの目安:30%以下→買戻し期待の買い、

70%以上→反転を狙った売り

(7)RCI

RCIは、相場の価格水準を判断するのに使われるテクニカル分析です。すなわち、現在の価格が買われすぎているのか(割高)、売られすぎているのか(割安)を判断します。日本語では順位相関係数とも呼ばれ、一定期間内の一日ごとの価格変動の影響度を判断材料に入れ、より足元の相場に適した価格水準の判断を可能にしました。

数値は、100%からマイナス100%までの間で推移し、0軸との交点、プラス・マイナス80~90%のラインでの逆張りが一般的な手法となります。

【RCIの主な使い方】

80~90%→売られすぎ→反転買い、80~90%→買われすぎ→反転売り

0軸を下から上に突き抜ける→上昇傾向、0軸を上から下に突き抜ける→下落傾向

(8)MA乖離率

移動平均乖離率は、相場の価格水準を判断するのに使われるテクニカル分析です。すなわち、現在の価格が買われすぎているのか(割高)、売られすぎているのか(割安)を判断します。

移動平均線のラインと、相場の価格との乖離(価格のひらき)を表したもので、乖離率が5%以上になると、一般的に反転しやすくなると考えられています。そのため、それらのタイミングで逆張りを行う手法が使われます。

【移動平均乖離率の主な使い方】

プラス5%以上の水準→買われすぎ→売りトレード

マイナス5%以上の水準→売られすぎ→買いトレード

(9)ストキャスティクス

ストキャスティクスは、相場の価格水準を判断するのに使われるテクニカル分析です。すなわち、現在の価格が買われすぎているのか(割高)、売られすぎているのか(割安)を判断します。

ある一定期間の最高値と最安値と比較して、現在の価格がどの位置にあるのかを表すため、それらの動きから価格水準が判断できます。一般的にはプラスマイナス80%のラインでの2本のライン交差時を売買シグナルにします。

【ストキャスティクスの主な使い方】

プラス80%以上の水準で青ラインが赤ラインをデットクロス→売り

マイナス80%以下の水準で青ラインが赤ラインをゴールデンクロス→買い

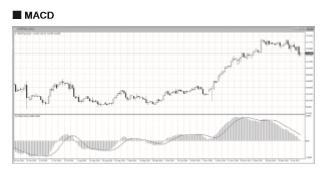

(10)MACD

MACDは、相場の価格水準を判断するのにも、相場の方向性(トレンド)を判断するのにも使われるテクニカル分析です。

移動平均収縮拡散法と呼ばれるこの手法は、赤色のシグナルラインと青色のMACDラインの交点で相場の反転を推測したり、それらのラインがゼロ軸を上下に突破したラインでの追撃売買に、またオシレーター指数(緑)の頂点からの転換ポイントでの相場

反転推測など、柔軟に使うことができます。

【MACDの主な使い方】

青が赤を上から下に抜ける→売り、青が赤を下から上に抜ける→買い

0軸を上に抜ける→買い、0軸を下に抜ける→売り、オシレーター反転地点→逆張り

山崎 毅(やまざき・つよし)

マレーシアに在住。トレーダーとして自己資金の運用を行いながら、投資教育やグローバル資産運用業務の構築など、幅広く活躍している。

【編集部のオススメ記事】

・「信用経済」という新たな尺度 あなたの信用力はどれくらい?(PR)

・資産2億円超の億り人が明かす「伸びない投資家」の特徴とは?

・会社で「食事」を手間なく、おいしく出す方法(PR)

・年収で選ぶ「住まい」 気をつけたい5つのポイント

・元野村證券「伝説の営業マン」が明かす 「富裕層開拓」3つの極意(PR)