M&Aのタイプ別分布状況

◆5つのタイプに分類した分布状況

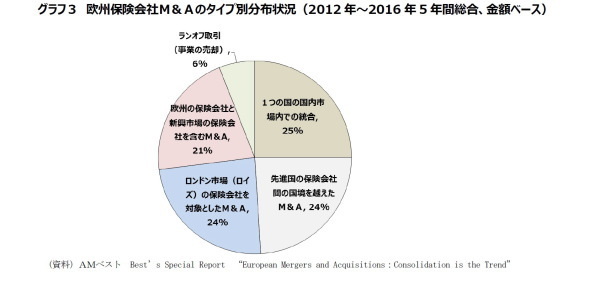

次のグラフ3は、2012年から2016年の5年間に行われた総額640億ドルのM&A案件の属性を鑑みて5つのタイプに分け、各タイプへの取引金額ベースの分布状態(構成割合)を示したものである。2012年~2016年を一まとめにして見ている。

本来、M&Aはさまざまな目的を持って実施されるので、1つの案件が複数のタイプに該当することが当然である。しかし当レポートにおいてAMベストは、あえて各案件を、もっともその案件の特徴を言い当てていると考えられるいずれか1つのタイプのみに割り当てるように取り扱っている。

そのようにして分類された結果、グラフ3は、5つのタイプ中4つのタイプへの分布が均等化されたものとなった。

◆タイプ別の状況

(1)1つの国の国内市場内での統合

買い手と売り手が母国市場を同じくする形の、1つの国の国内市場における統合の動きが25%を占めた。欧州諸国の保険業界は長い歴史を有しているが、いまだに各国市場内の統合が大きなテーマであり続けている。ただしこの25%の構成比は、少数の生保会社の間で行われた大規模M&Aがカテゴリー全体の構成比を引き上げることになった結果とのことである。

具体的な案件は、英国におけるアビバによるフレンズライフの買収(2014年)、オランダにおけるNNグループとデルタ・ロイドの合併(2016年発表)、スイスにおけるヘルヴェティアとナショナーレスイスの合併(2014年)等である。

このような形のM&Aの今後についてAMベストは、さらなる大規模統合の目は間違いなくあるものの、欧州各国内における大規模な統合については競争政策上、最終的に制限される可能性が高く、大規模会社による1国市場内の統合は、散発的に発生する程度であろうとしている。

(2)先進国の保険会社間の国境を越えたM&A

欧州先進国の保険会社による、欧州その他の先進国への進出または撤退の動きが24%を占めた。最近は撤退のためのM&Aが目立ったようだ。

主な事例としては、スタンダードライフ(英国)がカナダの事業をマニュライフ(カナダ)に売却した事例(2014年)、アリアンツ(ドイツ)が米国の保険子会社ファイヤーマンズファンドの個人向け損保事業をエース(米国)に売却した事例(2014年)、アビバ(英国)がカナダでRBCジェネラル保険(カナダ)を買収した事例(2016年)が挙げられている。

各国保険市場間の結びつきが強まるとともに、各国とも市場の成熟度が増している。保険市場はもともと地域色が強い市場でもある。各国の保険会社が成熟した本国市場から飛び出して他国に進出する動き、進出先の市場成熟度が増すとともに収益化できなかった国から撤退する動きは、今後も持続的に発生しそうである。

(3)ロンドン市場(ロイズ保険市場)の保険会社を対象としたM&A

ロイズ保険市場で活動する保険会社をターゲットとする買収が24%を占めた。主に損保会社、再保険会社である。2015年に発表された、わが国の三井住友海上によるアムリンの買収、XL グループによるカトリングループの買収がこのカテゴリー最大規模の買収であった。

世界各国から買い手が現れるようになったことにより、ロイズ保険市場で巨大なM&Aが発生した。

ロイズ保険市場で活躍する保険会社は世界各国にさまざまなライセンスを持っていて、スペシャリティと言われる専門性の高い保険事業を行っている。これが買収者にとっての魅力となっている。

ただしロイズ保険市場には、今後の買収の対象となりそうな独立系保険会社があまり残っていない。AMベストはこのタイプのM&Aが今後も大きな構成比を占めることはないだろうとしている。

(4)欧州の保険会社と新興市場の保険会社を含むM&A

欧州の保険会社と新興市場の保険会社を含むM&Aが21%を占めた。

このタイプの中には、欧州の保険会社が新興市場の保険会社を買収する形のM&Aの他、欧州の保険会社が新興市場に保有する保険子会社を新興市場の保険会社に売却する形のM&A、先進国の保険会社どうしで新興市場に保有する保険子会社を売買する形のM&A、中国の保険会社が欧州の保険会社を買収する形のM&Aまで、さまざまな形態のM&Aが含まれている。(2)でも触れたように、最近は、欧州の保険会社が進出先から撤退する事例も増えている。

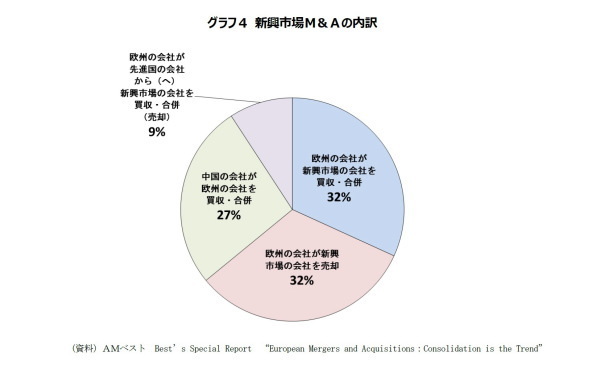

次のグラフ4は、このタイプに分類されたM&A案件をさらに細かくサブカテゴリーに分け、その分布状況を見たものである。これを見ると、

欧州の保険会社が新興市場で保険会社を買収した事例(売り手が先進国の保険会社であったものは含まない)は当タイプ中の32%にすぎない。

欧州の保険会社が新興市場に保有する保険子会社を新興市場の保険会社に売却した事例も同じく32%あった。

先進国の保険会社どうしの新興市場における保険子会社の売買は9%を占めた。

AMベストはこれは新興市場が成熟してきたということを示している。

また中国の保険会社が欧州の保険会社を買収した事例の構成比は27%であった。中国の保険会社は、2013年に復星国際(フォースングループ)がポルトガルでFidelidadeを買収して以来、欧州保険市場での有力な買い手候補となっている。また欧州の保険会社が新興市場に持っていた保険子会社を売却する際の有力な買い手でもある。

AMベストは、こうした新興市場の保険会社を含むM&Aについてはさらなる進展を予想している。また新興市場の成長とともに、欧州の保険会社と新興市場の保険会社が世界のさまざまな場所で出会う機会が増えるだろうともしている。

(5)ランオフ取引(事業の売却)

これは非コア事業の売却を目的とする取引である。構成比は6%であった。

ランオフのM&Aでは、通常、ランオフオペレーターと呼ばれる専門会社が買い手となる。ランオフオペレーターは、市場を同じくする一定の地域内で共通の負債特性を有する保険や年金の既販売契約の群団を複数の保険会社との複数回のM&A取引を通じて有利な価格で買い取り取りまとめる。こうして契約群団の規模を大きくして、リスクを小さくするとともに管理コストを下げ、資産運用を高度化する。これにより売り手が負担と感じていた事業を収益化するとともに、既存契約の事業維持と契約者への支払いを満了する。

ランオフ取引の売り手は生保会社であることが多い。欧州の生保会社の中には金利水準が高かった時期に販売し長期の支払いを保証している年金・生保負債(レガシータイプの負債と言われる)を持っていて、低金利の圧迫とソルベンシーIIによる財務健全性確保要求に苦しんでいる会社がある。

AMベストは、ランオフ取引は、今後も拡大する可能性を秘めていると結論付けている。