短期的に売買差益を得る投機とは異なり、「投資」はお金でお金を生み出すことです。お金を生み出すには、有限資金を最大限生かして、お金を「回す」ことが重要です。お金を「回す」ための投資の基礎を学んでいきましょう。

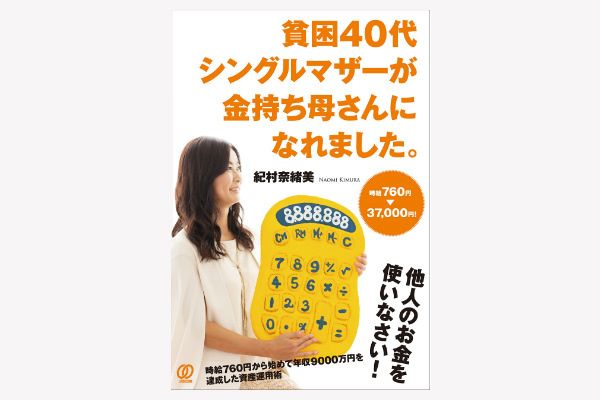

(本記事は、紀村 奈緒美氏の著書『貧困40代シングルマザーが金持ち母さんになれました。』=ぱる出版、2017年12月21日刊=の中から一部を抜粋・編集しています)

【関連記事 貧困シンママが金持ち母さんに】

・(1) 貧困40代シングルマザーが「金持ち母さん」になれた「時給」の考え方

・(2) 金持ち父さんが語らなかった本当の「資産」とは?

・(3) お金を「回す」ための投資の基礎とは? 良い借金・悪い借金の違いを知ろう

貧乏人は「積み立て」、お金持ちは「回転」

投資とは、将来の成長を見据えて、自分の持っている資本を投下しそれを増やす活動をすることです。お金を投下することも投資だし、自分の時間を投下することも投資です。

短期的に売買差益を得ることは、投資というよりも投機です。

投資は順番や戦略が重要です。

投資する方向性を間違うと、本来であれば得られる可能性をつぶしてしまい、結果として、投資に失敗する人も少なくありません。

私の主宰する資産づくりクラブでも、自己流のやり方で投資の方向性を間違えて、そのリカバリープランを相談するところから始まる人が何人もいらっしゃいます。

貧乏人、すなわち、お金を貯める能力が少ない人が間違えてしまうのが、「積み立て」という言葉に惑わされがちです。

積み立てているだけではお金は増えません。

またよくあるのが投資信託、外貨購入。これは、積み立てていても、そもそも元本の信託や外貨が変動するため、預けた分よりも減るリスクがあります。

積み立てをするのは、貯蓄習慣を身につけるため、と割り切ること。

お金を貯める能力が少ない人は、生活習慣として、収入に対しての支出が多いのです。だからお金が貯まりません。そこで、強制的に積み立てをして、貯蓄する分をわける方法は有効です。

一方、お金持ちは、お金は回転させるものだと考えています。「お金は貯めるものじゃないの?回転なんて聞いたことがない」というのが一般人。

お金持ちは「お金を早く回すこと」を常に考えています。

お金は「回す」から増えていく

お金を回す、資金は有限なので、有限資金を最大限生かして、取引を最大化させます。これがお金を回すという意味です。

例えば……。現金1000万円が手元にあるとします。これを持っているだけでは増えません。また銀行の普通預金に入れているだけでも増えません。お金を回して働いてもらうと増えるようになります。

お金を回すときには、どのぐらいの期間でお金が返ってくるか考えるのが大事です。

初期費用20万円で、年間120万円の利益が出る副業があるとしたら、利回り600%、初期費用回収目安は2か月になります。

不動産投資の場合、もう少し金額が大きく、かつ回収も長くかかります。なお、計算を簡素化するために、税金や手数料などの計算は省略して表示します。

Aさんは、初期費用200万円で、2000万円のアパートを買ったとします。1800万円は融資を借りました。毎月の家賃は16万円で、返済が8万円とすると、利回り8%、初期費用回収目安は、2年。

しかし、Bさんは、2000万円のアパートを全額現金で買ったとします。毎月の家賃は16万円で返済はありません。利回り8%と先ほどと同じですが、初期費用回収目安は、10年。10年もたたないと自己資金の回収が終わりません。

もし、Aさんが現金を200万円しか持っていないとしても、2年あれば200万円回収できるので、また同じ規模のアパートを買い、2年で自己資金を回収し、次々に同じ手法でやっていくと、10年間に5棟のアパートを購入できます。10年後のAさんの家賃収入は毎月16万円×5=80万円になっています。

また、もし仮にAさんが現金をBさんと同じ金額2000万円を持っていたとして、現金200万円ずつ使って、2000万円のアパートを10棟購入したとします。すると、Aさんの収入は、毎月16万円×10=160万円、初期費用の回収は2年です。

Bさんが毎月の収入16万円なのに対し、Aさんはその10倍、また初期費用の回収も同じ2000万円を使うのに、Bさんは10年しないと手元に2000万円が回収できませんが、Aさんは2年で回収できます。

AさんとBさん、どちらがお金を回しているといえるでしょうか?答えはAさんです。

Aさんはお金を回すことを意識していますが、Bさんは意識していません。自分の大切な資金が10年間も回っていないことになります。

お金は回せば回すほど、利益がたくさん、早く生み出されます。お金は回るのが大好きなんです。

この章は投資の基礎の話を解説する章ですが、投資の前の話の商売の基礎の話として、お金の性質やお金の回転について話をしました。

お金でお金を生み出すのが投資家の仕事ですが、お金の特性を知らないと、お金は増えません。投資で失敗する方は、このお金の原理原則が理解できずに、業者さんから勧められるがままに物件を購入する方が多い傾向にあります。

お金を回すための「担保価値」思考

お金にしっかり回ってもらうためには、「担保価値」思考が大事です。

担保価値思考やお金を回すという思考がない人は、結局、目の前の表面利回りだけしか見ていないので、しっかりとした長期的な視野で資産が増えていきません。

お金を回すために、担保価値をしっかり理解把握することが大事です。

投資の順番でいえば、担保価値があるものに先に投資をするのと、担保価値がないものに先に投資をするのとでは、大きくその先の結果が異なります。

例えば、Cさんが、2000万円現金を持っています。Cさんは太陽光発電投資が利回り15%だと聞いたので、2000万円の現金すべてを使い、太陽光発電に投資しました。

Cさんの得られる利益は、年間約300万円(計算上、税金や諸経費は省略します)。2000万円の現金は回収に6年半かかります。

一方Dさんも同じく2000万円の現金を持っています。競売で価値下落した一戸建てを2000万円で購入しました。本来の価値は土地建物併せて3500万円の担保価値がある一戸建てでした。

一戸建ては非常にきれいで、軽く清掃をして、駐車場と併せて毎月18万円で貸し出すことができました。利回り10%です。

そして、Dさんはこの一戸建ての担保価値を利用して、銀行からお金を借り、太陽光2000万円投資しました。

太陽光の利回りはCさんと同じです。従って、Dさんは2000万円の現金を元手に、戸建て1個と太陽光発電の両方を得ることができ、年間収益は、戸建てから216万円、太陽光から300万円、合計516万円の収入があります。合計で25%の表面利回りです。

CさんはDさんの話を聞いて、銀行に駆け込みました。

自分もDさんのような戸建てを見つけたので、「現金はもうないけれど、2000万円投資した利回り15%の太陽光発電があるから、2000万円の戸建てを購入したい」と銀行の融資担当にお願いしました。

しかし融資担当者からは、「太陽光発電の担保評価は、うーん、200万円ぐらいですかね。土地は二束三文の土地で、太陽光発電のパネル中古買取価格からすると、20万円程度が限界です」と言われました。

Cさんは担保価値というのは何か、理解をしていませんでした。

Cさんのような人は、残念ながらたくさんいます。

「太陽光をたくさん買ってしまったので、担保価値が足りない。新たに融資を受けようと思ったら、債務超過と言われてしまった。なぜだかわからない」「海外の保険に貯金を全部かけてしまっていて、日本円がない。20年後までこのお金は使えない。預けておかないといけない」このような方からのご相談があります。

投資は順番が大事です。順番の掛け違いで、大きく伸びるもの、伸び止まるもの、その差は大きいですね。それぞれの業者さんは、この投資は担保価値がありませんよ、ということなどは教えてはくれません。利回りはいくらですということは業者の説明ではあります。

「良い借金」と「悪い借金」

適切な範囲で他人のお金を借りて、利益最大化を図ることはお金を効率よく回す有効な方法といえます。

しかし、どんな状態でもいいから他人のお金を借りるといっているのではありません。良い借金と悪い借金があるのです。

良い借金は、そのお金が十分に低い調達コストで借りることができて、かつ収益力である利回りとの差が十分にとれ、なおかつ、ある程度予想されるネガティブリスクが発生したとしても、利益を十分にとることができ、借り入れたものに利子をつけて返済しても、きちんと利益が残るような、お金のサイクルができるものに対する借金です。

一言でいうと、ちゃんと回転スパイラルができあがる見込みがあるものに対して、他人のお金を投入して、回転スパイラルを早く大きくすることに使う借金は、よい借金といえます。

悪い借金とは、お金の回転ができていないものに対して借りることだったり、業者が試算したシミュレーションを鵜呑みにした甘い経営視点でお金を借りて赤字になることです。

堅実に考えるタイプなので、私はこんな方針でやっています。未経験の事業を開始するときには、自己資金を手厚くします。

その理由は、自分が経験したことがない事業は、自分の自己資金を厚くしておけば、万が一経営がそこまで軌道にのらない、あるいはちょっとうまくいかないときであっても、自己資金の範囲内で済みます。

他人のお金を借りてレバレッジを効かせるのは、自分がその事業に十分手ごたえを感じてからなのです。

株式投資をする人であれば、最初は自己資金の範囲で株を買ってそれから売るというのが通常ではないでしょうか。

そして、取引になれてきて、買ってから売るというスタイルで十分利益が出せるようになってから、信用取引を行い、レバレッジを効かせて、売りから入って買いなどもやるようになります。

つまり、最初は自己資金の範囲で取引経験をつみ、その後、他人のお金でレバレッジを効かせるようになるのが、たいていの人の順番です。

信用取引は怖いからやらない、という人もたくさんいます。

しかしながら、収益不動産投資の購入に関しては、業者シミュレーションをうのみにして、最初から区分マンションに多額の借金をしたり、新築建売アパートを初期費用ゼロで購入したり、行ったこともない地方都市の中古RC物件を比較的高い金利の銀行からオーバーローンで購入したりなど、素人が最初からレバレッジを効かせすぎる物件に手を出したりする傾向があります。

私は、やったことがない事業に手を出すときには、最初は「自己資金厚め」主義です。収益不動産投資をスタートするとき、最初は自己資金を半分入れてスタートしました。

借金は、自分の意思をもってコントロールするものであり、借金に飲まれてしまうものではありません。

私がこのような考え方を持っているのは、私が学んできたバックグラウンドの知識と経験が生かされているのかもしれません。

私は大学時代に農学部で勉強し、最初の就職は三井製糖という製糖会社の基礎研究所に入社しました。社会に役立つ微生物の研究をしていました。

微生物の研究は、最初はスクリーニングといって、社会に役立つ微生物を発見するところから始まります。

例えば、食べ物の脂肪分解をする微生物を発見したとします。これ、という微生物が見つかると、次に、ラボで拡大実験をします。研究所レベルでその微生物が安定的に脂肪分解能力を拡大できる方法を探します。

温度や環境条件などを変えてテストします。ラボレベルテストが終了すると、次に生産に向けて、中堅プラントレベルでテスト生産を開始します。テスト生産で生産ノウハウをつかんだら、つぎに本格生産です。

大量生産ができるように、工場のラインをつくったり、生産コストを抑えながら最大限効率生産ができるような工夫をします。このように、規模拡大は徐々にしていきます。

投資も同じです。投資のスタート、事業のスタート、副業のスタートをするときには、

最初は経験が浅いのですから、自分の責任のとれる資金の範囲でスタートして、徐々に慣れてきてから、拡大・レバレッジをかけていくのが良いです。

他人の「力」を使いなさい

他人の力をお借りする。とても素晴らしいレバレッジですね。他人の力を借りる方法はいくつかあります。

(1) 力を貸してもらう

本当に体力を借りる。不動産投資では「労働力投入」と言ったりします。

リフォーム作業や片付け作業の手伝いをしていただく。手伝うことで、ノウハウを共有したり、他の人が困っているときにお互い助けたり、Win-Winの関係が望ましいですね。

(2) ものを貸してもらう

買わずに借りる。貸してもらえるものは借りる。例えば、親が使っていないものを頭下げて貸してもらうのです。空いている土地があれば借りて活用プランを考える。使っていない戸建てがあれば清掃して貸す事業を始めてみる。副業のスタートとして、購入するよりも借りて事業を始められるのであれば、ベストです。

(3) 他人の経験を知る

他人の経験を知ることで、自分ではできない経験値の積み上げができる。投資成果や副業の成果そして、失敗談など、自分では経験できない「他人の経験」を聞かせてもらうことで、自分の事業・副業・投資の立ち上げを速やかにする、あるいは失敗を防ぐことができます。

(4) 他人の人脈を貸してもらう

自分自身の人脈ではなく、他人の人脈は財産の宝庫ですね。物件を紹介してもらえる人を紹介してもらう。建築業者さんを知っている人と紹介してもらう。銀行に顔がきく人を紹介してもらう。いろいろ幅広く知っている人を紹介してもらう。一見さんよりも、紹介されたほうが、紹介元の信用も一緒についてくるので、話をきいてもらえる確率がものすごく上がります。

(5) 他人の看板を貸してもらう

例えば、知り合いに不動産会社を経営している人がいれば、週末だけ営業マンとして働かせてもらうことで、不動産の知識がものすごく増えますね。

目的をもった看板かりをすることで、自分でゼロから全部立ち上げるよりもスムーズになります。フランチャイズ事業をスタートするというのも他人の看板やノウハウを借りることに通じます。

◆他人の力を借りるときに最も大事なこと「信用・信頼」これを壊さないように、きちんと丁寧に取り扱うこと。

他人の力を借りるのですから、貸してもらうときに、まずあなたが信用・信頼されていないと何も貸してもらえません。

また、借りたあと、例えば人脈を紹介してもらったときなど、より一層、信用・信頼ある行動が必要です。

信用・信頼のない行動を取る人はものすごくたくさんいます。本人は気づいていないのかもしれませんが、すごく損をしています。

辛い時こそ、一発逆転思考を捨てる

一発逆転のように、実績がないのに、急激にレバレッジをかける人がいます。知人で、詐欺案件に近いような仮想通貨の案件に、1000万円以上お金を出資してしまい、取り戻せなくなっている人も複数います。

また、不動産投資で血迷ったかのように、業者に勧められるがままに、物件を積み上げ買い増ししてしまい、ふと気づいたときには、債務超過で築古の巨大地方RCマンションを複数持つようになってしまい、売却もできない状態の方もいます。

一発逆転思考は捨てましょう。

長期的に資産づくりをするためには、思考・行動・生活習慣などすべてが、資産構築に向けて一つの方向性を向いていないといけません。お金持ち思考・お金持ち行動・お金持ち生活習慣になるのです。

一発逆転思考では、せっかく一時的にお金を手にしても、それを長期にわたって確実に増やし続けることはできません。一時的に得たものは、一時的に失います。

一発逆転したい、楽して稼ぎたい、大きく儲けたい。そう思うと、ますます深みにはまり、自分の行動が冷静に判断できなくなり、あぶない投資案件もあぶないと思えなくなってしまい、大きな金額をかけてしまいます。

骨太の資産づくりをするためには、長期視点で考えて、担保価値、信用価値を築きながら、レバレッジをかけていくのが王道だと私は考えます。

資産づくりのスクールを運営して、セミナー参加者は累計200名以上を超えました。いろいろな方と面談すると、やはり一発逆転思考の方から相談をうけるときがあります。

きちんとした骨太の投資脳ができていないのに、うわべだけの「儲け話」が頭の中につまっているようです。お会いしてお話すると、すぐにわかります。

一発逆転思考の方には、きちんと丁寧にリスクや本質を丁寧に解説していきます。すると、最初のうちは、儲け話に踊らされていた方も、私の本質論に触れるにつれて、思考が同化していき、何がリスクで、何を重要視すべきなのか、理解していきます。

しかし、残念なのは、私に合う前に一発逆転思考で大きくかけてしまった人です。リスクの高い不動産物件をたくさんもち、債務超過でもうこれ以上は物件は買えない。

そして会社員を辞めるために始めた不動産投資なのに、会社員をやめると債務超過の不動産物件の返済の支払いが危なくなるので会社員もやめられない。

また、ある人は、太陽光投資を自分の収入をごまかしてたくさん購入してしまい、やはり債務超過。売却もできない状態になっていたり、様々な方がご相談にいらっしゃいます。

そこから、物件を売却したり、債務整理ができればいいのですが、債務整理をすると、赤字が膨らみ返済不能になるから、損切売却もできないという人もいます。

こうなった人は、じっと会社員を続けながら、返済も続け、不動産賃貸経営も続け、おとなしく時間が経過するのを待つのみです。

失敗しない投資をするには、投資の基礎が大事です。

紀村奈緒美 (きむら・なおみ)

千葉県出身、東京都中央区在住。1児のシングルマザー。県立千葉東高校卒、明治大学農学部農芸学科卒。大学卒業後は大手食品会社の研究所に入社するも1年半で結婚。専業主婦に耐えられず、IT分野で起業。妊婦・子育てのコミュニティ「プレママ」を創設。仕事に注力する中で専業主婦であることを求める夫との間に溝が生じ、離婚。3歳の子供を引き取り、シングルマザーとなり会社経営に尽力するもITバブル崩壊の影響で事業を譲渡し再就職する。一部上場IT企業、外資系広告代理店、外資系製薬会社、国内大手製薬会社と渡り歩く中で、営業能力、管理能力、英語力を身につけていく。40歳直前から大家業・オーナー業の魅力を学び実践。6年間で総資産8億円・家賃および給与収入で年収9,000万円を達成する。