短観は、業況DIが前回比+5ポイントと改善幅が加速した。スマホ需要は相変わらず強く、そこに建設関連需要が加わった形だ。前回、気になった仕入コストの上昇は割と価格転嫁が進み、需給改善がしっかりしてきたことを感じさせる。黒田総裁がデフレ脱却を確認しようとするとき、6月短観は好意的材料が多く発見できる。

電気機械と鉄鋼などが牽引役

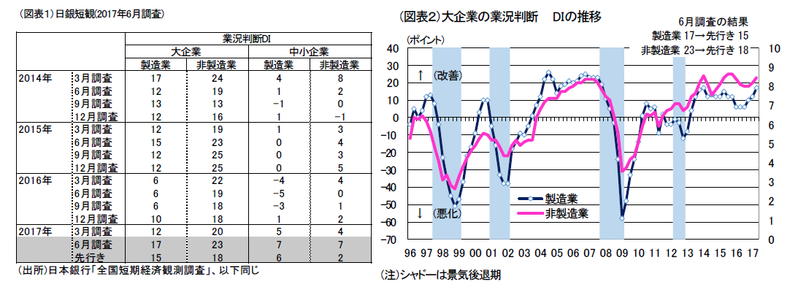

大企業製造業は、業況判断DIが前回比+5ポイントと大きく改善した(前回12→今回17)。改善ペースは2016 年12 月+4ポイント、2017 年3 月+2ポイントだったので、今回はそれらを上回っている。DIの水準17は、2014 年3 月に消費増税が実施される直前に並んだ。

業種別には、鉄鋼(前回比+16ポイント)、石油・石炭製品(同+19ポイント)、窯業・土石(同+11ポイント)、非鉄金属(同+11ポイント)。また加工業種では、業務用機械(同+11ポイント)、造船・重機(同+10ポイント)、電気機械(同+6ポイント)が大きく目立つところだ。自動車は、前回比▲2ポイントと少し悪化した。鉄鋼や造船・重機は建設関連の需要増を受けている。相変わらずスマホ関連の部品と素材は需要が強く、電気機械や非鉄の業況を押し上げている。素材では前回、仕入コストの上昇が警戒されたが、今回は少しずつ製品価格への転嫁も進んでいるようだ。

非製造業では、建設(同+5ポイント)、小売(同+5ポイント)、対個人サービス(同+5ポイント)、運輸・郵便(同+7ポイント)が目立って伸びている。経済対策効果が遅ればせながら表れていることや、ここにきての個人消費の増加が小売などには寄与しているのだろう。非製造業のDIは、大企業が前回比+3ポイントの改善、中小企業も同+3ポイントの改善である。大企業製造業の+5ポイントと比べると見劣りを感じるが、非製造業の改善幅だけでみると、大企業・中小企業ともに+3ポイントのペースで改善するのは久々のことである(2015 年6 月以来)。非製造業での業況改善は広がりが感じられる。

2016 年度は結局増益になった

今回の短観は、前回4月にはまだトランプリスクが世界経済の先行きを不透明にしていた要因が薄らいだ効果も表れていると思われる。2017 年度の大企業製造業の経常利益は、計画ベースで+8.9%ポイントの上方修正率である(前年比は2016 年度実績の上方修正により、2017 年度▲3.3%とマイナス計画だが)。今回、実績が固まる2016 年度では、大企業全産業が前年比+2.8%の増益で、中小を含めた全規模全産業も前年比4.4%の増益だった。2016 年度は、ずっと収益計画が低調だったのに、蓋を開けてみれば、実績ベースでは増益※だったのである。こうした慎重さはすべてトランプ氏の成せる技とは言い切れず、経営者が悪材料に敏感なことを表している。※特に、大企業非製造業は、2016 年度経常利益が突然に前年比5.7%のプラスに大きく上方修正(前回比+9.8%ポイント)されている。

想定為替レートは、2016 年度108.29 ドル/円、2017 年度108.31 ドル/円とほぼ横ばい。経常利益の変化は、為替の前提が変わることの影響は受けていないことがわかる。

売上計画は、2017 年度は大企業製造業が前年比2.4%、そのうち輸出が前年比1.1%と小幅のプラスである。米経済を中心にして外需が好調とされるが、短観ベースではあまり強い数字を想定していない。トランプリスクが存在感を小さくしても、企業は世界経済の成長力をそれほど強くみていないということだろう。

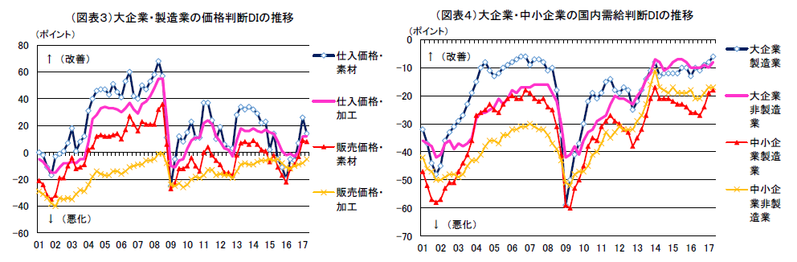

仕入コストの上昇は消化されている

前回は仕入コストの上昇が業況の下押しになっていた。3月調査の大企業製造業の仕入価格DIは、前回比+13ポイントの上昇。中小企業でも+12ポイントと大きく上昇していた。今回は、大企業製造業の仕入価格DIは前回比▲3ポイント低下となり、代わりに販売価格DIが前回比+2ポイント上昇へと変化した。中小企業の価格転嫁は今ひとつだが、大企業は少しずつ進んでいると思える。

国内での製商品・サービス需給判断DIは、リーマンショック前の水準まで戻しており、価格転嫁はある程度まで進みやすくなってきたと感じさせる。おそらく、デフレ脱却は、第一段階として「コストの価格転嫁力」が復活して、次の第二段階が人手不足などを背景にした「資源獲得のための価格競争」へと移っていくのだろう。まだ労働需給のひっ迫によって、人件費が高騰するまでには至っていないが、需給面の改善が転嫁力を強めていることは見て取れる。

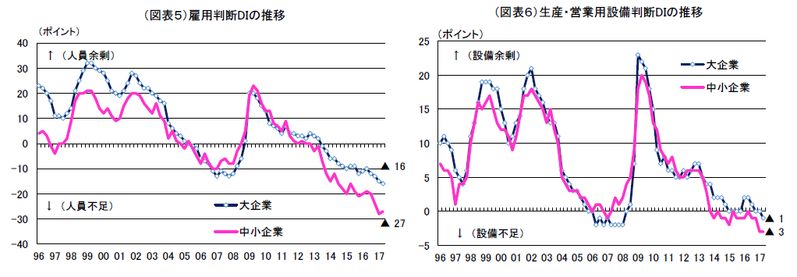

人手不足感はじわり

雇用判断DIは、大企業製造業で▲2ポイントの「不足」超の拡大となった。代わりに、中小企業製造業では+2ポイントの「不足」超の後退となった。全規模全産業は横ばいである。6月調査での変化は乏しいが評価としては、厳しい人手不足が継続しているとみてよい。特に、中小企業は先行きDIのところで、見通しが厳しく、先々はもっと「不足」超が広がると考えている。多くの企業にとって、目先に人手不足を解決する妙手がなく困っているのが実情である。

生産・営業用設備判断DIは、やはり大企業製造業で▲2ポイントの「不足」超の拡大となっている。つまり、足元の人手不足感は、設備稼働率の高まりと相まって、物価上昇圧力が人的・物的資源の需給にも及んでいる効果と言える。

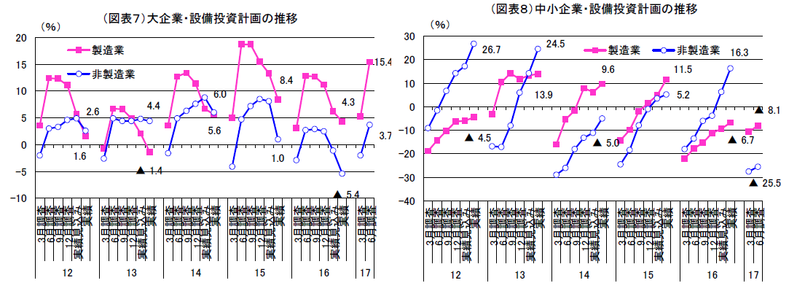

設備投資は大企業製造業が伸びる

DI変化とオーバーラップして、設備投資計画も2017 年度は大企業製造業が前年比15.4%と大きくプラス幅を広げた。これは2016 年度計画を上回り、2015 年度の6月計画に次ぐ高い伸びである。

景気局面はかなり成熟化していて、企業業績の拡大が次に設備投資の押し上げへと展開してきている。短観でもそうした変化は表れている。中小企業は、2016 年度実績のところで非製造業が前年比16.3%と非常に高い伸びになった。2017 年度計画は6月時点ではまだマイナス計画で動意に乏しい。

黒田総裁には心強い材料

全体を概観すると、業況DIが少し大きく伸びて、価格転嫁が進んでいる。黒田総裁は、日本経済がデフレ脱却へと歩を進めていることを立証したいと考えているから、これらは心強い材料となるのではないか。すでに景気は戦後3番目の長さになって、かなり成熟化している。さらに、海外ではFRBもECBも緩和から正常化へと軸足を移している。出口戦略への説得力を増すために黒田総裁は、景気の質的改善を訴えたいはずである。今回の短観は、ほとんど弱気材料がみられず、物価面での好材料を与えるものだった。黒田総裁は2018 年3 月の退任に向けて、デフレ脱却まであと一歩だという理論武装をして、自らの花道としたいという考え方であろう。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生