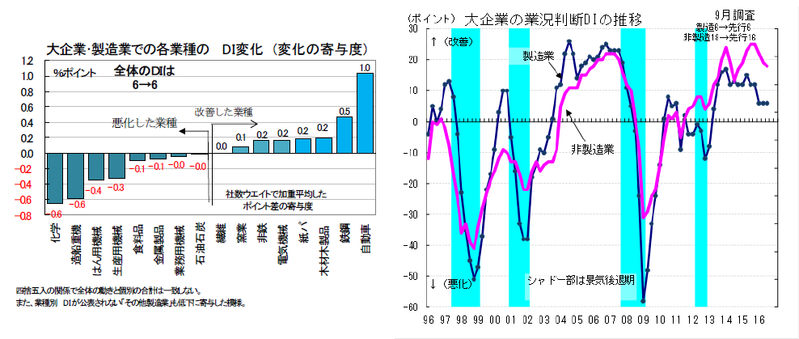

大企業・製造業の業況判断は、前回比横這いになった。これを下げ止まりとみたいところだが、円高リスクの重石があるので、未だ「底這い」と評価するしかない。自動車と鉄鋼は改善したが、機械は悪化。個人消費関連もずるずると悪化している。金融業の業況判断は悪化なので、それを加えるとまだ悪化は続いているとみることができる。

2四半期連続で横這い

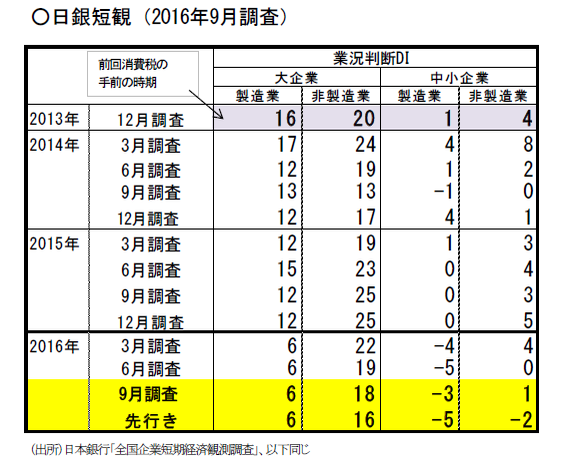

日銀短観の9月調査は、大企業・製造業の業況判断DIが6の「良い」超となった。3月調査6から6月調査6、そして今回も6と横這いが続いている。やはり円高の重石が収益悪化を意識させている。円高なかりせば、景況感は下げ止まりと言えそうだが、円高リスクが根強い中では、「底這い」と評価したほうが良さそうだ。今回、中堅・中小企業の業況判断DIはともに+2ポイントの改善である。大企業でも改善になって良かったはずだが、円高の重石は大企業でより大きいのだろう。

個別にみると、自動車の前回比+10 ポイントの改善は目立つ。熊本地震からの挽回生産が寄与している。鉄鋼は+12 ポイントの改善。需給改善や公共事業の効果によるとみられる。一方、悪化したのは、はん用機械(前回比▲8ポイント)、生産用機械(同▲4ポイント)、そして造船・重機(同▲22 ポイント)である。海外向けの機械輸出は低迷しており、円高が追い討ちをかけた。化学(同▲5ポイント)も悪化している。非製造業は、大企業の業況判断DIが18 の「良い」超だが、前回比は▲1ポイントの悪化。未だ下げ止まってはいない。先行きも16 と悪化を見込んでいる。小売は前回比▲4ポイント。百貨店がインバウンド需要のピークアウトを受けて悪化した効果であろう。対個人サービスや宿泊・飲食サービスは改善しているので、インバウンド需要にはばらつきが広がったということである。個人消費は、モノは不振でサービスは堅調という特徴もあるので、それを反映しているとも言える。建設、不動産はともに+3ポイント改善しており、財政・金融政策の効果がでている。情報サービスや対事業所サービスの悪化は、企業が経費削減に力を入れ始めたことを示唆している。

円高圧力

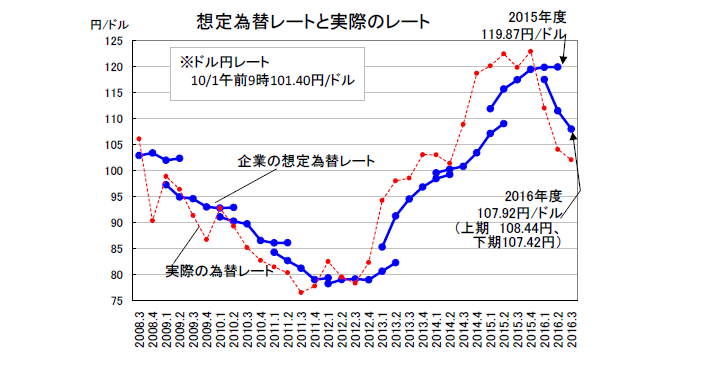

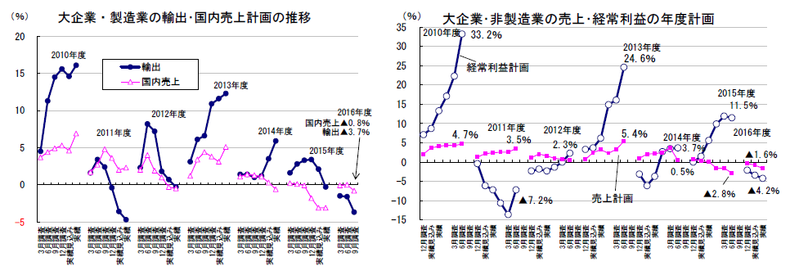

為替の想定レートは2016 年度1ドル107.92円まで円高方向に修正された。2015 年度が119.87 円だから、ちょうど前年比▲10%の円高になる。企業の収益環境は、製商品需給の改善が足踏みして、海外需給がいくらか良くなっているものの、やはり円高が重石である。

大企業の2016 年度経常利益計画は、前年比▲14.6%と前回比▲3.3%ポイントの下方修正である。輸出計画も下振れしているから円高効果が働いたとみられる。下振れの幅は、中堅・中小企業よりも大企業のほうが大きい。価格面では、原油価格が緩やかにリバウンドしている効果もあって、大企業の製造業の販売価格DIをいくらか改善させている。ここには、製造業における在庫調整もある。だから、そうした改善の芽を潰すような更なる円高は要警戒と言える。

設備投資は中立的な動き

大企業は、製造業・非製造業ともに6月調査からの修正は行われていない。大企業・製造業の2016 年度計画は、前年比12.7%(修正率▲0.1%ポイント)、非製造業の前年比2.9%(同+0.1%ポイント)である。中立的な結果とみることができる。計画は十分に堅調な数字であるが、このまま円高が続けば収益見合いで大きく下方修正される可能性が残っている。

趨勢的な設備投資を考える上では、設備投資の過剰感(不足感)に注目することが出来る。大企業・全産業の設備判断DIは1の「過剰」超である。あと少しで全体が「不足」超になる手前まで来ている。中小企業・非製造業を中心に、設備が老朽化して、IT投資などを増やしたいという潜在ニーズは強い。マクロの実質設備投資の水準は長い目で見て、そのDIと同調している。この潜在ニーズをどう引き出すかが、マクロの潜在成長率を引き上げるためのキーポイントになる。

マイナス金利と金融環境

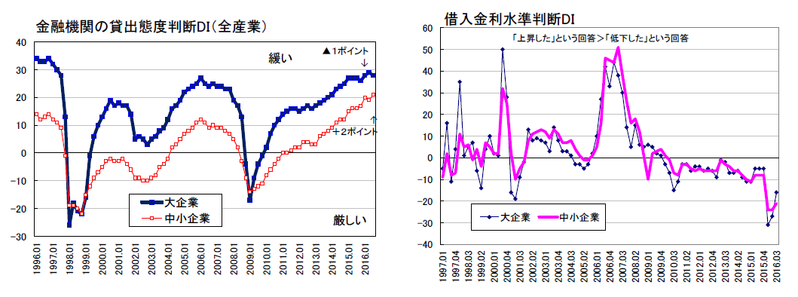

1月にマイナス金利政策を導入して、日銀はそれが長期の資金調達を後押ししたと自画自賛気味である。短観の貸出態度判断DIは、大企業にはそれほど緩和のインパクトはなく、中小企業の方に相対的に及んでいる状況がわかる。借入金利判断DIは、3月調査こそ大きく下がったが、6月、9月調査は効果の出尽くし感がある。

また、金融機関の業況判断は、前回比▲3ポイントの悪化である。銀行業は前回比▲4ポイントと悪化幅が大きい。大企業・全産業の業況は横這いだったが、これに金融機関を含めると、まだ悪化には歯止めがかかっていないことになる。日銀発の悪化要因は、9月の会合で政策の枠組みが見直されたことで幾分改善はされている。とはいえ、日銀の政策が景況感を悪くさせたのは皮肉な結果に見える。誤りを修正し始めたことは前向きに評価できる。

今後の金融政策

当面、景気情勢は円高リスクに過敏に反応するだろう。そうなると、日銀にもまだ追加緩和に向かう圧力が生じる。9月の枠組みの変更は、まだ試行錯誤の段階であり、今後どのように緩和効果を演出するのかが見えない。よもやマイナス金利の深堀りはしないだろうが、仕組みをみるとその余地はありそうだ。

すべては米大統領選挙後の米景気、米金融政策の行方如何にみえる。そこが、わが国の景気を語るうえでも不安定なところである。

唯一良くなっているのは国内雇用である。短観でも、人員不足感は一段と強まっている。完全失業率も最近は、3.1%ないし3.0%付近まで下がっている。これが賃上げ圧力へとうまくスイッチすればデフレ環境から脱することができる。そうした意味で、「あとは円高是正だけだ」と思える局面だとも言える。(提供:第一生命経済研究所)

第一生命経済研究所 経済調査部 担当 熊野英生