こんにちは。

税理士法人トゥモローズです。

非上場会社のスムーズな事業承継においては、先代オーナーから後継者に対し、財産権としての自社株式について、その金額を如何に引き下げたうえで移転することができるのかが重要となります。

非上場会社の自社株式の評価は、会社の利益や純資産額が大きく影響しますので、これらを引き下げることで自社株式の評価額の引き下げを行うことができます。

この引き下げの方法の代表例として、役員退職金の支給が挙げられます。

1. 退職金の支給による自社株式の評価引き下げ

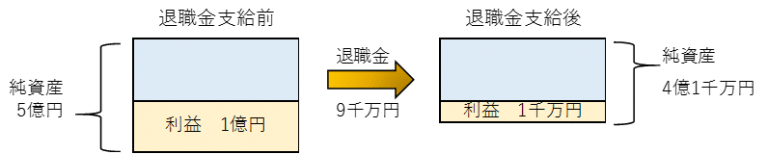

会社が支払う役員退職金は、会社の損金として利益を圧縮できますし、支給金額が会社からキャッシュアウトしますので純資産を引き下げることができます。これにより、自社株式の評価額の引き下げ、そのタイミングで後継者へ自社株式を移転することで、その際の贈与税や所得税の税負担を抑え、スムーズな事業承継を行うことができます。

2.死亡退職金に係る税金(相続税の非課税)

会社が支払う役員退職金は、その支給が死亡退職金であれば、相続財産に該当しますが、相続人が受け取る退職金については「500万円×法定相続人の数」の非課税が設けられていますので、後継者など相続人の相続税の税負担も抑えることができます。

3.退職金に係る税金(所得税)

退職所得は、所得税の負担が役員報酬としての支給よりもかなり低く、先代オーナーの所得税の税負担を抑えることができます。退職金の支給を行う場合には、役員退職金規程においてその支給方法について一定の基準を規定しておく必要があります。

(1) 退職金の金額

先代オーナーに対して退職金をいくら支給するのかは、法人税の損金に算入できる合理的な範囲内の金額で検討する必要があります。

会社が支払う役員退職金は、通常は金額が多額になりますが、先代オーナーが業務に従事した期間、類似規模の同業種の会社役員に対する退職金の支給状況等を総合的に勘案して決めることとされます。

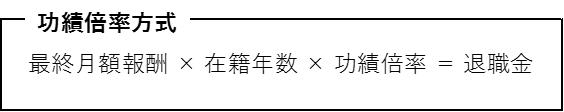

一般的には、以下の功績倍率による算定方法があります。

(2) 退職所得に係る所得税

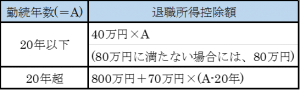

退職金は、大切な老後資金であるとの観点から、退職所得控除などその所得計算において、税制面での優遇措置が設けられています。

< 例 >

最終月額報酬100万円

勤続年数30年

功績倍率3倍(創業オーナーの場合は一般的にこれくらいまでが認められるようです)

① 退職金 100万円 × 30年 × 3 = 9千万円

② 退職所得(9千万円-1,500万円(※1))× 1/2 = 3,750万円

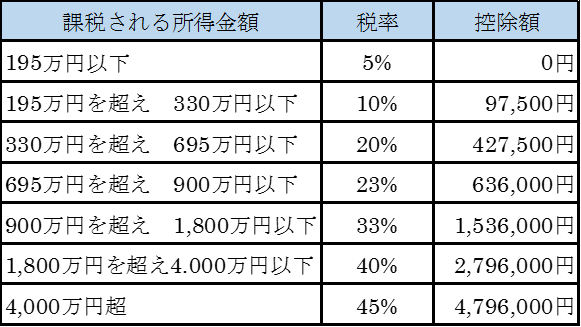

③ 所得税額 ② × 40%(※2) -2,796千円 = 12,204千円

④ 住民税額 ② × 10%(※3)= 375万円

⑤ 手取り額 ①-③ - ④ = 74,046千円

(※1)退職所得控除

(※2)所得税の速算表

(※3)住民税は一律 10%(提供:税理士法人トゥモローズ)