こんにちは。

相続専門の税理士法人トゥモローズです。

相続税申告の業務をしていると小規模宅地の特例の要件を満たさずに数百万円、数千万円もの多額の相続税を余計に払うケースをよく見てきました。

小規模宅地の特例の要件を満たすかどうかは亡くなった時点の現況で判定するため、亡くなった後、税理士に相続税申告の依頼をした時点では、「時すでに遅し」となってしまいます。

今回は、亡くなった人が住んでいた土地に係る小規模宅地の特例(特定居住用宅地等)のうち、家なき子について徹底的に解説します。また、家なき子に該当するために生前にやっておけば良かったことを幾つかご紹介します。

なお、このコラムは平成30年3月31日以前の相続開始案件に係る相続税申告について解説したものであります。

平成30年4月1日以降の相続開始案件については、小規模宅地等の特例 平成30年税制改正 家なき子特例を参照してください。

1.家なき子とは?

小規模宅地の特例は、通常、被相続人と同居していないと要件を満たしませんが、この家なき子については、同居していなくても小規模宅地の特例の適用ができる嬉しい規定です。なお、「同居」の解説は、これって同居? パターン別に徹底解説が詳しいので参照してください。

さて、家なき子の特例の内容としては、

配偶者がなく、相続人と同居していなかった被相続人の宅地を「持ち家に住んでいなかった相続人」が相続した場合に、330㎡まで80%の評価減をするという特例です。私は、独居老人家なき子と呼んでいます。(独居でなくても要件満たす場合もありますが)

なお、「持ち家に住んでいなかった相続人」には下記の条件があります。

○ 相続人本人だけでなくその配偶者の持ち家にも住んでいないこと

○ 持ち家に住んでいない期間は被相続人が亡くなる前3年間を超えること

2.これって家なき子?

① 申告期限までに持ち家購入した場合

Q 相続開始時点では持ち家は無かったのですが、申告期限前に持ち家を買ってしまいました。こんな私でも家なき子に該当しますか?

A 持ち家の有無は相続開始前3年間で判断しますので相続開始後に持ち家を購入しても問題ございません。

② 相続開始後申告期限までに居住した場合

Q 元々借家に住んでいたのですが、被相続人が亡くなった家に住もうかと考えてます。申告期限までは住まない方が良いですか?

A 家なき子は所有要件しかございませんので居住する必要はありませんが、居住しても問題ございません。

③ 相続開始後申告期限までに賃貸物件にした場合

Q 特例対象宅地を空き家にしておくのも物騒なのでリフォームして賃貸物件にしようと考えてますが、申告期限前に賃貸しても大丈夫ですか?

A 上記②の通り、家なき子は所有要件しかありませんので申告期限前に賃貸物件にしても問題ないです。

④ 被相続人が住んでいた相続人の持ち家の場合

Q 父(被相続人)の土地の上に私(相続人)が建物を建てて、そこに父と私で住んでいました。父が亡くなる半年前に私は結婚して別のところにマンションを賃貸して妻と住みはじめました。

この場合、相続開始前3年以内に持ち家に居住しているため私は家なき子に該当しないですよね?

A 家なき子に該当します。相続人の持ち家については、相続開始の直前に被相続人が居住していた家屋を除くこととなっているため、質問のケースでは相続開始前3年以内に持ち家に住んでいましたが、その持ち家が被相続人の居住用家屋であるため家なき子の要件を満たします。

⑤ 被相続人が孫と同居していた場合

Q 父(被相続人)は孫(相続人の子であり父の相続人には該当しない)と同居していました。私(相続人であり孫の親)は現在社宅住まいであり、持ち家に住んだことはありません。被相続人に同居人がいる場合には私は家なき子特例は適用できませんか?

A 被相続人に配偶者又は同居相続人がいない場合が前提となります。質問のケースでは同居親族はいますがその親族は相続人ではないのであなたは家なき子に該当します。

⑥ 被相続人と同居していた相続人が相続放棄をした場合

Q 父(被相続人)と次男(相続放棄をした)が同居をしていました。私(長男)はここ10年くらい賃貸で家族と暮らしています。この場合、父が住んでいた宅地を私が相続した場合家なき子特例を受けられますか?父と同居しいた次男は相続放棄をしたため上記⑤の孫同様同居相続人には該当しないと思いますがいかがでしょうか?

A 同居相続人は放棄がなかったとした場合の相続人なので次男も同居相続人の範囲に含まれてしまいます。したがって、あなた(長男)は家なき子には該当しません。

⑦ 被相続人に別居配偶者がいた場合

Q 被相続人に配偶者はいますが別居中のため一人住まいでした。この場合に持ち家のない子である相続人が相続した場合には家なき子特例の適用が可能ですか?

A 被相続人に配偶者がいる場合には家なき子特例の適用はできません。その配偶者と同居しているかどうかは関係ありません。したがって、質問のケースは家なき子特例の適用は受けられません。家なき子特例は基本的には二次相続に限られた特例なのです。

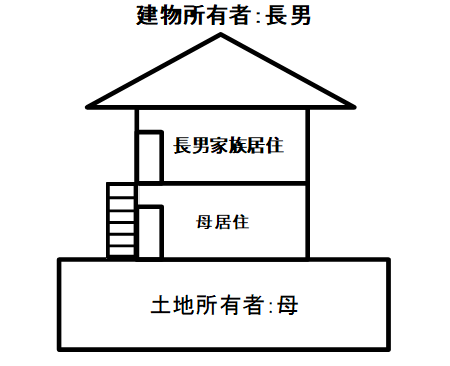

⑧ 二世帯住宅の場合

Q 二世帯住宅の場合の家なき子について教えてください。

【前提】

被相続人 母

相続人 長男、次男

相続開始前3年間の持ち家状況 長男あり、次男なし

家屋の構造 完全分離型の二世帯住宅であり、建物内部で行き来ができない構造

【質問】

この場合において、次男が当該宅地を相続したときは家なき子特例の適用を受けることができますか?

A 1階部分に母が1人で生活をしていたため母は同居相続人のいない被相続人に該当します。したがって次男は家なき子に該当します。

なお、当該家屋が区分登記建物であったとしても次男は家なき子に該当します。(家なき子の同居相続人の判定に関して区分登記の要件はありません。)

3.こうしておけば! 生前対策の方法

① 賃貸物件へ引っ越し

相続人が現在住んでいる持ち家から引っ越して賃貸物件に住む方法です。元の持ち家は賃貸に出して賃貸収入を得ることもできるかもしれません。ただ、引っ越しとなると労力も費用もかかりますので現実的に実行できる人は多くないかもしれません。

② 建物の譲渡や贈与

上記①は建物の所有は相続人のままですが、建物を譲渡や贈与をして相続人所有でなくするという方法もあります。例えば、建物のみを親に贈与して親から使用貸借により借り受ければ引っ越しもせずに家なき子の要件を満たすことができます。ただし、この譲渡や贈与の時に登記費用や贈与税等の税金が生じますので「家なき子を適用できることによる相続税の節税額」と「譲渡所得税や贈与税等の納税額」との比較シミュレーションが必要となります。

③ 同族会社へ家屋を譲渡後、役員社宅として借り上げ

資産管理会社などファミリーカンパニーが存在する方は、その同族会社へ相続人所有の家屋を譲渡して、譲渡後に役員社宅として同族会社から借り上げれば、引っ越しをせずにペーパー上の手続きだけで家なき子になることができます。ただし、相続税法に同族会社の行為計算の否認という規定があり、不当に相続税を減少する行為はその行為自体がなかったものとされる可能性もゼロではないため注意が必要です。実際にこの方法で要件を満たそうという場合には相続専門の税理士等に事前に相談したほうが良いでしょう。

④ 孫へ遺贈

引っ越しはできない、また、建物を譲渡や贈与もしたくないという人におすすめな方法は、生前に被相続人に遺言を書いてもらって、相続人本人ではなくまだ持ち家がないであろう相続人の子(被相続人からしたら孫)に遺贈する方法です。小規模宅地の特例は、相続人だけでなく親族であれば孫でも適用が可能ですので、持ち家がない孫がいる場合には有効です。また、相続財産の世代飛ばしにもなりますので長い目で見た場合の節税にもなります。

注意点としては、下記が考えられます。

○ 孫は被相続人の一親等の血族ではないため相続税が2割加算になってしまう

○ 大きな財産が無償で手に入るため孫の金銭感覚が崩れてしまう

なお、上記④以外は、引っ越しや譲渡等が生じてから3年を経過しないで特例対象の土地所有者が亡くなってしまった場合には、家なき子には該当しないことになりますのでご注意ください。(提供:税理士法人トゥモローズ)