今日は、第1回「マネーのライフプランを作る」です。

はじめに:お金の問題にきちんと向き合おう

日本人には、子供に、お金について学ばせる習慣があまりありません。子供にお金の話をするのは、良くないこととする風潮もあります。そのため、中高年になっても、お金について人生設計ができない方がいます。そこにつけ込んで、老後の不安をあおりつつ、高額な手数料を取るビジネスがはやります。

高額の手数料を取られ、過剰なリスクを負って資産を失うことにならないよう、老後の「お金」の問題に、若いうちからきちんと向き合うことが必要です。

運用を始める前に、まず、バランスシートを作ろう

老後に不安を感じる方は、なんとか、運用によってお金を増やしたいと考えます。保有する資産を有効に活用して、いかにお金を増やしていくべきか、4回の連載でしっかり解説していきたいと思います。

ただ、運用を考える前に、やるべきことがあります。「バランスシートの作成」です。バランスシートとは、企業の「資産・負債・純資産(資本)」の内訳を書き出したものです。一目で、企業の財務内容が分かります。それと同じものを、ご自身の金融資産・負債について、作成してください。

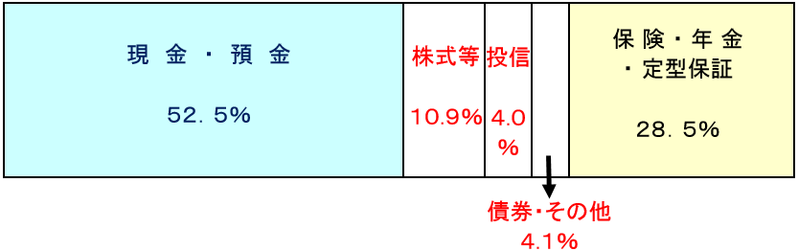

参考までに、日本全体ではどうなっているか見てみましょう。家計の金融資産は、2018年3月末時点で1,829兆円ありますが、その内訳は、以下の通りです。

日本の家計の金融資産1,829兆円の内訳:2018年3月末時点

上記は、あくまでも日本全体の平均です。これを参考に、ご自身が保有する金融資産の現在価値を書き出してください。次に、その時価を入れていってください。きちんと調べるのは、けっこう骨の折れる作業です。

将来、年金や保険金などを受け取る権利を保有している場合、それが、現在価値でいくらか、分かりますか。投資信託や株などの金融資産も、時価で計上してください。負債サイドでは、住宅ローンの残高を、きちんと時価で把握してくだい。最初から完全なものができなくてもOKです。分からない部分は空欄にしておいて、時間をかけて調べてください。1度、きちんと時価ベースのバランスシートを作る方法をマスターすれば、2回目・3回目は、楽に作れるようになります。

少なくとも年1回(できれば年2回)、家計のバランスシートを作るようにしましょう。それは、企業で言えば、中間決算・本決算をやるようなものです。家計のバランスシートを1年に1回作る習慣ができれば、きちんと家計簿をつけていなくても、年間の収支と、運用のトータルリターンを把握できます。共働きの家計では、夫婦合算のバランスシートをそれぞれ作る必要があります。理想的には、情報を完全に共有できると良いのですが、それができない場合は、概算だけでも伝え合うのが望ましいと言えます。

預貯金・国債など元本保証の運用では、ほとんどリターンが得られない時代になった今日、運用で、資産を増やしていこうと思ったら、なんらかのリスクを負う必要があります。上昇・下落を繰り返しながら、長期的に魅力的なリターンが得られる資産に投資するには、適切なリスク管理が必須です。

孫子の兵法に「敵を知り己(おのれ)を知れば、百戦危うからず」という教えがあります。相場と戦う前に、まず、己の資産状況をきちんと把握しておくことが大切です。

次に、マネーのライフプランを作る

バランスシートができたら、次に「マネーのライフプラン」を作りましょう。といっても、難しく考えることはありません。定年退職を65歳として、それまでに、ネット金融資産(金融資産から負債を差し引いた金額)をいくらまで増やせるか、考えましょう。

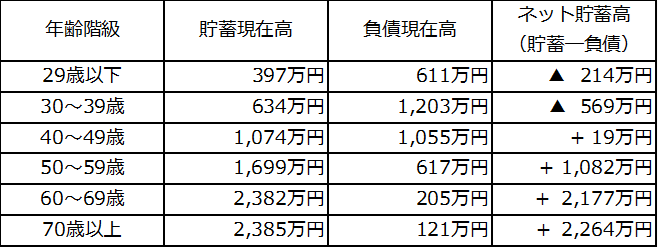

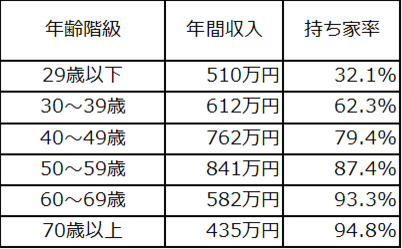

「どうしていいか、皆目、見当もつかない」という方に、見ていただきたいものがあります。年齢別の、家計の平均貯蓄額です。これを参考に、考えてください。

世帯主の年齢階級別貯蓄・負債現在高・年間収入・持ち家比率:2人以上の家計、2017年平均

出所:総務省統計局より楽天証券経済研究所が作成

年齢別の貯蓄・負債残高平均を見ると、「ああ、やっぱりそうか」と思い当たるところがあります。20~30歳代の世代では、貯蓄より負債(借金)の方が多いのです。例えば、30代は平均1,203万円の負債をかかえています。貯蓄よりも負債の方が、569万円多くなっています。40歳代になって、やっと貯蓄と負債が拮抗します。貯蓄が負債より19万円だけ大きくなります。

20~40歳代の負債の94%は「住宅・土地のための負債」です。住宅ローンをかかえ、また、子供のいる世帯では教育費の負担もかかえて奮闘している姿が浮かび上がってきます。

住宅ローンを借りて住宅を購入する計画がなければ、もっと早く、貯蓄を増やすことができます。平均値を見ると、持ち家比率は、20歳代で32%、30歳代で62%、40歳代で79%と上昇しています。ただし、持ち家がいいか貸家がいいかは、個人個人の事情に応じて、選択すれば良いことです。

世帯主が50歳を超えると、持ち家比率が約9割に高まった上、ネット貯蓄額も大きく増加します。50歳代で1,082万円、60歳代が2,177万円、70歳以上が2,264万円に増えます。

平均値は、あくまで参考にとどめ、ご自身にあったマネーのライフプランを考えてください。とは言っても、「人生は海図なき航海」、将来の計画は、何度も変更が必要になるでしょう。人生の大きなイベント(結婚、出産、持ち家の購入、転職、海外転勤、離婚、介護…)ごとに、マネーのライフプランは書き換える必要があるかもしれません。何回、書き換えてもOKです。その時その時で、妥当と思われるマネープランを作り、毎年バランスシートを作りながら進捗をチェックしていきましょう。

支出は原則、収入の範囲に抑える

1年間でいくらお金を増やすことができるでしょう?資産形成の基本原理はきわめてシンプルです。

【今後1年間の資産の増減】

=【年間の収入―支出】+【運用の期待リターン―運用コスト】

これから資産形成を始めようとするならば、まず、年間の収支をプラスにする必要があります。そうしないと、投資の原資が得られません。

次に、どのような運用を選ぶべきか、考えます。「期待リターン」と聞くと、当然プラスと考えるかもしれませんが、1年など短い期間では、マイナスになることもあります。高リスク・低リスク商品をうまく組み合わせて、自分にとって相応しいポートフォリオを作り、中長期で運用することが大切です。

家計の年間収支が赤字の方で、「なんとか運用でお金を増やして、収支を黒字にしたい」と考える方もいますが、そんな考えで運用をやると、短期的な相場の波乱に惑わされて、失敗する可能性が高くなります。

まず、家計のバランスシートを作り、年間の収支管理を徹底し、マネーのライフプランを作り、万全の体制で、運用に臨んでください。

- 1:マネーのライフプランを作る

- 2:長期・分散投資で資産を育てる

- 3:日本株の投資魅力高まる

- 4:J-REITに分散投資

窪田 真之(くぼた まさゆき)

楽天証券経済研究所 チーフ・ストラテジスト

1984年、慶應義塾大学経済学部卒業。住友銀行、住銀バンカース投資顧問、大和住銀投信投資顧問を経て2014年より現職。日本株ファンドマネージャー歴25年、1000億円以上の大規模運用で好実績をあげたスペシャリスト。

(提供=トウシル)

【関連リンク トウシルより】

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点