追加型と呼ばれる投資信託は、信託期間が「無期限」に設定されており、半永久的に運用を継続することが前提となっています。しかし、投資家の支持を集められずに恒常的な資金流出が続いたり、運用成績が振るわずに純資産残高が減少し続けたりすると、満期償還日を待たずして強制的に運用が終了(繰上償還)されることがあります。

「無期限」でも繰上償還の可能性はある

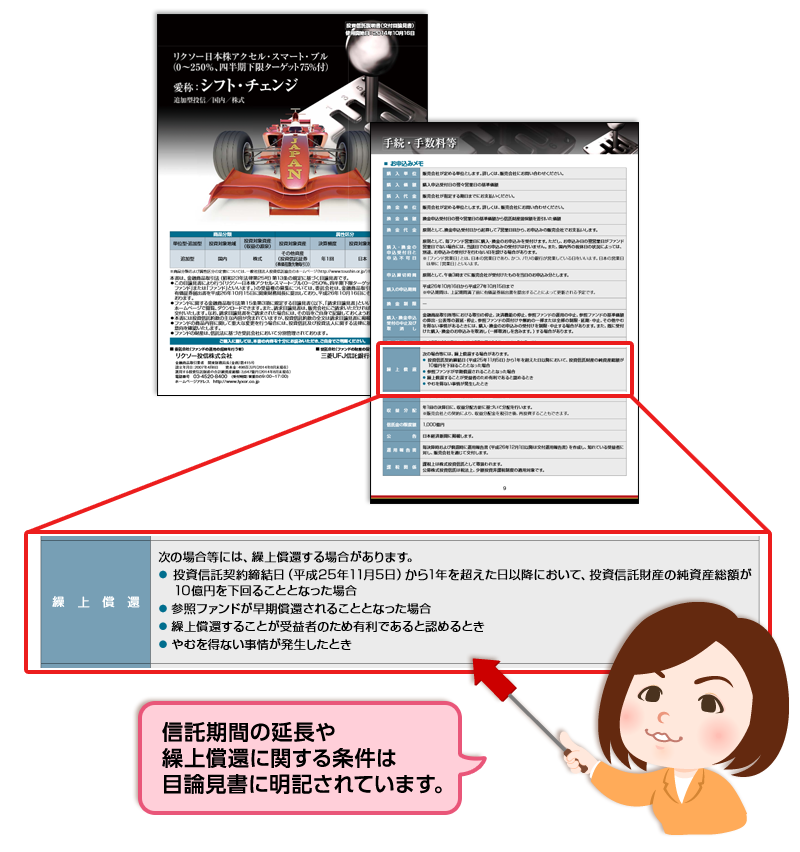

市場環境の変化、人気の移り変わり、利益確定・・・など、何らかの理由により解約に走る投資家が増え、ファンドの残高が減少を続けると、運用会社は満足な運用を行うことが難しくなります。こうした理由から、信託期間を「無期限」としているファンドであっても、投資信託説明書(目論見書)には繰上償還の条件が明記されています。一般的な繰上償還の条件は、「一定の受益権口数(残高)を下回り、今後も口数の増加が見込めない場合」で、最低ラインの残高は10億円(口)から30億円(口)に設定されていることが多くなっています。

反対に、償還日が決まっているファンドの信託期間が約款変更によって延長されることもあります。残高の積み上げに時間がかかったファンドや、償還日を前にして人気が出てきたファンドなどが例として挙げられます。

「タイムリーすぎる」テーマには飛びつかない

投資対象を特定のテーマ・業種に絞り込んだファンドや、更にそのテーマが時限的なファンドは、運用成績が市場動向に左右されやすく、一過性のブームが過ぎると成績が悪化し、残高も減少に転じることがあります。NISA口座で中長期的に渡って保有するファンドを選ぶ際や、投信積立を検討する場合は、「タイムリーすぎる」テーマに飛びつかないよう、注意しましょう。

- 第1回 正しいのは「基準価額」?「基準価格」?

- 第2回 分配金を理解するための2大ポイント

- 第3回「特別分配金」は悪者!?

- 第4回 6月は国内投資信託の誕生月!その歩みから学ぶこと

- 第5回 基準価額に「割安」・「割高」な水準はある?

- 第6回 投信の「サイズ」と運用成績、その関係は?

- 第7回 毎月200円超!「超高分配」のカラクリを知る

- 第8回「超高分配」のカラクリ第2弾∼なぜオプションを使うの?

- 第9回 アクティブ型vsインデックス型(上)∼コスト以外の違いは?

- 第10回 アクティブ型vsインデックス型(下)∼アクティブ運用の必要性とは?

- 第11回「受取型」と「再投資型」、分配金の受取方法を確認しよう

- 第12回 基準価額が下がり続けている投資信託、どうしたら良い?

篠田 尚子(しのだ しょうこ)

楽天証券経済研究所 ファンドアナリスト

慶應義塾大学法学部卒業、早稲田大学大学院ファイナンス研究科修了。国内銀行で資産運用関連業務に従事後、ロイター傘下の投信評価機関リッパーで市場分析担当、ファンドアナリストとして活躍。2013年より現職。

(提供=トウシル)

【関連リンク トウシルより】

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点