近年は、毎月分配型の投資信託の中でも、200円以上など高水準の分配を行う「超高分配」ファンドが人気のようです。10年ほど前までは、格付けの高い先進国債券に投資を行い、30~50円程度の分配金を支払うものが主流でした。しかし、2008年のリーマンショック以降、世界的に低金利環境が続くと、あらゆる仕組みを用いて高水準の分配を目指すファンドの設定が相次ぎ、瞬く間に人気に火がつきました。

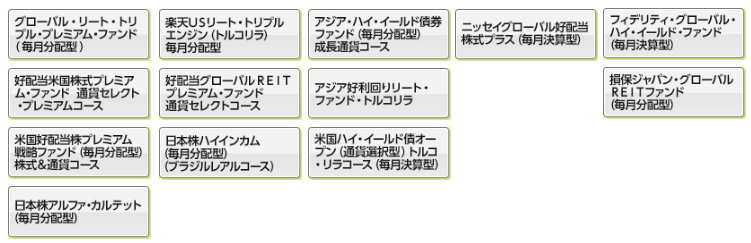

こうした「超高分配」ファンドの最大の特徴は、「高い分配を可能にするための仕組み」を用いているという点です。ハイイールド債券のような信用格付けの低い債券、リートや高配当株式のなどの高利回り資産に投資を行い、ファンドによってはさらにブラジルレアルやトルコリラのような高金利通貨のほか、オプション取引も組み合わせています。裏を返せば、毎月200円以上の分配を実現するためには、その分だけ多くの収益源を持つ必要があるということです。

なお、投資信託の最終的な分配額は、運用を担う運用会社(投信委託会社)が決定します。多くの収益源を持っているからと言って必ずしも高い分配金が保証されているわけではないという点には注意が必要です。

毎月200円以上の分配を行うファンドは、本数、残高ともに増えています。しかし、一口に「200円以上」と言っても、投資対象資産は多岐にわたっています。「超高分配ファンド」の1階部分にあたる投資対象資産の主なものは以下の3つです。いずれも高分配、高利回りの背景には相応の理由があります。

■ リート

法人税が免除される分、より多くの利益を投資家に分配することができる。

■ 高配当株式

業績が景気に左右されにくい企業や、資本効率の良い企業は、投資家である株主に厚めの利益配分を行うことができる。

■ ハイイールド債券

格付会社によって付与された信用格付けが低い分、投資家は高い利回りを期待できる。

篠田 尚子(しのだ しょうこ)

楽天証券経済研究所 ファンドアナリスト

慶應義塾大学法学部卒業、早稲田大学大学院ファイナンス研究科修了。国内銀行で資産運用関連業務に従事後、ロイター傘下の投信評価機関リッパーで市場分析担当、ファンドアナリストとして活躍。2013年より現職。

(提供=トウシル)

【関連リンク トウシルより】

・【7年連続なるか?】「年末高」を攻略せよ!注目株、アノマリー攻略法

・【優待名人・桐谷広人】超カンタン![桐谷式]株主優待のはじめ方と銘柄セレクト術

・【ムダな損を減らそう】投資で失敗しないために破ってはいけないルール

・【じぶん年金】iDeCo(イデコ)って何?節税メリットと注意点を総ざらい

・【なぜあなたは失敗するのか】投資で失敗しないためのルール。塩漬け株、行動心理学、お金が増えない人の共通点