ウーバー・テクノロジーズ(NYSE:UBER)は昨日、2019年で最大規模となる81億円規模の新規株式公開(IPO)を行うことを発表した。同社幹部やシリコンバレーの投資家、加えてソフトバンクはIPOによって利益を得られるだろう。

しかし、最大の疑問は同株を買うべきなのかどうかだ。ウーバーのアプリやその背景にあるテクノロジーを愛しているのなら、少なくとも上場後最初の6ヵ月間は同株を買うべきではないだろう。

これはウーバーのビジネスやイノベーションを軽視しているのではない。米証券取引委員会(SEC)に提出された同社の申請書類によると、米国・カナダ・ラテンアメリカ・欧州・オーストラリア・ニュージーランドドルにおいて65%以上のシェアを誇っている。

しかし、これだけ圧倒的なポジションを持っていても、いつ黒字化するかは不透明である。ウーバーの開示によると、配車事業の成長は鈍化している。

積み重なる赤字、鈍化する成長

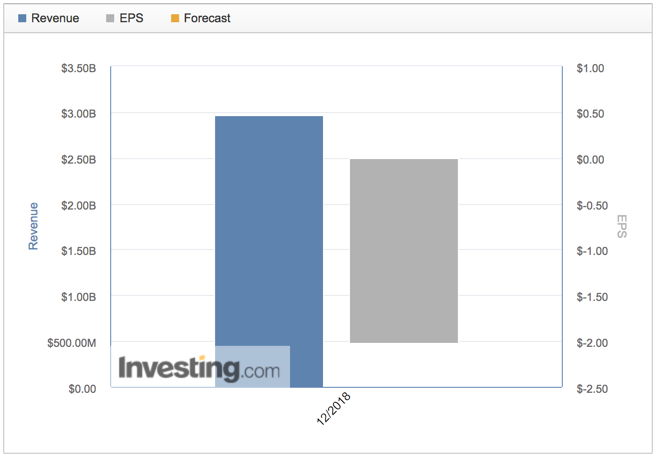

2017年に売上高が前年比95%増の成長を遂げたが、その翌年の2018年には33%増まで落ち込んでいる。2018年には113億ドルの売上高に対して、30億4千万ドルの営業損失を計上しており、過去3年間の合計では100億ドルを上回っている。

同社最高経営責任者(CEO)のダラ・コスロシャヒ氏は投資家が赤字に注目することを好んでいない。その代わり、同社のプラットフォームの進化に焦点をあてており、配車サービスやウーバーイーツ、ドローン配達、自動運転など交通エコシステムを将来的に築くことを宣言している。

「我々の継続的な成長は、これまで築き上げてきたプラットフォームの強さによるものだ」とコスロシャヒCEOは述べた。

これらの野望は魅力的であり、ウーバーは長期的には投資家に報いることができるのかもしれない。しかし、IPO時の公募価格(公開価格)を1株あたり45ドルに設定しており、割高である。これは、同株が2019年の売上高に対して約6倍の値がついていることを意味する。IPO後すぐに下落することが懸念される中で、この株価は投資家にとって魅力的ではないだろう。

リフト(NASDAQ:LYFT)の株価はウーバー株の今後を示す良い指標である。3月29日にIPOして以来、リフトは25%以上下落している。

ウーバーに潜むリスクを無視し、IPO後すぐに市場で同株を取得しても、利益を得ることは難しいだろう。「IPO銘柄に当選すれば、IPOは魅力的な投資機会である。しかし、IPO後に市場から購入する場合はこの限りではない」とUBSのJason Draho氏は述べた。

同氏はフロリダ大学のJay Ritter教授のデータを引用し、1975年から2011年の間の7000件を超えるIPOにおいて、60%以上が5年間でマイナスのリターンとなっており、プラスになるのはごく稀な事例であると述べた。

総括

ウーバーのIPOは所有権を獲得する良い機会である。しかし、IPO直後に同株を購入すべきではないだろう。少なくとも6ヵ月待ち、同株のパフォーマンスや四半期決算の様子を見るべきである。(提供:Investing.comより)

著者:ハリス アンワル