要旨

● 米国で財政赤字の拡大を容認するMMT(現代貨幣理論)を巡る議論が2020年の大統領選を控えた政界で活発になっている。日本がこの事例研究の先駆けになっているとされており、日本でも米国の論争をきっかけにMMTへの関心が高まっている。

● 伝統的な政策理念に基づけば、MMTは財政赤字のつけを中央銀行に回す「財政ファイナンス」を促すため、ポピュリズム的な政策に利用されやすいとされてきた。そして、インフレの加速を招きかねず、国債価値の暴落を通じて通貨価値を棄損し、実質的な国家破綻のリスクが高まる。このため、MMTは米民主党左派や若者の支持を集める一方で、主流派の経済学者からは批判が広がっている。

● MMTでは、完全雇用の機会を作るのは金融政策ではなく財政政策である。MMTでは、インフラや教育、研究開発へ投資することで国の長期的な潜在成長率が高まるとしており、景気が回復すれば、政府が保証した雇用は民間部門に移り、財政赤字も縮小するとしている。提唱者であるニューヨーク州立大のケルトン教授は、MMTは財政で物価をコントロールすると結論付けている。主流派の経済学者も、景気刺激のための一時的な財政出動を容認するスタンスに変化している。

● 米国経済が完全雇用で中立金利が低くない中で、財政政策で景気刺激策をすると、インフレを高めて金利上昇を助長するリスクも考えられる。旺盛な国内需要に伴う巨額の貿易赤字により経常赤字が常態化している米国は、海外への積極的な投資に伴う巨額な利子や配当収入等により経常黒字が常態化している日本とは明らかに環境が異なる。賃金上昇などを通じてインフレが加速してしまうと、持続的な経済成長は困難となる。米国で財政赤字を拡大させる政策がうまくいくには、規制緩和や経済連携協定、インフラの質改善等を進め、潜在成長率を引き上げることでインフレ加速を抑制する条件が必要となってこよう。

はじめに

米国で財政赤字の拡大を容認するMMT(現代貨幣理論)を巡る議論が2020年の大統領選を控えた政界で活発になっている。その趣旨はこうである。

「自国通貨を持つ国は、債務返済に充てる家計を無限に発行できるため、物価の急上昇が起こらない限り、財政赤字が大きくなっても問題ない」

実際、日本がこの事例研究の先駆けになっているとされており、日本でも米国の論争をきっかけにMMTへの関心が高まっている。

MMTは必然だった

実際、米国ではかつてGDP比の政府債務残高が100%に達した場合にインフレが急激に進む節目のリスクとして意識されてきた。だが、2012年以降にそれを突破しても、大方の懸念を覆してインフレが急上昇する兆しはない。つまり、GDP比の政府債務比率がどの水準に達した場合にインフレが急激に進むのかは明確になっていない。

EUのマーストリヒト条約でも、原則として財政赤字はGDP比3%、政府債務残高はGDP比60%を超えないこととする基準が示されているが、この基準から外れた国が出現しても、すぐに大きな混乱が起きているわけではない。

一方、MMTは通貨発行権があることが条件となる。このため、債務危機に陥ったギリシャは共通通貨のユーロを採用しているため当てはまらない。また、MMTは自国通貨建て国債発行も条件となる。このため、2001年にデフォルトに陥ったアルゼンチン等も、政府がドル建て国債を発行して資金調達しているため当てはまらない。

伝統的な政策理念に基づけば、MMTは財政赤字のつけを中央銀行に回す「財政ファイナンス」を促すため、ポピュリズム的な政策に利用されやすいとされてきた。そして、インフレの加速を招きかねず、国債価値の暴落を通じて通貨価値を棄損し、実質的な国家破綻のリスクが高まる。このため、MMTは米民主党左派や若者の時事を集める一方で、主流派の経済学者からは批判が広がってきた。

事実、国際金融論が専門のハーバード大学ロゴフ教授は、4月のIMF本部の講演で「MMTは経済理論とすら呼べない」と酷評している。また、FRBパウエル議長やサマーズ元財務長官らも含め、主流派経済学者はMMTを「異端の経済理論」としてきた。

なぜ、MMTなのか

日本が典型であるが、日本の政府債務はGDPの240%に達し、主要先進国で突出して高い。しかし、円建ての日本国債を日銀が4割以上買い上げるだけでなく、民間貯蓄を裏付けとした国内の金融機関等が買い入れることで長期金利はマイナスである。そして何よりも、低インフレが依然として解消されていない。

そこで注目されているのが、完全雇用と物価安定を達成するには金融政策ではなく、財政政策への依存度を高める必要があるとする現代貨幣理論(MMT)である。MMTでは、完全雇用の機会を作るのは金融政策ではなく財政政策である。このためMMTでは、インフラや教育、研究開発へ投資することで国の長期的な潜在成長率が高まるとしており、景気が回復すれば、政府が保証した雇用は民間部門に移り、財政赤字も縮小するとしている。

実際、MMTの提唱者であるニューヨーク州立大のケルトン教授は、日本経済新聞社の取材で「日本が「失われた20年」と言われるのはインフレを極端に恐れたからだ」と述べており、日本がデフレ脱却を確実にするには財政支出の拡大が必要との認識を示している。

またMMTでは、ハイパーインフレ懸念への対応も必要となる。実際にケルトン教授は、財政拡張策にインフレ防止条項を入れることを提唱している。例えば、5年間のインフラ投資計画を通したとしても、2年目にインフレの兆しが出れば支出を取りやめるべきと提案している。つまり、MMTは財政で物価をコントロールすると結論付けているのである。

こうしたMMTほど異端ではないが、主流派の経済学者も長期では財政再建が必要としながらも、景気刺激のための財政出動を容認するスタンスに変化している。実質金利が低い環境では国債を発行してインフラ整備等をすべきと主張してきたサマーズ氏らも「想定より財政余地はありそう」と認めている。また、MMTを批判していたMIT名誉教授のブランシャールPIIE上級研究員も「長期金利が成長率を下回る環境にあれば、財政拡張できる」と指摘している。

特にブランシャール氏は、今年5月に公表したPIIE客員研究員の田代毅氏との共同執筆の政策提言の中で日本経済のデータを分析し、「日本は財政均衡を忘れて、無限の将来まで財政赤字を出すべき」としている。そして、10月から予定されている消費税率の引き上げを中止する代わりに、新たな財政政策で財政赤字を増やすように要請している。

展望 うまくいくのか

しかし、ブランシャール氏らが要請しているのはあくまで日本に対してである。つまり、中立金利が非常に低い現在の日本の環境では、プライマリー赤字を続け、今より高い債務水準を受け入れる強い理由があるとしている。

では、米国ではどうか。米国経済が完全雇用で中立金利が低くない中で、財政政策で景気刺激策をすると、インフレを高めて金利上昇を助長するリスクも考えられる。

確かにリーマンショック後の米国経済は、大規模な金融・財政政策を実施し、政府債務は増加を続けている。しかし、インフレ率は長期的に見て抑制されており、インフレ率の加速が進む懸念は今のところ低い米国経済の状況をどう理解すればよいか。

頼るべきは日本経済との比較であろう。日本では、インフレ率が日銀の目指す2%に遠く及ばず、長期金利はマイナス圏に沈んでいる。しかし、日本と異なりインフレ率がFRBの目指す2%に近づき、長期金利が下がっても2%を上回る中では、現在の日本とは状況が異なることも事実である。

こうした中で最も日米で異なるのは、経常収支の差である。旺盛な国内需要に伴う巨額の貿易赤字により経常赤字が常態化している米国は、海外への積極的な投資に伴う巨額な利子や配当収入等により経常黒字が常態化している日本とは明らかに環境が異なる。

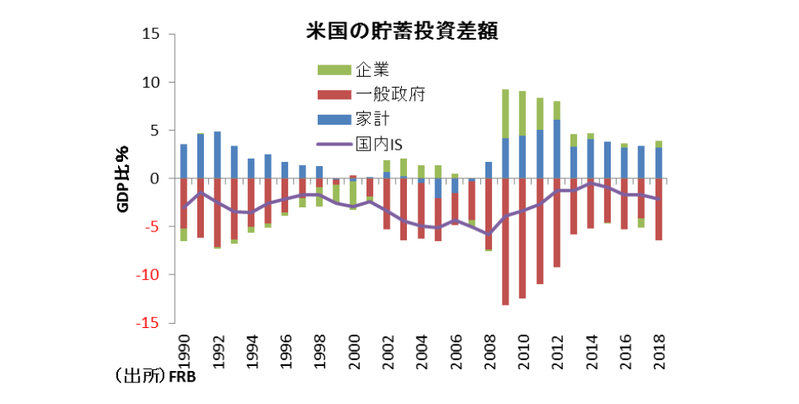

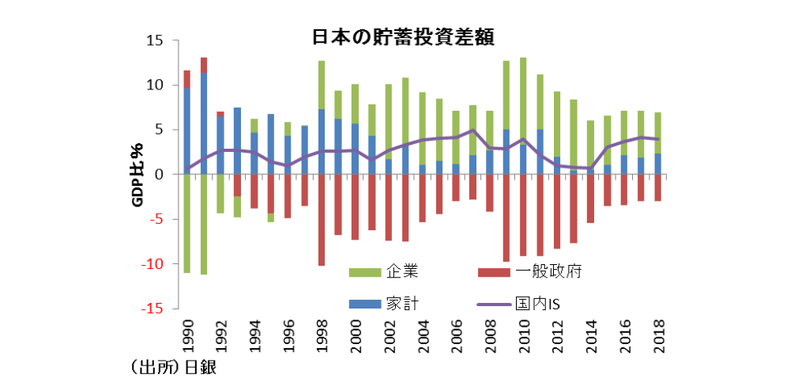

事実、経常収支と表裏一体の関係にある貯蓄投資差額で見ても、米国では旺盛な企業や家計の支出により、民間部門の貯蓄超過額は低水準にある。特に企業部門については、リーマンショック以降長らく貯蓄超過主体に転じていたが、このところ投資超過主体に戻りつつある。こうした中でも、巨額の財政支出を続けていることから、政府部門の投資超過が民間部門の貯蓄超過を上回っており、経常赤字と合致する。

これに対して日本では、消費増税などで財政赤字が大幅に縮小する一方で、企業や家計のマインド委縮により民間部門が大幅な貯蓄超過にあることからすれば、米国経済の方が圧倒的にインフレ率の加速するリスクが高いといえる。

賃金上昇等を通じてインフレが加速してしまうと、持続的な経済成長は困難となる。従って、米国で財政赤字を拡大させる政策がうまくいくには、規制緩和や経済連携協定、インフラの質改善等を進め、潜在成長率を引き上げることでインフレ加速を抑制する条件が必要となってこよう。(提供:第一生命経済研究所)

第一生命経済研究所 調査研究本部 経済調査部 首席エコノミスト 永濱 利廣