年収500万円以上の独身女性は、「お金の不安が少なく日々の生活の満足度も高い」傾向です。一方、国税庁の気になるデータもあり女性の年収は30代以降、停滞する傾向が浮き彫りになっています。そこで今回は高収入の女性が将来に向けて検討できる対策について解説します。

高収入の女性は人生の満足度が圧倒的に高い

2019年12月に株式会社日本ワークスが行った「働く独身女性のお金事情に関するアンケート」では年収500万円以上の独身女性907人を対象に以下の5つの質問をしました。

・毎月充分に貯金はできていますか?

・自由にお金を使えていますか?

・結婚後も仕事を続けますか?

・今の生活に満足していますか?

・将来のビジョンはありますか?

「3個以上あてはまる」と答えた人の割合は81.1%でした。5つ全部あてはまる人の割合は35.2%で年収500万円の女性の充実ぶりが分かります。国税庁の「民間給与実態統計調査(平成30年分)」によると2018年度における20~50代女性の平均年収は300万円前後のため年収500万円といえば高収入ランクです。

さらに独身となるとファミリー層よりも洋服や旅行などに使えるお金の自由度が高くなり、これも満足度を押し上げていると考えられます。

30代以降の女性は年収が伸び悩む 40代以降は男性との収入格差が倍に

高収入で満足度の高いといわれる女性にとって気になるデータもあります。国税庁の同調査によると女性の年収傾向は20代では男性よりもやや劣るくらいです。しかし30~40代では圧倒的な格差となります。特に40代後半以降になると女性と男性の収入格差はほぼ倍です。

(単位:万円) 出典:国税庁「民間給与実態統計調査(平成30年度分)」

30~50歳の女性の年収状況を見ていくと30~34歳315万円、35~39歳314万円、40~44歳319万円、45~49歳313万円とほぼ横ばいで伸びていません。さらに50代後半以降の年収は減少傾向となり55~59歳では298万円と300万円代を割り込みます。今後人口減少社会で人手不足が本格化したり女性の社会進出がより一層浸透したりすることで男女間の収入格差は改善される可能性があるといえるでしょう。

しかし「大きな収入格差がある」「日本は女性の管理職比率が極端に低い」などを考えれば男女間の収入格差の改善は思った以上に簡単にはいかない可能性も否めません。ILO(国際労働機関)の2018年調査では、日本の管理職に占める女性の比率はわずか12%でした。これは主要7ヵ国で最下位という状況です。

伸び悩む収入をカバーするには副業または資産運用の二者択一

厳しい現実を踏まえると会社員の収入だけで不安が残る女性は、副業や資産運用で伸び悩む収入をカバーするのが賢明かもしれません。「副業と資産運用のどちらを選ぶべきか」というテーマでは得意分野があって副業で稼げる人はそれでもよいでしょう。ただし平日昼間は会社員、夜と週末は副業といった長時間労働のような働き方だと長く続きにくいです。

また適切な休息が取れないことで心身のバランスを崩しやすくなる一面もあるため注意しましょう。副業で効率的に稼げる人以外は資産運用の選択になりますが、ここで女性にとって大きな問題が出てきます。なぜなら「資産運用で適切な行動をとるための金融リテラシーが、女性は低い傾向」という事実があるからです。

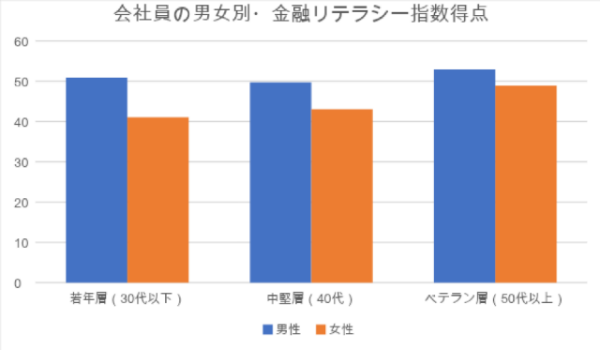

2018年9月にMUFG資産形成研究所が行った「金融リテラシー1万人調査の概要」によると男性と女性の金融リテラシーは以下のグラフのように相対的にどちらも点数は高い傾向です。しかし女性のほうが明らかに低い点数との結果となっています。

(単位:%)出典:MUFG資産形成研究所「金融リテラシー1万人調査」

「30代以下」「40代」「50代以上」ともに男性のほうが点数は高いですが、女性は年齢とともに金融リテラシーが高くなっていく傾向です。30代以下では9.9点差があったものが40代6.7点差、50代以上では4点差にまで点数差が狭まっています。年齢を積み重ねることでさまざまな経験をして金融リテラシーが上がっていくことが予想されます。

しかし若いうちから意識的に金融リテラシーを高めていけばきっと資産運用に役に立つでしょう。

いきなり資産運用ではなく幅広い分野の情報収集から始める

金融リテラシーが低いまま資産運用をはじめてしまうと回避できるリスクへの対策を講じることができず取り返しのつかない失敗につながる可能性もあります。現時点で資産運用に詳しくないという女性は、まずは資産運用の勉強からはじめてはいかがでしょうか。例えばビギナーの人が資産運用で選びやすいのは、ローリスク・ローリターンといわれる投資信託です。ただ実際には投資信託も元本割れリスクはあります。

「みんなが買っているから」などの安易な理由で選んでしまうと銘柄や運用タイミングによっては、逆に資産を減らす結果になりかねません。資産運用の選択肢は、投資信託以外にも株式投資や債券、不動産など多岐にわたります。

この中でも一般的に株式投資やFXはハイリスク・ハイリターン、不動産投資はミドルリスク・ミドルリターンと呼ばれています。まずはさまざまな資産運用の特徴を一通り勉強したうえでメリット・デメリットを比較して選択するのがリスクの少ない進め方です。

ちなみにミドルリスクの不動産投資は長期的に安定した家賃収入を得られると注目を集めていますが、興味がある人はまず信頼のおける不動産会社をパートナーとして見つけて相談してみると良いでしょう。

また株の長期投資と不動産投資といったように性格の違う資産運用を組み合わせることも安定化の視点では大切になります。数十年後に「昔はよかった」と後悔しないよう金融リテラシーを高めることを意識しながら資産運用を着実に進めていきましょう。(提供:Incomepress )

【オススメ記事 Incomepress】

・不動産投資にローンはどう活用する?支払いを楽にする借り方とは

・お金の貯め方・殖やし方6ステップとは?ごまかさずに考えたいお金の話

・日本人が苦手な借金。良い借金、悪い借金の違いとは?

・あなたは大丈夫?なぜかお金が貯まらない人の習慣と対策

・改めて認識しよう!都市としての東京圏のポテンシャル