(本記事は、一般社団法人金融財政事情研究会の編集『イベント・トレンドで伸びる業種、沈む業種 逆引きビジネスガイド2020』きんざいの中から一部を抜粋・編集しています)

成長戦略とキャッシュレス決済比率のKPI

日本政府が成長戦略に、キャッシュレス化の推進を掲げたのは2014年6月の「日本再興戦略改訂2014」からである。この時は、主に訪日外国人旅行者にとって便利な決済環境を整え、インバウンド消費を確実に取り込むことに主眼が置かれていたが、翌年の「日本再興戦略改訂2015」から、カード決済情報をビッグデータとして利活用し、消費喚起を図ることが目的に加わり、政府がSociety5.0の実現を標榜するようになると、次第にデータの利活用に軸足が移り始めた。

そして、2017年6月の「未来投資戦略2017」で、「キャッシュレス決済比率を10年後(2027年)までに約4割に倍増させる」というKPI(重要業績評価指標)が初めて打ち出される。

このKPIは2018年6月の「未来投資戦略2018」でも踏襲される。経済産業省が同年4月に独自に取りまとめた「キャッシュレス・ビジョン」では2025年に40%、将来的に80%というより「野心的な目標」(経済産業省)が掲げられていたが、この時点では現在も2027年に40%のままとされた。

この目標を達成させるための方策を検討する組織として、経済産業省は2018年7月、「キャッシュレス推進協議会」を発足させる。決済事業者(決済代行業、電子決済代行業など)だけでなく、キャッシュレス化が期待される医療機関や自動販売機などの業界団体、銀行、加盟店、地方自治体などが参加し、キャッシュレス化を推進するための課題ごとにPTを組成し、解決策を検討する体制を整備した。

2019年度の成長戦略におけるキャッシュレス施策

(1)キャッシュレス・消費者還元事業

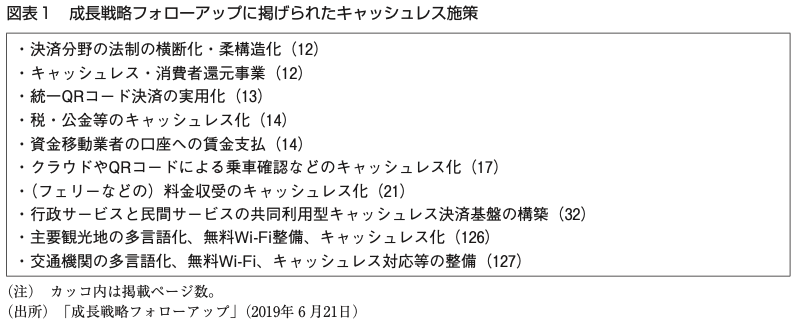

2019年6月には、2019年度版の成長戦略が策定されたが、この時、40%の目標達成時期が2025年6月と、2年前倒しされた。また、キャッシュレス化に関する新しい施策が数多く盛り込まれている。図表1は「成長戦略フォローアップ」に掲げられた施策である。

最大の目玉は、2019年10月実施の「キャッシュレス・消費者還元事業」(図表2)であろう。

消費増税による駆込み需要やその反動落ちが生じないよう、需要の平準化を目的に予算化されたもので、中小・小規模事業者の小売店等でキャッシュレス決済を行った場合は、購入金額の5%ないし2%に相当するポイント等を消費者に還元する(決済事業者を通じて国が負担)。また、中小・小規模事業者のキャッシュレス環境を整えるために、端末設置のための補助金を交付する(決済事業者を通じて国が3分の2、決済事業者が3分の1を負担する)。この事業に参加する決済事業者(アクワイアリング(加盟店業務)を行うB型決済事業者)は事業の期間中は、加盟店手数料を3.25%以下に引き下げなければならない。

その予算規模は、2020年3月までの6カ月間で2,798億円にのぼる(図表3)。このうち、消費者還元に使われるのは1,786億円。5%の還元なので、逆算すると、3兆5,720億円のキャッシュレス決済が行われる計算になる。加盟店手数料を上限の3.25%とすると1,160億円の手数料収入が決済事業者にもたらされる計算だ。事業は9カ月行われるので、2020年度分の事業も含めれば、この約1.5倍の予算と経済効果が見込まれる。

もっとも、フランチャイズチェーンの場合は、中小・小規模企業者に該当しても2%還元になるため、当事業において5%還元と2%還元の比率がどうなるかによって、予算内で還元可能なキャッシュレス決済の額は異なる。仮に半々の割合だとすると、当事業の対象消費額は5兆1,028億円となる。

もっとも、この消費額のすべてが、現金からのシフトであるとは限らない。従来、クレジットカードや電子マネーで決済されていた消費が還元の対象になっただけで、キャッシュレスの市場規模を押し上げる効果のないものも含まれるだろう。では、押上効果のある純粋に新規のキャッシュレス決済がどれくらいを占めるかについては、決済事業者も読み切れていない。

クレジットカード会社は、中小・小規模事業者の店舗は品揃えが乏しく、消費者のニーズを満たせないでいる現状を考えると、還元事業が行われるからといって、中小・小規模事業者で高額商品の売上げが伸びる可能性は少ないと予測する。還元事業の主戦場になるのは、個人経営の飲食店、あるいは外食産業やコンビニエンスストアなどのフランチャイズチェーンなど、客単価の低い店ではないかとみるわけだが、そうであれば親和性の高い決済手段は電子マネーやQRコード決済であり、還元事業がクレジットカードにもたらす恩恵は少ない。会社によって温度差はあるが、キャッシュレス市場の主役であるクレジットカードの事業者は、参加表明はしたものの、消極的な姿勢が目立つ。

逆に、QRコード決済事業者などは、加盟店網を拡大し、利用者を拡大する好機ととらえ、政府補助金の対象となる5%、2%還元に、自社独自の還元を上乗せするなどの特別キャンペーンを展開している。

(2)決済法制の横断化・柔軟化

成長戦略には、決済分野の法制の横断化・柔構造化が掲げられている。これについては、金融庁が金融審議会の金融制度スタディ・グループで検 討を行い、2019年6月に報告書を取りまとめており、ある程度の方向性が示されている。

それによると、銀行以外の事業者が行う送金サービスである資金移動業は、現在1件当りの送金額が100万円以下とされているが、100万円超の送金も行えるようにする。また、数万円程度の少額の送金を行う事業者の規制を緩和する余地も検討する。このため、資金移動業を①100万円超の送金可能な高額送金事業者、②100万円以下の送金を行う通常の送金事業者、③数万円程度の少額送金事業者、の3つのカテゴリーに分け、リスクに応じて規制に強弱をつける。高額送金事業者の場合は事業者の破綻時の利用者保護、システミックリスクの軽減といった観点から、高額の資金が長期間にわたり滞留しないように制限を設けるほか、マネー・ローンダリング対策についてもより厳格な態勢整備を求めることにする。

逆に、少額送金業者については、資産保全義務を現行の未達債務額の全額から2分の1に緩和する。

加えて、電子マネー等の前払式支払手段については、第三者発行型でIC型やサーバー型の場合は、残高が譲渡できる、あるいは番号等を第三者に伝えれば第三者が支払手段として使えることから、送金に類似した性質をもつとされ、資産保全義務を送金サービスと同等にする可能性が示唆された。ただし、小口送金業者については資産保全義務が2分の1に緩和される可能性があるので、小口の前払式支払手段については、IC型やサーバー型であっても資産保全義務は現行の2分の1のままとするものの、犯罪収益移転防止法の本人確認義務が課せられる可能性がある。

(3)割賦・規制の緩和

こうした規制緩和は、経済産業省でも検討されている。産業構造審議会の割賦販売小委員会が6月に、割賦販売法の見直しを提言する中間整理を取りまとめたが、それによると過剰与信の防止を目的とする与信審査に関する規制を性能規定化するとともに、リスクベース・アプローチの考え方を導入する。現在は年収や生活維持費、クレジット債務額等をもとに、支払可能見込額を調査することが義務づけられているが、これを性能規定化し、延滞率等の指標が一定水準を保っていることを行政等がチェックすることを前提に、支払可能見込額調査にかわる与信審査手法を認める。支払可能見込額調査では指定信用情報機関の信用情報の使用が義務づけられているが、代替手段が認められる場合は、使用義務を課さない。また、リスクベース・アプローチの考え方に基づき、少額・低リスクの後払いについては、信用情報の登録義務も適用除外とする。

(4)規制緩和の効果

これらの審議会の結論をふまえ、金融庁は資金決済法、経済産業省は割賦販売法の改正案を、2020年の通常国会に提出することが成長戦略に盛り込まれた。金融審議会の報告にしても割賦販売小委員会の中間整理にしても、基本的な方向性は示したが、両論併記のかたちで異論があることにも言及しており、今後の検討によって異なる結論が導かれる可能性もあるが、以下のような効果が期待できる。

100万円超の送金が認められれば、銀行以外の事業者のビジネスチャンスが広がるし、少額送金業者の資産保全義務が緩和されれば、事業のコスト構造が改善するメリットがある。半面、ネット上の決済で使用されるサーバー管理型のプリペイドカード(汎用性のある第三者発行型)は、使用限度額を下げるなどの措置をとれば保全義務が緩和され、事業コストが改善される可能性はあるが、本人確認義務が課されると利便性が低下し顧客が離反したり、コストが増加したりするおそれがある。

割賦販売法の見直しは、ECサイト等で普及しつつある「後払いサービス」の後押しとなるだろう。現在は、割賦販売法の規制を回避するため、購入から支払まで2カ月を超えないように商品性に制約を課しているが、ECサイト等での購入履歴等を与信審査に用いる手法が認められれば、支払可能見込額調査を行わないでもより長期の分割払いが可能になる。信用情報の使用義務が解除されれば、24時間対応が可能になる。ただし、信用情報の使用・登録義務緩和には慎重論も多く、クレジット業界も反対している。どのような制度になるかは流動的だが、成長戦略に明記された以上、なんらかの規制緩和が行われると考えてよいだろう。

(5)資金移動業口座への賃金の支払

成長戦略でもう1つ注目されるのは、資金移動業者の口座への賃金支払の解禁である。労働基準法24条は賃金の支払についての5原則を定めており、賃金は通貨で労働者に直接支払うことなどを義務づけている。だが、同法の施行規則7条の2の規定により、労働者の同意を得れば労働者の指定する銀行等の預貯金や証券会社の口座に振り込むこともできるようになっている。このほか、小切手による支払なども認められているが、資金移動業の口座への支払も、例外として認めようというわけである。

成長戦略フォローアップは、「資金移動業者の口座への賃金の支払を可能とすることについて、労使団体と協議の上、2019年度、できるだけ早期に制度化を図る」とする。

これが実現すれば、たとえばNTTドコモの「ドコモ口座」、ソフトバンクの「ソフトバンクカード」、「LINE Pay」など、前払式支払手段発行業者と資金移動業の両方の登録を行っている決済・送金サービスの利便性が大きく向上する。現在は、残高が少なくなると、コンビニでの収納代行、銀行預金口座からの振替などを利用して、口座に入金する必要があるが、いわゆる給振の受け皿になることができれば、つど入金しなければならない煩わしさが解消される。

もっとも、銀行以外の決済・送金サービスの利便性がさらに高まらなければ、資金移動業口座に賃金の全額・一部を振り込むという人はさほど多くはならないだろう。公共料金等の支払をすでに銀行口座振替で行っている場合は、銀行預金口座と資金移動業口座の両方の口座を給振口座として指定する必要があり、資金移動業口座の残高が足りなくなるたびに銀行預金口座から入金する手間は、頻度は少なくなるかもしれないが、なくならないだろう。

資金移動業口座への賃金の支払が支持されるようになるには、たとえば収益力が低下している銀行が口座維持手数料を徴収するようになり、個人に預金離れが生じるといった大きな変化が必要かもしれない。

ただし、仮に、銀行が口座維持手数料を徴収したとしても、資金移動業者が決済・送金サービスを低コストで運用できるかという課題も残る。というのも、成長戦略フォローアップは、資金移動業口座への支払を認めるにしても、「資金移動業者が破綻した場合に十分な額が早期に労働者に支払われる保険等の制度の設計が具体化されることを前提に」するという条件を付している。「マネーロンダリング等についてリスクに応じたモニタリングを行う」必要性も指摘する。預金保険制度のようなセーフティネットを整備するためのコストを資金移動業が拠出しなければならない、あるいは資金移動業の口座に滞留している資金の残高に相当する額を供託等によって保全しなければならないとなれば、資金移動業のビジネスモデルが成り立たなくなるおそれもある。

このほか、成長戦略ではタクシーの相乗りが解禁されるが、そのためにアプリでタクシーと乗客をマッチングし、乗車代金の決済はキャッシュレスで行う仕組みを導入することがうたわれているなど、地域の暮らしの足の確保(モビリティ)や観光の活性化といった文脈でもキャッシュレス化がうたわれている。

QRコード決済の成長可能性

キャッシュレス化といえば、QRコード決済に注目が集まっている。三大通信キャリアのNTTドコモ(d払い)、KDDI(au PAY)、ソフトバンク(ヤフーとの合弁によるPayPay)、SNS大手のLINE(LINE Pay)、フリマアプリのメルカリ(メルペイ)、二大ECサイトの楽天(楽天ペイ(アプリ決済)、Amazon(Amazon Pay)など、デジタル社会が進展するなかで急成長を遂げてきた企業が続々と参入。一方、既存戦力である銀行も有力地銀がGMOペイメントゲートウェイと連携し銀行Pay(OKIPay(琉球銀行)、はまPay(横浜銀行)、ゆうちょPay(ゆうちょ銀行)、YOKA!Pay(福岡銀行))を展開、さらにJ-Debitを運営する日本電子決済推進機構がオールバンク体制で推進するBank Pay(2019年秋開始)など、新旧入り乱れて競争を展開している。もともとOrigami(Origami Pay)のようなFinTech企業が市場を開拓しつつあったが、大手企業や銀行の参入によって一気に普及し始めた。

それぞれのQRコード決済がどれほどの事業規模になっているかは、各社から詳細な実績が公表されていないのでわからないが、たとえば2018年10月5日にサービスインしたPayPayは、2019年10月1日時点で累計登録者数が1,500万人を突破したという。d払いは2018年4月25日にアプリの提供を開始し、2019年7月14日に700万ダウンロードを突破。メルペイは2019年2月にサービスの提供を開始したが、9月時点で利用者数が400万人を突破したという。利用者基盤の拡大スピードという点では、やはりPayPayが群を抜いているようにみえるが、いずれの会社も本業において数千万人に及ぶ顧客基盤をもっているだけに、決済サービスにおいても順調にユーザーを拡大できているようだ。

ただし、QRコード決済が今後も成長を続けられるかというと、懐疑的な見方が多い。第一の理由は、ユーザーインターフェースが洗練されていないという点。まず、決済のたびにアプリを起動する必要があるため、面倒くさいと感じている人がいる。また、顧客がQRコードを提示する方式と加盟店がQRコードを提示する方式の2種類があり、加盟店によって方式が異なるため、利用者にわかりにくい。

前述のように、口座の残高管理や入金という煩わしさもある。電子マネーにも入金の手間があるが、電子マネーのUIはアプリを立ち上げる必要もなく、端末にカード等をかざすだけであり、QRコード決済は非接触決済の利便性にはかなわないという見方が根強い。クレジットカードでも 非接触ICチップの搭載が進んでおり、コンタクトレス決済(NFC決済、非接触EMVなどともいう)がいずれ非接触決済が主流になる可能性が高い。

また、利用者に対してはポイント付与やキャッシュバックを行い、加盟店に対しては決済手数料を一定期間無料化することで利用者と加盟店の基盤を拡大しようとしている事業者が多いが、こうした利用促進策がかえって事業の持続可能性を損なわせる可能性も指摘されている。というのも、決済事業の収入がない状態で利用者に対するインセンティブをばらまいているわけで、資本を使い果たせば、後が続かないというのが実情だろう

しかも、QRコード決済は、口座に入金するためにクレジットカード決済、銀行口座振替、コンビニ収納代行にかかる手数料を既存の事業者に支払っている。加えて、クレジットカードの情報処理センターや金融機関と収納企業の間で口座振替を仲介する集金代行会社に支払う手数料も負う。既存事業者の決済インフラを利用する対価を払いつつ、加盟店に対しては手数料の無料化、利用者に対してはキャッシュバック等を行っているわけだ。

競争の結果、残存者利益が享受できればよいが、そこまで至るには淘汰の過程を乗り越えなければならない。

QRコード決済事業者は決済から得られるデータの利活用でマネタイズが可能だというが、決済で得られる情報は利用者、加盟店、金額の3つの情報だけで、クレジットカード会社など既存の決済事業者と変わらない。クレジットカード会社は商品情報が含まれない決済データでは、利活用に限界があると感じているが、QRコード決済事業者も同じ道をたどる可能性がある。

2027年までの市場規模の予測

最後に、キャッシュレス市場の市場規模が今後どのように推移するかを、簡単にシミュレーションしてみた結果を図表4に示す。日本銀行が2019年4月から、「決済動向」にデビットカードの統計を掲載するようになったことから、クレジットカード、電子マネー、デビットカードの月次の取扱高が把握できるようになった(ただし、2017年度以前は年度ベースの取扱高しか集計されていない)。

過去4年間の年平均成長率が今後も維持されると仮定した簡単な試算ではあるが、2027年にキャッシュレス市場は162兆円に達し、民間最終消費支出の51.4%に達する。とはいえ、発行銀行が拡大しているデビットカードは高い成長率を維持できたとしても、電子マネーには伸び悩み傾向が出始めたとの指摘もある。クレジットカードについては、三菱UFJフィナンシャル・グループが2025年度まで年平均7%の成長を続けると試算しているように、過去4年間ほどの成長率は見込めないかもしれない。

2019年10月のキャッシュレス・消費者還元事業で、消費者・加盟店がキャッシュレスの効用をどう評価するかが、今後の成長力を左右することになるだろう。