外部から資金を調達する方法は、借り入れと増資の2種類に大別できる。第三者割当増資は、資本金を増やす増資に該当する資金調達方法だ。今回の記事では、第三者割当増資の概要やメリット・デメリット、手続きなどについて詳しく解説する。

目次

第三者割当増資とは?

最初に第三者割当増資に関して最低限知っておくべき項目について解説する。

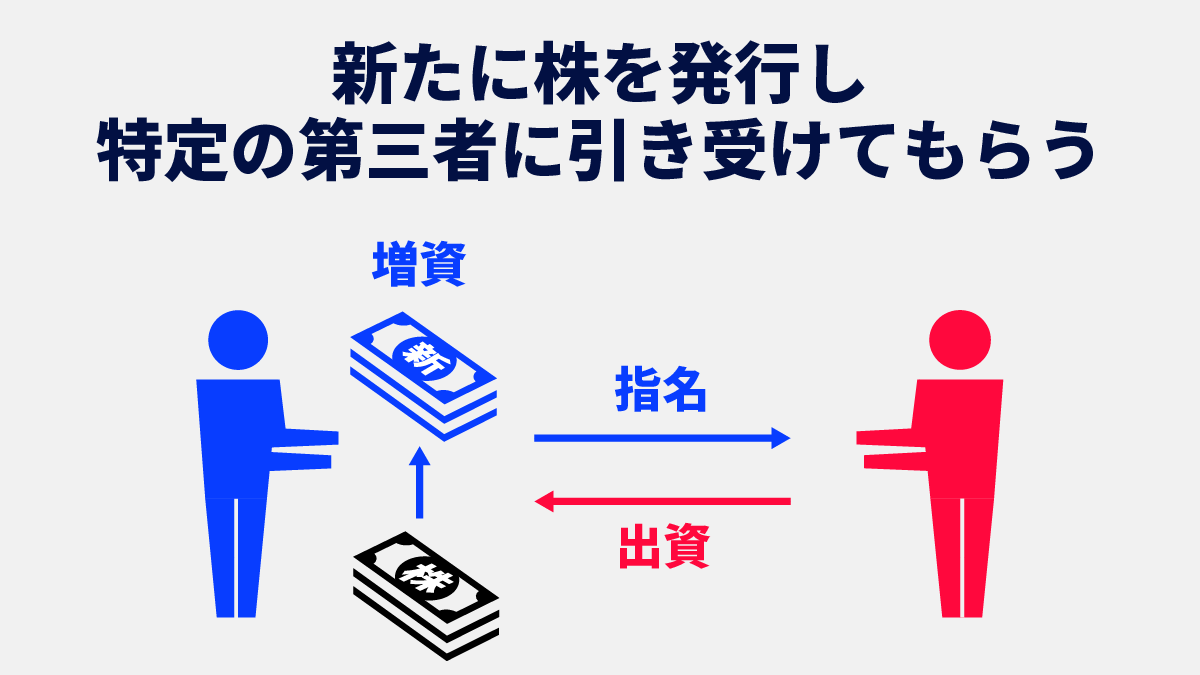

第三者割当増資の概要

第三者割当増資とは、新たに発行した株式を特定の第三者(法人や個人)に引き受けてもらうことで資金を調達する方法だ。新株を引き受ける側の企業や個人は、引き受ける株式数や株価に応じて出資する。

第三者割当増資の対象は、自社や取引先の役員、銀行、ベンチャーキャピタルなど、関わりの深い相手が大半だ。

第三者割当増資の目的

第三者割当増資の目的は主に3つだ。

目的1.資金調達

良好な関係を持つ第三者に新株を引き受けてもらうことで事業に必要な資金を増やせる。

目的2.他社との関係性強化

原則保有する株式の割合が多いほど、株式会社に対する権限(議決権)が強くなる。つまり、第三者割当増資により新株を付与することで相手企業に一定の議決権を与えられるわけだ。

相手企業に自社の議決権の一部を持ってもらい、経営に参画してもらうケースは少なくない。このように、新株の付与によって相手企業と関係性を強化することも第三者割当増資の目的といえる。

目的3.M&Aの実施

議決権株式の保有数が過半数を超えると役員の選任・解任などを普通決議により独断で行える。また、3分の2以上であれば定款の変更や解散といった重要事項も独断で行える。

つまり、第三者割当増資により、過半数または3分の2以上の発行済株式を相手企業が保有する形にすれば、実質的に経営権を譲渡できる。マイナーであるが、この方法でM&Aを実施するケースも散見される。

公募増資や株式譲渡との違い

第三者割当増資と類似する手法である公募増資と株式譲渡の違いを簡単に確認しておく。

まず、資金調達における第三者割当増資と公募増資の違いは、株式の引受先にある。特定の企業や個人に新株を引き受けてもらう第三者割当増資とは違い、公募増資では不特定多数の投資家に新株を引き受けてもらう。

M&Aの手法としての第三者割当増資と株式譲渡の違いは、株式の取得割合と譲渡する株式の種類だ。株式譲渡は発行済株式を原則すべて相手企業に渡す形で経営権を移転する。

一方で第三者割当増資は、新株を相手企業に引き受けてもらうため、既存株式は自社経営陣やほかの株主が引き続き保有する。

したがって、完全に経営権を移転する場合は株式譲渡、会社経営に引き続き携わる場合は第三者割当増資が適している。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

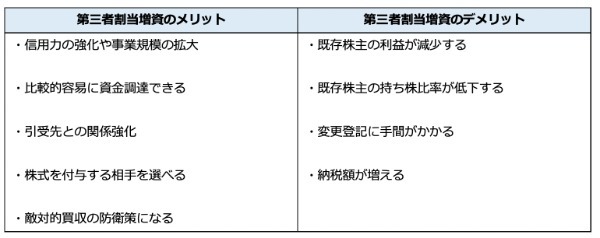

第三者割当増資のメリット

第三者割当増資を実施するメリットは下記の5つである。

メリット1.信用力の強化や事業規模の拡大

第三者割当増資により資本金を増やせば、今まで以上に事業資金を投入でき、事業規模を拡大することが可能だ。

また、資本金は会社の信用力の指標でもある。取引先や金融機関にとって、資本金が多い企業は財務基盤が安定し、突然倒産するリスクが小さいように見えるだろう。

そのため、第三者割当増資により資本金を増やせば信用力が高まり、取引や資金調達を有利に進められる。

メリット2.比較的容易に資金調達できる

公募増資などの調達手段と比べると、第三者割当増資に必要な手続きは少ない。そのため、第三者割当増資を実施すれば比較的短期間で事業資金を調達できる。スピード感が求められる新規事業などの資金調達で重宝するだろう。

メリット3.引受先との関係強化

第三者割当増資は引受先との関係強化にもつながる。相手側は新株を引き受けることで定期的に配当金を受け取ったり、会社売却時に持ち株数に応じて譲渡所得を受け取ったりできるからだ。

しかし、配当金や譲渡所得を受け取るには株式会社の事業拡大が不可欠である。そこで第三者割当増資を引き受けた側は、事業拡大のために情報提供するなどして、できる限りの協力するようになるわけだ。

メリット4.株式を付与する相手を選べる

公募増資では株式の引受先を選べないため、経営に批判的な株主や将来的に敵対する株主に新株を付与することはリスクになりかねない。

一方、第三者割当増資では自社に友好的な相手を指定できるため、安心して出資を受けられる。

メリット5.敵対的買収の防衛策になる

マイナーなケースではあるが、第三者割当増資を敵対的買収の防衛策として活用できる。敵対的買収とは、経営陣の意向を無視して行われる買収で、成功すると経営陣は会社から締め出される。

厄介だが、第三者割当増資の仕組みを応用すれば対処可能だ。敵対的買収のタイミングに友好的な株主に第三者割当増資を行うことで、買収側の持ち株比率を強制的に下げて買収を阻止できる。

第三者割当増資のデメリット

経営者にとってメリットの多い第三者割当増資だが、4つのデメリットに注意したい。

デメリット1.既存株主の利益が減少する

希薄化とは、発行済株式数が増加することで1株あたりの価値(純利益÷発行済株式数)が下がる現象だ。第三者割当増資により引受先以外における既存株主の利益が減少する恐れがある。

希薄化を恐れた既存株主が株式を手放し、株価に悪影響が生じる場合もあるので注意したい。

デメリット2.既存株主の持ち株比率が低下する

第三者割当増資により引受先以外における既存株主の持ち株比率が低下する。持ち株比率(議決権比率)は会社に対する権限の強さを表す。

そのため、第三者割当増資により経営陣の持ち株比率が低下し、会社の意思決定が滞る事態も起こり得る。

デメリット3.変更登記に手間がかかる

第三者割当増資によって財務諸表に記載される資本金の額が増加する。資本金が増減した場合、会社法第915条の規定に従って必ず変更登記をしなければならない。

変更登記に必要な書類を作成し、法務局に申請する手間が生じるため、事業運営で忙しい経営者にとってはデメリットに感じられるだろう。

デメリット4.納税額が増える

中小企業が第三者割当増資を実施する際は、資本金の増加により納税額も増えるリスクがある。例えば、第三者割当増資により資本金が1,000万円を超えた場合、消費税の納税が必要だ。

また、資本金が1億円を超えると法人税の軽減税率が適用されなくなる点にも注意したい。第三者割当増資の実施にあたっては、1,000万円と1億円を超えない形で増資するとよい。

第三者割当増資の実施はどう判断する?メリット・デメリットの比較

第三者割当増資の実施は、上記のメリット・デメリットを細かく比較した上で検討する必要がある。

デメリットの中でも特に注意しておきたいものが、既存株主への影響だ。既存株主から合意を得られない状態で強行すると、大きな反発を食らってしまう恐れがある。

また、消費税の納税義務が課されると、売上の10%を納税しなくてはならない。利益の規模が大きくない中小企業にとって、このコストが毎年発生する点は深刻な痛手だろう。

ただし、これらのデメリットについては、既存株主への説明会を開いたり、売上を増やしたりする方法で解決できる可能性がある。このような解決策に取り組める場合は、第三者割当増資を実施しても大きな問題は生じにくい。

第三者割当増資の手続き

第三者割当増資は、下記の順番で手続きを進めていく。

手順1.募集事項の決定と通知

まず、第三者割当増資の募集事項を決定する。具体的な内容は主に下記の項目だ。

・発行する株式数

・払い込みの金額および金額の算定方法

・払い込みの期日もしくは期間

・現物出資で出資される財産の内容およびその金額(金銭以外で出資を受ける場合のみ)

・増加する資本金および資本準備金の事項

募集事項を決定したら第三者割当増資の引受先にその旨を通知する手続きに進む。なお、通知に際しては、会社法第203条1項の規定にもとづいて下記の内容を含めなくてはならない。

・株式会社の商号(会社名)

・募集事項

・金銭の払込みをすべき場合は、払込みの取扱い場所

・上記3つの項目以外の法務省令で定める事項

手順2.新株募集の申し込み

次に、第三者割当増資を引き受ける側が新株募集に申し込む。なお、申し込みでは、「申し込みをする者の氏名または名称および住所」、「引き受けする募集株式の数」を記載した書面を株式会社に提出する。

手順3.割当増資の決議

申し込み完了後、第三者割当増資を実施する企業が割当増資の決議を行う。取締役会または株主総会の特別決議では、株式を割り当てる相手と割り当てる株式の数を決定する。

手順4.出資金の払い込みと株式の発行

決議後に株式の引受人が出資金を払い込む。また、第三者割当増資を行う企業は、相手側に株式を発行・交付しなくてはならない。

手順5.登記変更手続きの実施

登記変更手続きを済ませることで第三者割当増資の手続きは完了となる。なお、登記変更の期限は、効力発生日から2週間以内である。

第三者割当増資によって株価はどうなる?

上場企業が第三者割当増資を実施すると、基本的に株価は変動する。ただし、上昇・下落のどちらに傾くかは状況次第であり、主に自社や相手企業、市場動向などの要素で変わってくる。

ここからは「株価下落」と「株価上昇」に分けて、それぞれの仕組みや要因、具体例などを紹介しよう。

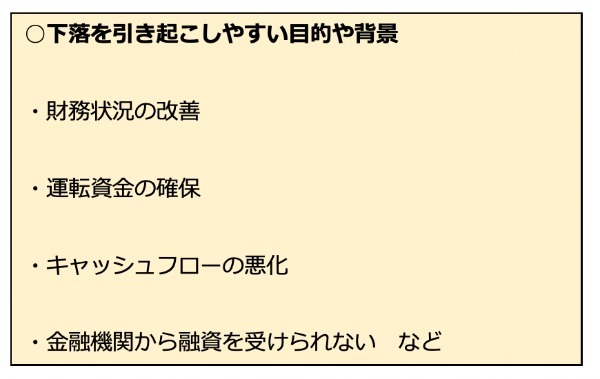

ケース1.株価下落

増資に対して市場がマイナス評価を下すと、その影響で株価は下落していく。具体的にどのようなケースが該当するのか、下落を引き起こす仕組みとともに解説していこう。

・【例1】株式の希薄化を招くとき

第三者割当増資によって1株あたりの価値が大きく下がると、既存株主は売却することを考える。同時に株式の購入希望者も減るため、需要と供給の関係から株価は下落していく。

なお、増資を行う上で株式の希薄化は避けられないものだが、価値が低下してもマーケット平均を上回っている場合は、既存株主が株式を手放さないこともある。

・【例2】ネガティブな目的や背景があるとき

第三者割当増資の目的や背景がネガティブである場合、既存株主は倒産や減配などを意識する。具体例としては、以下のような目的・背景が挙げられるだろう。

倒産などを意識した既存株主は、投資資金を回収するために急いで売却をするようになる。状況次第では一斉に売却が始まるため、短期間で株価が暴落することも考えられる。

ケース2.株価上昇

一方で、第三者割当増資が市場からプラス評価を受けると、株価上昇を引き起こすこともある。実際の例を見ながら、株価が上昇する仕組みや要因をチェックしていこう。

・【例1】会社の成長を目的にしているとき

会社の成長を目的として第三者割当増資を行うと、その企業の株価は上昇することが多い。将来の増配や企業価値の向上を期待して、株式を買い求める投資家が増えるためだ。

具体例としては、事業の立ち上げや規模拡大を目指しているケース、業績回復が見込まれるケースなどが挙げられるだろう。

・【例2】引受先とのシナジーが発揮されるとき

シナジーとは、複数の企業や団体、組織などがお互いに作用し、事業などに良い影響をもたらす現象(相乗効果)だ。引受先の選び方次第では、第三者割当増資によってシナジーが発生することがある。

シナジーが発揮されると、販路拡大やコスト削減によって売上が数倍に伸びるケースもあるため、多くの投資家から注目されやすい。つまり、株式を買い求める投資家が増えるので、それに伴って株価も上昇していく。

・【例3】増資によってマイナス材料が解決するとき

財務改善などを目的にしていても、増資によってマイナス材料が解決するケースでは、株価は上昇していく可能性が高い。例えば、調達した資金によって上場廃止を防いだ場合は、安心感から株式を買い求める投資家が増える。

ただし、増資の意味合いがどのように受け止められるかは、実際に増資をしてみないと分からないだろう。確実にマイナス材料が解決する場合であっても、投資家がネガティブに受け止めれば株価は下落していく。

第三者割当増資で注意すべき有利発行

第三者割当増資の実施にあたって、会社法に規定された有利発行に注意する必要がある。ここでは有利発行の概要や有利発行で第三者割当増資を行う場合の手続きを解説する。

有利発行とは

有利発行とは、時価よりも安い価格で第三者割当増資を行うことだ。一般的には、時価よりも10~15%以上安い価格だと有利発行と見なされる。

有利発行による第三者割当増資で必要な手続き

有利発行で第三者割当増資が行われると、株式の希薄化によってほかの株主に大きな損失を与える恐れがあるので注意したい。

そこで会社法第199条3項では、有利発行による第三者割当増資を行う企業の取締役は、株主総会で有利発行が必要である理由を説明しなければならないとしている。

また、公開会社は取締役決議により第三者割当増資を行えるが、有利発行の場合は会社法第201条1項の規定にもとづき特別決議が必要だ。

参考:

会社法第199条3項 e-Gov

会社法第201条1項 e-Gov

有利発行以外に注意しておきたい4つのポイント

第三者割当増資には、有利発行以外にも注意しておきたいポイントがある。既存株主や市場への影響を意識しながら、以下の注意点を踏まえて今後の計画を立てていこう。

積極的な情報開示が必要になる

第三者割当増資を行うにあたって、既存株主の権利保護は優先的に考えたいポイントだ。ほとんどのケースで株式の希薄化が生じてしまうため、実施前には積極的な情報開示を心がけなくてはならない。

例えば、増資の目的や資金の使い道、割当先などを開示するだけでも、既存株主からの印象は変わってくる。また、自社が目指すべき姿を共有するような方法でも、ある程度の信頼関係は築けるだろう。

このような情報開示を疎かにすると、少数株主を排除することにつながってしまう。その結果、多くの一般投資家から見放される恐れがあるため、既存株主に不利益になるような第三者割当増資は可能な限り避けたい。

発行できる株式の確認が必須

既存株主から了承を得たとしても、第三者割当増資は必ず実施できるものではない。企業が発行できる新株には上限があるためだ。

企業が増資のために発行できる株式数は、以下の式によって計算できる。

発行できる株式数=発行可能株式数ー発行済株式数

上記のうち「発行可能株式数」は、株式会社を設立する際に決めるものである。途中で変更することも可能だが、その際には株主総会の特別決議を経て、定款にも変更を加えなければならない。

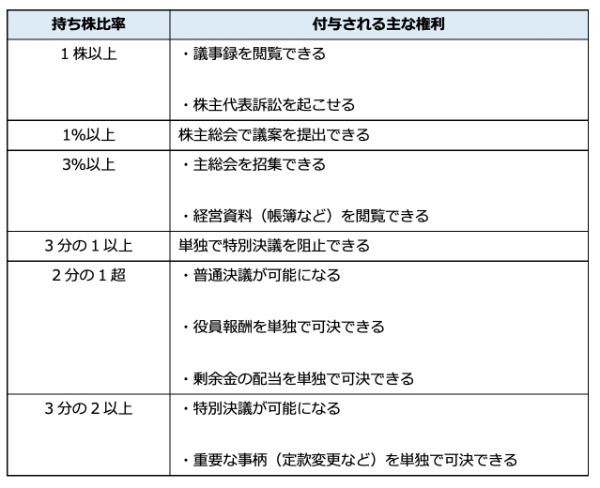

株主構成が変わると経営面にも影響が出る

第三者割当増資によって株主構成が変わると、経営面にも影響が生じてくる。具体的にどのような変化が現れるのか、持ち株比率に応じた株主の権利を確認していこう。

特に持ち株比率が3分の1以上になった株主は、経営の深いところまで口出しができるようになる。信用できる人物であれば問題ないが、場合によっては会社を乗っ取られてしまう可能性があるため、第三者割当増資における引受先は慎重に選ぶことが重要だ。

変更登記の期限を過ぎるとペナルティが発生する

前述の通り、第三者割当増資における変更登記の申請期限は、払込日の翌日から2週間以内と定められている。この期限を過ぎても手続き自体は可能だが、取締役に制裁金(過料)が科される恐れがあるため注意しておきたい。

ちなみに、期限を過ぎても変更登記を怠った場合は、休眠会社として強制的に解散させられるリスクがある。したがって、第三者割当増資を実施する前には、変更登記も含めて全体のスケジュールをきちんと立てておこう。

第三者割当増資における株価の決め方

第三者割当増資における株価の決め方は、大きくマーケットアプローチ、インカムアプローチ、コストアプローチの3種類に大別される。それぞれのメリットやデメリット、具体的な計算方法を紹介しよう。

方法1.マーケットアプローチ(市場株価法・マルチプル法)

マーケットアプローチとは、株式市場や類似企業などとの比較により株価を決める方法である。

具体的には、過去1ヵ月から半年間の市場株価をもとにした平均株価を用いる市場株価法や、類似企業の株価指標(EBITDAやPERなど)を用いて株価を算定するマルチプル法が一般的だ。

市場や類似企業を基準に用いるため、客観性が高い評価方法である。一方、企業が上場していないケースや、類似事業を展開する企業が存在しないケースでは株価の算定が難しい。

方法2.インカムアプローチ(DCF法)

インカムアプローチとは、今後の収益性を基準に株価を決める方法である。インカムアプローチでは、今後得られるキャッシュフロー(CF)から、リスクに応じた割引率を引いて株価を算定するDCF法が用いられることが多い。

将来的な収益性を考慮するため、今後成長が見込める企業の株価を求めるのに適している。しかし、収益性は事業計画をもとに推測するため、楽観的観測や恣意に株価が左右されるリスクがある。

方法3.コストアプローチ(純資産価額法)

コストアプローチとは、財務諸表に記載された資産や負債を基準に株価を求める方法である。具体的には、貸借対照表に書かれた純資産をそのまま用いる簿価純資産価額法や、資産と負債を時価に直してから株価を算定する時価純資産価額法などがある。

純資産を発行済株式総数で割ることで簡単に株価を算定できる点がコストアプローチの特筆すべきメリットだ。一方、今後の収益性は一切考慮しないため、ポテンシャルの高い企業が関与する第三者割当増資には適していない。

第三者割当増資の会計処理

第三者割当増資の実施後には、買い手・売り手のいずれも仕訳を行う必要がある。会計処理で悩まされるケースも多いため、ここからは仕訳のポイントや注意点を解説しよう。

買い手の会計処理

第三者割当増資の引受人は、現金を支払って株式を取得する形になる。つまり、取引の実態はM&Aと同様であるため、会計処理についても通常の株式譲渡と大きくは変わらない。

実際の仕訳では、勘定科目として「子会社株式」「関係会社株式」「投資有価証券」のいずれかを使用する。売り手との関係によって勘定科目が変わるため、その点に注意しながら会計処理を進めていこう。

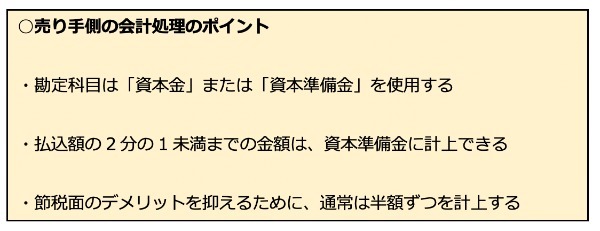

売り手の会計処理

株式譲渡によるM&Aとは違い、第三者割当増資では売り手企業が自身で会計処理を行う必要がある。仕訳については通常の増資と同様だが、以下の点を意識しながら作業を進めたい。

資本金の増加は社会的信用のアップにつながるが、消費税の負担が増えたり、会計監査人の設置が必要になったりなどのデメリットが生じる。また、小会社の特例が適用されなくなると、事務負担の増大によって人材不足に陥るリスクもあるだろう。

したがって、基本的には資本金を極力増やさないように、限度額まで「資本準備金」に計上することが望ましい。

株主は会計処理が不要

株主は第三者割当増資の当事者ではないため、買い手側・売り手側のいずれの株主にも会計処理の義務は生じない。ただし、持ち株比率の変化によって2社の関係性が変わった場合は、子会社株式から関係会社株式のように勘定科目を変更する作業が必要になる。

近年の第三者割当増資の傾向は?事例つきで紹介

第三者割当増資は貴重な資金調達手段だが、近年ではそれ以外の実施目的も増えている。具体例としては、上場企業同士が資本提携を結んだり、中小企業を子会社化したりするための増資が挙げられるだろう。

特に子会社化を目的にしたケースは多く見受けられ、最近では「M&Aの一種」としても認識されるようになった。では、実際にはどういった形で実施されているのか、ここからは第三者割当増資の事例を紹介しよう。

【事例1】競争力強化やシナジーを狙った子会社化/大塚家具・ヤマダ電機

大手家具メーカーの『大塚家具』は、2019年12月に『ヤマダ電機』に対して第三者割当増資を実施した。この増資は新株予約権を発行する形で行われており、最終的にヤマダ電機は大塚家具を子会社化している。

本件が実施された目的は、資本提携による競争力強化やシナジーの発揮だ。大塚家具のインテリア分野と、ヤマダ電機の家電分野が組み合わされば、住空間のトータルコーディネートが可能になる。

つまり、事業領域や販路拡大につながる増資なので、両社はさらに成長していく可能性があるだろう。

【事例2】事業領域の拡大を目指した増資/オープンクラウド・マイナビ

ビジネス用アプリなどを手がける『オープンクラウド』は、2020年5月に『マイナビ』及び『みずほ成長支援第3号投資事業有限責任組合』に対する第三者割当増資を発表した。この増資も事業領域の拡大を目的にしたものであり、オープンクラウドとマイナビは資本業務提携を締結している。

電子雇用契約などのサービスを扱うオープンクラウドにとって、人材紹介業を手がけるマイナビとの提携は販路拡大につながる。また、事業領域の相性が良い事例なので、将来的に大きなシナジーを生み出すことも考えられる。

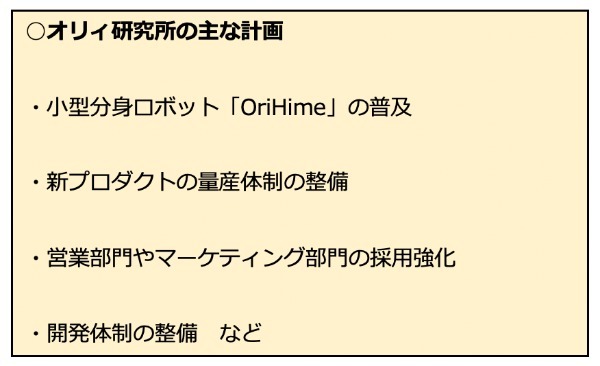

【事例3】資金調達と成長を同時に実現/オリィ研究所・日本電信電話・川田テクノロジーズ

遠隔型の小型分身ロボットを開発する『オリィ研究所』は、2020年10月に『日本電信電話(NTT)』と『川田テクノロジーズ』に対して第三者割当増資を実施した。この増資により、オリィ研究所は約5億円の資金を調達している。

また、本件も3社間のシナジー効果を狙ったものであり、将来的には調達資金を活用して以下に取り組むことが予定されている。

上記の通り、本件は資金調達のみを目的にしたものではない。その後の成長を見据えた増資であり、引受先の2社とは強固なパートナーシップを構築することが目指されている。

【事例4】5G時代や海外進出を見据えた提携/ユーザーベース・東京放送ホールディングス

ソーシャル経済メディアなどを手がける『ユーザーベース』は、2019年12月に『東京放送ホールディングス(現:TBSホールディングス)』との資本提携を実施した。この提携は第三者割当増資の形で行われており、ユーザーベースの資金調達額は20億円とされている。

東京放送ホールディングスは、主にテレビ事業を手がける大企業である。近年では、ライブエンタテインメントや配信事業にも力を入れており、企業理念やブランドの見直しなども行った。

つまり、本件はメディア企業同士の資本提携であり、両社は5G時代の到来に備えることを目的にしている。今後はお互いの事業分野を活かす形で、海外進出やコンテンツの拡大などが目指される予定だ。

【事例5】約26億円を調達した東大発AI企業/日本データサイエンス研究所

ITシステムの開発を行う『日本データサイエンス研究所(現:JDSC)』は、2020年10月の第三者割当増資によって約26億円を調達している。主な引受先は『ダイキン工業』や『中部電力』などであり、複数の個人投資家に向けても新株を発行した。

これだけを見ると資金調達のみを目的にした増資に見えるが、日本データサイエンス研究所は調達資金を成長のために使うことを予定している。具体的な使途としては、開発チームの拡充や強化、豊富な経験を有する人材の採用などが挙げられる。

同社はかねてから多くのリーディングカンパニーと協力体制を築いており、さまざまなプロジェクトを共同で行ってきた。これが多額の資金調達へとつながっており、今後の成長を多方面から期待されている。

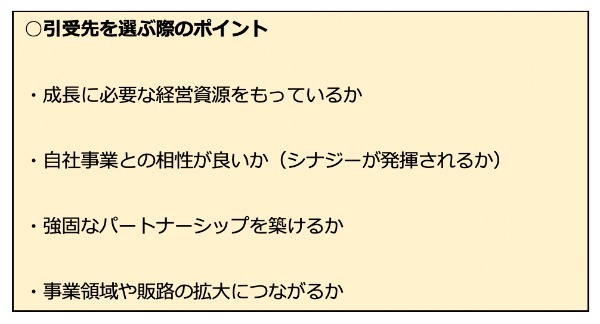

近年は「資金調達+成長」を目的にした第三者割当増資が多い

上記の事例から、近年では「資金調達・成長」の両方を目的にした増資が多いと言える。多くの売り手企業が事業環境を整備するために資金を使っており、中小企業やベンチャー企業についても例外ではない。

このような背景を踏まえると、売り手企業も以下のようなポイントを押さえて引受先を選ぶことが必要になる。

また、前述の日本データサイエンス研究所のように、さまざまな企業と事前にパートナーシップを築いておくことも重要だ。早い段階で引受先の目星をつけておけば、スムーズに第三者割当増資の手続きを進められる。

既存株主に対しても説明しやすくなるので、第三者割当増資の計画を立てる際には、準備期間に取り組むべきことも整理しておこう。

第三者割当増資はメリットが多いが活用する際は慎重に

第三者割当増資は、資金調達やM&A、取引先との関係性強化など、あらゆる目的に有効だ。しかし、既存株主の持ち株比率低下など、経営陣が注意すべきポイントも少なくない。第三者割当増資を活用する際には、あらかじめ問題に対処したうえで実行するのが好ましい。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

文・鈴木 裕太(中小企業診断士)

(提供:THE OWNER)