大きな魅力や将来性のある株式会社は、敵対的買収のターゲットにされやすい。そのような企業は買収の防衛策として、「ポイズンピル」について学んでおくことが重要だ。敵対的買収を受けても会社を失わないよう、万が一に備えて正しい知識を身につけていこう。

目次

ポイズンピルとは?2つの手法をわかりやすく解説

ポイズンピルは「ライツ・プラン」とも呼ばれる。新株発行を実施することで相手企業からの買収を阻止するものだ。 株式を公開している企業は、市場から資金を集めやすい反面、支配を目的とした敵対的買収のリスクにさらされる。仮に大部分の株式を買い占められると、最終的には経営権を失ってしまう恐れがあるため、上場企業はその防止策としてポイズンピルをぜひ理解しておきたい。

ポイズンピルとは

ポイズンピルとは、企業が行う敵対的買収防衛策のひとつである。企業が敵対的な買収者以外の株主に対して事前に新株を発行し時価よりも安く取得する新株予約権を与える方法だ。付与された新株予約権が行使された場合、新株が発行されて市場に出回る株式数が増加するため、敵対的な買収者の持ち株比率が低下。結果的に支配権を獲得するのが難しくなる。

支配権を獲得するには、より多くの株式購入が求められ買取コストが増えてしまうため、相手企業が敵対的買収を断念することが期待できるのだ。ポイズンピルは、英語で「Poison Pill」と書く。いわゆる「毒薬」という意味である。企業の合併・買収(M&A)においては「毒薬条項」と呼ばれている。

敵対的買収者は、株式の買い増しを進めているにもかかわらず新株予約権が行使されると持株比率が低下し、さらに買取コストを費やすことが必要だ。敵対的買収者のみに不利に働く、まさに毒薬を飲まされるようなイメージから毒薬条項と呼ばれている。

ポイズンピルには大きく2つの手法があるので、まずは各手法の概要を確認していこう。

1.事前警告型ポイズンピル

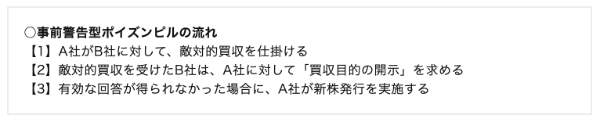

以下のような流れで実施されるポイズンピルは、「事前警告型ポイズンピル」と呼ばれている。

事前警告型ポイズンピルは、たとえば買収側(上記のA社)が良からぬ目的を持っていたり、買収目的が曖昧であったりする場合に実施される。その一方で、【2】の段階で買収側が事業計画を作成しているなど、納得できる回答が返ってきた場合には新株発行が実施されないこともある。

新株発行が実施されないケースでは、買収側が提示した情報(事業計画など)を株主に公開する流れが一般的だ。このときに株主が買収側に興味を示すと、そのまま買収がスムーズに進んでいく可能性が高まるので、買収を防ぎたい場合には別の対抗策を練る必要がある。

2.信託型ポイズンピル

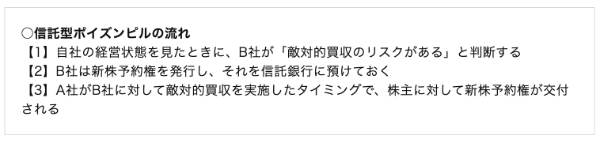

「将来的に敵対的買収の標的にされる」と考えている経営者は、以下の流れで実施される信託型ポイズンピルについても理解を深めておきたい。

信託型ポイズンピルの実行役は、【2】で新株予約権を預けた信託銀行だ。仮に敵対的買収が発生したとしても、買収される側の企業は手続きをする必要がないので、ポイズンピル実施の手間やコストを抑えられる。

スムーズに敵対的買収を防止できる手法ではあるが、新株予約権が買収する側にわたってしまうリスクには注意しておきたい。事前に譲渡制限を設けるなど、新株予約権の発行時にきちんと対策を練っておくことが重要になる。

なぜポイズンピルは買収防衛策になる?仕組みを徹底解説

次は、ポイズンピルが敵対的買収の防衛策になるメカニズムを、もう少し詳しく解説していこう。

買収によって株式会社の経営権を支配するためには、「議決権のある株式の50%超」が必要になる。敵対的買収を狙っている買収側は、この株式数を目安にあらかじめ予算を組み、株式の取得を目指していく。

買収計画がスムーズに進めば、買収側の取得株式は20%、30%と着実に増えていくだろう。では、このときにポイズンピルによって新株を発行すると、買収する側の株式保有率はどのように変化するだろうか。

新株が発行されると、買収される側の市場に出回る株式数が増加し、買収する側の株式保有率はぐっと下がる。結果として、経営権支配のためにはさらなる資金が必要になるので、買収側は敵対的買収を諦める可能性が出てくるのだ。

仮に敵対的買収が失敗に終わると、買収する側は多くの資金を無駄にする恐れがある。つまり、敵対的買収では買収側にもリスクが潜んでいるため、ポイズンピルは実際に実施するだけではなく、単に匂わすだけでも効果があるとされている。

ポイズンピルを実施するメリット

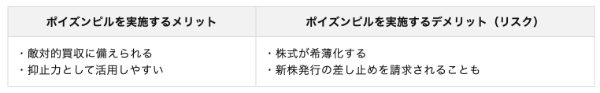

ここからは、企業がポイズンピルを実施するメリット・デメリットについて解説していく。まずは、実施した企業に発生するポイズンピルのメリットを以下で見ていこう。

1.敵対的買収に備えられる

ポイズンピルを実施する最大のメリットは、ここまで解説した通り「敵対的買収に備えられる」点だ。敵対的買収はいつ起こるかわからないものだが、防止策としてポイズンピルを準備しておけば、万が一の事態が発生してもすぐに対応できる。

1から企業・事業を作り上げてきた経営者にとって、会社の経営権を失うことは深刻なダメージとなり得るため、特に上場企業はポイズンピルについてしっかりと理解を深めておくことが重要だ。

2.抑止力として活用しやすい

買収中にポイズンピルが実施されると、買収側は大きなダメージを受ける恐れがある。そのため、ポイズンピルは「抑止力」として利用されるケースが多く、うまく活用すれば買収側の企業をけん制できる。

たとえば、敵対的買収が発生したときに「ポイズンピルを実施する」と予告しておけば、それだけで買収のターゲットから外される可能性があるだろう。

ポイズンピルのデメリットとリスク

ポイズンピルは会社を守る際に役立つ手法だが、実は軽視できないデメリットやリスクもいくつか存在する。場合によっては会社の存続に関わってくるため、特に以下で挙げるデメリット・リスクは計画の段階で確実に理解しておきたい。

1.株式が希薄化する

ポイズンピルによって新株を発行すると、市場に流通する株式数が増加することから、1株あたりの価値が希薄化する恐れがある。つまり、既存株主の受け取れるメリットが減少するため、場合によっては株主との関係性が大きく悪化してしまう。

企業と株主の関係性は、株式会社の経営において非常に重要なポイントだ。仮に多くの株主の不満がたまると、会社全体の意思決定が遅れるどころか、最終的には敵対的買収を仕掛ける買収側を支持されてしまうような可能性も考えられる。

2.新株発行の差し止めを請求されることも

多くの株式会社では、最終的な意思決定権は株主にある。そのため、株主がポイズンピルに対して「メリットがない」と感じた場合は、新株発行の差し止めを請求されてしまう可能性も考えられるのだ。

新株発行の差し止めを請求されると、当然ながらポイズンピルは発動できない。つまり、企業側が万全の準備を整えていても、株主の意向によっては予定通りに新株を発行できないケースが存在するため、この点はきちんと理解しておく必要がある。

敵対的買収に対してポイズンピルをスムーズに実施するには、普段から株主と良好な関係を築いておくことが重要だ。また、発動するポイズンピルの内容に関して、株主からの理解を得る必要もある。

ポイズンピルは株主に多大な影響を及ぼすため、企業側に「株主への配慮」がなければ基本的には成立しない。経営者はこの点を理解したうえで、慎重にポイズンピルを経営計画に盛り込む必要があるだろう。

実際に活用されている?ポイズンピルの事例と実情

アメリカで誕生したポイズンピルは、1980年代から敵対的買収の防衛策として認知されていった。しかし、抑止力としての効果は発揮してきたものの、実際に発動したケースは世界的に見ても非常に少ない。

その中でも、日本で発動されたポイズンピルの事例を2つ紹介していこう。

1.敵対的買収は防いだものの、新株発行の差し止めまで発展/ニッポン放送(2005年)

国内で最も有名なポイズンピルの事例といえば、2005年に「ニッポン放送」が発動したものだろう。当時、ネットサービスを提供していた「ライブドア」が敵対的買収に乗り出し、ニッポン放送の株式を次々と買い占めていった。

そして買収が間近に迫ったタイミングで、ニッポン放送は大量の新株予約権(4,720万株)を発行。さらに発行先をグループ企業のフジテレビにすることで、ライブドアによる敵対的買収を防いだのである。

結局、敵対的買収は完遂されなかったものの、ニッポン放送は株式の希薄化を懸念した個人株主から「新株発行の差し止め」を請求されている。まさに、ポイズンピルのメリット・デメリットが一度に現れた事例といえるだろう。

2.新株予約権の無償交付によるポイズンピル/ブルドッグソース(2007年)

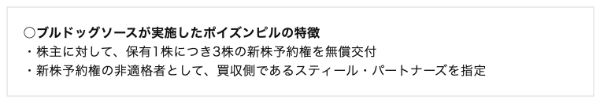

アメリカのヘッジファンドである「スティール・パートナーズ」は、2007年に日本の調味料メーカー「ブルドッグソース」を買収しようと試みた。その敵対的買収に対して、ブルドッグソースは以下のような形でポイズンピルを実施している。

上記の対抗策を受けて、買収側であるスティール・パートナーズは新株発行を防ぐために「無償交付の差し止め」を裁判所に請求。しかし、その請求が却下されたことで、スティール・パートナーズの敵対的買収は失敗に終わった。

3.新生銀行がポイズンピルでSBIホールディングスに対抗

最近では、新生銀行がSBIホールディングスに対してポイズンピルを仕掛けようとした事例がある。2021年9月にSBIが新生銀行に対して敵対的TOB(株式公開買付)を仕掛け、それに反発する新生銀行が買収防衛策に乗り出す対立姿勢を示したのは記憶に新しいだろう。

もともとSBIは新生銀行株の20%を所有していた株主である。しかしこれを48%まで引き上げ、新生銀行を子会社化、経営陣の入れ替えをすると発表した。一方新生銀行が打ち出した防衛策がポイズンピルだ。SBIがTOBを断念するのが狙いであるが、SBIが発行株の48%を握ることで残りの52%の株主の意向が反映されず不利益になることをポイズンピル導入の理由としていた。

なおポイズンピルを発動させるためには株主総会での決議が必要となる。新生銀行は2021年11月25日に臨時株主総会を開いてポイズンピル導入を諮るとしていたが、前日24日にSBIはTOBを反対から中立に変更する旨表明。結局25日に予定していた臨時株主総会は中止されSBIの傘下に入ることを決定した。

この裏には、前身の日本長期信用銀行時代に投入された公的資金の返済が滞っていること、国がSBIのTOBに前向きな姿勢を示したことなどがある。事前に国の方針が明らかになったことでポイズンピルが発動されなかった事例であるが、両社対立の成行を関心高く見守っていた経営者も多いだろう。

買収をどう防ぐ? 覚えておきたい関連用語

ポイズンピルについて説明してきたが既存株主との調整や買収への対処法は、他にもさまざまなものがある。経営者であれば買収防衛策に関するさまざまな関連用語はしっかりと覚えておきたい。主な買収対策関連の用語を紹介しよう。

ホワイトナイト

ホワイトナイト(White Night)とは、敵対的買収を仕掛けた企業に対抗し仕掛けられた企業を友好的に買収・合併する第三者となる会社だ。一般的に「白馬の騎士」になぞらえてホワイトナイトと呼ばれている。一般的には、買収対象となる会社より規模が大きく資金力のある会社がホワイトナイトとなる傾向だ。

防衛手段としては「敵対的買収を仕掛けた企業よりも高い価格でTOBをかける」「買収対象企業に第三者割当増資を行う」などを採用することが多い。

ゴールデンパラシュート

ゴールデンパラシュート(Golden Parachute)は、買収対抗策のひとつである。一般的に買収されると「買収対象会社の経営陣が解任される」「権限を減らされる」といったことが起こりかねない。そのため事前に退職金が極めて高額になる契約をするのだ。万が一買収が行われても法人から多額の現金が流出するため、買収者にとっては買収コストが高く付くことになる。

敵対的買収者の買収意欲を削ぐ効果が期待できるだろう。

パックマンディフェンス

パックマンディフェンス(Pac-Man Defence)は、敵対的買収を仕掛けられた会社が逆に買収を仕掛けた会社に対してTOBを仕掛けるという買収対抗策だ。買収つまり相手会社を支配できるだけの株式を購入するためには多額の資金が必要であるため、対抗するために借り入れや重要資産売却などを行うことになる。

借り入れや資産売却が実行されると、最初に敵対的買収を仕掛けた者にとって「買収する魅力」が薄れてしまうことになる。

ピープルピル

ピープルピル(People Pill)とは、買収が成立する際に優秀な人材がすべて退職する方法だ。せっかく買収をしても、会社を動かす人材がいなくなれば会社の運営ができなくなってしまう。敵対的買収を仕掛けた者にとって「買収する魅力」がなくなるため。買収を断念する効果を期待して行われる。

マネジメントバイアウト

マネジメントバイアウト(Management Buyout:MBO)とは、敵対的買収を仕掛けられた会社の経営陣が株主から自社株式を買収する方法である。マネジメントバイアウトは、中小企業の事業承継や事業譲渡などでも行われることが多い。一般的に銀行や投資ファンドからの融資や出資を受けて自社のすべてあるいは事業部門の株式の買収が行われる。

独立した経営権を持つ株式取引であるため、敵対的買収からの防衛策にも有効だ。

ポイズンピルへの理解を深め、万が一に備えよう

本記事で解説してきた通り、ポイズンピルは実際に発動しなくても「抑止力」としての効果を期待できる。ただし、ポイズンピルを匂わせていても、敵対的買収を強行する企業が存在する可能性は否定できないため、ポイズンピルに関しては正しい知識を身につけておく必要がある。

特に自社事業に将来性がある企業は、敵対的買収のターゲットにされやすい。魅力がある企業ほど、万が一に備えて敵対的買収の防衛策をしっかりと考えておくことが重要だ。

事業承継・M&Aをご検討中の経営者さまへ

THE OWNERでは、経営や事業承継・M&Aの相談も承っております。まずは経営の悩み相談からでも構いません。20万部突破の書籍『鬼速PDCA』のメソッドを持つZUUのコンサルタントが事業承継・M&Aも含めて、経営戦略設計のお手伝いをいたします。

M&Aも視野に入れることで経営戦略の幅も大きく広がります。まずはお気軽にお問い合わせください。

【経営相談にTHE OWNERが選ばれる理由】

・M&A相談だけでなく、資金調達や組織改善など、広く経営の相談だけでも可能!

・年間成約実績783件のギネス記録を持つ日本M&Aセンターの厳選担当者に会える!

・『鬼速PDCA』を用いて創業5年で上場を達成した経営戦略を知れる!

(提供:THE OWNER)