『№1ストラテジストが教える 米国株投資の儲け方と発想法』より一部抜粋

(本記事は、菊地 正俊氏 著書『№1ストラテジストが教える 米国株投資の儲け方と発想法』=日本実業出版社、2021年1月26日刊=の中から一部を抜粋・編集しています)

バイデン政権での経済政策はどうなる?

バイデン前副大統領の経済政策

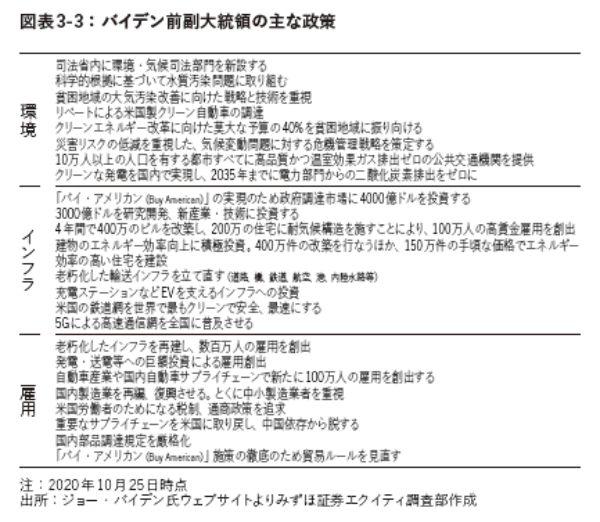

トランプ大統領の“Make America Great Again” に対して、バイデン前副大統領のキャッチフレーズは“Build Back Better”でした。バイデン前副大統領はトランプ大統領同様に、国内雇用を重視しながら、トランプ大統領以上に環境対策やインフラ投資に政府予算を回す方針です。

パリ協定に復帰し、2050年までに100%のクリーンエネルギー政策、環境分野への2兆ドルの支出などを公約としました。合計歳出増加額は10年間で8兆〜10兆ドルと見られていますが、トランプ政権の2021会計年度(2020年10月〜2021年9月)の歳出額が約5兆ドルですので、大盤振る舞いの財政支出計画といえます。

一方、法人税率を21%→28%に引き上げ、富裕層には資産取引の課税を強化する方針です(次項参照)。

バイデン前副大統領は、不十分な失業保険や脆弱なサプライチェーンなどの構造問題を直すことで、米国景気が素早く立ち直り、将来のショックにも耐えられるようになると主張しています。

普通の米国人の経済リスクを和らげるために、ウォーレン候補の主張だった倒産法をもっと借り手有利に変更する案を採用し、メディケアのような公的健康保険システムと保証有給ファミリーリーブ制度の導入を約束しています。たとえば、失業率が急上昇したときに、自動的に全国民にお金を支給する仕組みなどです。

バイデン前副大統領は連邦政府にもっと米国製品を買わせて、多くのチャイルドケアセンターをつくる提案もしています。連邦政府の投資や国内生産能力を増やして、イノベーションと新たなテクノロジーを採用して、国全体の生産性を引き上げるとしています。

ただ、上院で民主党が多数とならなければ、共和党の抵抗によって、バイデン前副大統領の公約の実現可能性が低下します。

バイデン前副大統領の税制改正

バイデン前副大統領は2018年TCJA(Tax Cuts & Jobs Act)の恩恵を削減し、連邦税収を上げるとしています。

TCJA前に37%だった年収40万ドル以上の高額所得者(全所得者の1%に過ぎません)の所得税を39.6%へ引き上げる計画です。

また、現在、1年以上保有の株式、債券、投信のキャピタルゲインは年収が8万ドル以下の家庭ではゼロ、同49.6万ドル以下では15%、それ以上では20%ですが、バイデン前副大統領は年収にかかわらず、キャピタルゲイン100万ドル以上には39.6%の税率をかけようとしています。

最後にキャピタルゲイン課税が引き上げられたのは2013年でしたが、その際には引き上げ前に株式の利食いが起こり、引き上げ後に買戻しされました。

さらに、現在相続の際に1158万ドルまで遺産税がかかりませんが、これをTCJA前の2017年並みの550万ドルまで引き下げる計画です。

バイデン前副大統領はコロナ禍で痛手を受けた人を助けるため、子供や扶養者をケアする人や住宅の最初の購入者などの税額控除を拡張する計画です。TCJAで35%から引き下げられた法人税率を21%から28%へ引き上げ、売上1億ドル以上の企業に経費控除後の売上に15%のBook Taxをかける予定です。

まだ増税の詳細は明らかでありませんが、増税合計額は5兆ドルに上るとの見方もあります。法人増税が2021年に実施されれば、S&P500の予想EPSが170ドルから150ドルに下がると予想されています。

バイデン前副大統領は米国企業の国内回帰を促すために、国外移転する米国企業への課税を強化する一方、国内で雇用創出や投資に貢献した企業の税を優遇するとしています。

Tax Foundation(税政策に関するデータを収集するシンクタンク)によると、バイデン前副大統領の税制改正が実施されれば、経済成長率は1.5%押し下げられ、10年間で税収が3.8兆ドル増え、うち約半分は企業増税となります。

バイデン前副大統領は富裕層増税を主張していますが、最高税率は40年前には70%、1980年代を通じて50%だったので、それに比べれば依然低水準で、フラットな税率といえます。

バイデン前副大統領勝利の物色

気候変動問題を重視するバイデン前副大統領は、大統領就任当日にパリ協定に復帰し、100日以内に主要排出国の首脳が参加する気候サミットを開催するとしています。大統領選挙前にバイデン前副大統領の勝利を織り込んで、環境関連株は大きく上昇していましたが、日欧と並んで、米国に環境重視の政権ができることは、環境関連株にとってさらなる追い風となるでしょう。

ブラックロックのiシェアーズのグローバル・クリーンエネルギーETFの純資産は、年初比約7倍の30億ドルへ増えました。一方、旧来型のエネルギー関連株がアンダーパフォームしており、株式市場全体の上昇のなかでも、エクソンモービル株はなかなか下げ止まりませんでした。

トランプ大統領もインフラ投資拡大を主張しながら実現しませんでしたが、バイデン前副大統領はグリーンエネルギーなどのインフラに4年間で2兆ドルを投資するとしています。米国の2020会計年度(2019年10月〜2020年9月)の財政赤字は過去最悪の3.1兆ドル(約330兆円)に達しました。

財政赤字が巨額に達するなか、共和党が反対する財政赤字の拡大を押し切って、インフラ投資を実現できるか注目されます。

バイデン前副大統領の政策は、インフラ投資でも鉄道の高度化や、充電ステーションの整備など環境関連の公共投資を重視し、雇用創出でも発電・送電への投資、クリーンな米国車への買い替え促進を通じた米国内の工場建設支援などと、環境対策に紐づけしています。ヘルスケアやインフラ関連株は、上院の勢力図やバイデン政権の政策の詳細を見てからの対応になりそうです。

バイデン前副大統領が薬価引き下げに意欲を示していたことから、薬品株は不振でしたが、「トリプルブルー」の懸念払拭から、大統領選挙後に反発しました。変わったところでは、バイデン前副大統領が民間刑務所の使用を中止すると公約したことで、GEOグループやコアシビックなどの民間刑務所の株価が下落しました。

バイデン政権で規制強化の可能性

トランプ政権は環境や金融など様々な分野で規制緩和を行ないましたが、バイデン政権ではテクノロジーや金融分野で規制が強化される懸念があります。バイデン政権の財政刺激が景気にプラスでも、規制強化が特定の業種にネガティブになる可能性があります。

とくに、厳しいGAFA規制(後述)が行なわれれば、株式市場に破壊的な悪影響が出る可能性があります。2020年10月23日のウォール・ストリート・ジャーナルは、米国金融機関のあいだで、企業に優しい消費者金融保護局(Consumer Financial Protection Bureau=CFPB)の時代が終わりを迎えつつあるとの懸念が高まっていると報じました。

CFPBはバイデン氏が副大統領を務めていた2011年に、金融危機の反省に立って設立されました。発案者はバイデン政権で入閣の見通しもあるエリザベス・ウォーレン上院議員でした。しかし、金融規制の緩和を公約に掲げて当選したトランプ大統領は、CFPB設立の基となったドッド・フランク法(金融規制改革法)を後退させました。一方、バイデン前副大統領はCFPBを中間層の支援という観点からとらえているそうです。

CFPBはトランプ政権下で多くの面で権限が弱められましたが、バイデン政権が誕生すれば、積極的な役割を担うと予想されます。米国製品の購入促進など、バイデン前副大統領とトランプ大統領の政策は類似点も多いものの、環境分野と並んで、金融規制は政策が180度変わる分野と見られています。

コロナ禍で住宅ローンの返済猶予を認めている銀行が2021年になって差し押さえを急がないよう、目を光らせることなどが想定されています。将来の給与を担保に短期の小口ローンを手掛ける消費者金融業者に対する規制強化、学生ローン債権回収業者の監視、マイノリティの借り手に対する与信強化などが想定されています。

バイデン政権で円高になるのか?

外国株投資に為替リスクは付き物ですが、為替の予想は株価予想以上にむずかしいといえます。経済が成長する限り、株価は右肩上がりで上昇しますが、為替は二国間の関係次第で、上がったり下がったりするからです。

日本人には米国の民主党≒円高と連想を抱いている人が少なくないようですが、必ずしもそうとはいえません。長期的に見ると、円は対ドルで上昇傾向です。①購買力平価(日本のデフレ)を反映して円高になりやすい、②日本は世界最大の債権国であり、安全通貨として買われやすい、③対米貿易黒字を維持しているため、政治的に円高にされやすかったなどが理由と考えられます。

1993年に誕生したクリントン政権は米国の製造業を再生させるために通貨安政策を取り、1995年4月に円の対ドルレートは一時79円台まで上昇しました。2008年に誕生したオバマ政権も輸出倍増計画を掲げて、日本の民主党の無策もあり、2011年10月に75円台まで円高が進みました。

トランプ政権でも、トランプ大統領が時折ドルが高すぎるとツイートしましたが、安倍前首相の巧みな外交手腕も手伝って、円の対ドルレートはおおむね105〜115円のボックス圏で推移しました。

バイデン政権では、インフラ拡大など拡張的な財政支出を取るので、米国長期金利が上昇してドル高・円安になるという見方と、クリントンやオバマ政権時のように、円高圧力をかけられるという意見があります。2020年3月以降、円の対ドルレートが緩やかに上昇しているのは、FRBのバランスシート拡張のほうが日銀よりも大きかったためなので、今後の為替動向はFRBのバランスシートに依存します。

もっとも、米国政府の最大の関心事は人民元であり、もはや円ではないとの見方もあります。なお、株価指数同様に為替にも季節性があり、2000〜2019年の過去20年に8月は13回で円高でしたが、2020年8月は若干の円安でした。

8月に円高になりやすい理由としては、8月は米国債の大量償還があり、利払いで受け取ったドルを本邦機関投資家が円に換える、日本の輸出企業がお盆休みに入る前にドル売り・円買いヘッジを増やすことなどが挙げられてきました。

著書に『アクティビストの衝撃』(中央経済社)、『相場を大きく動かす「株価指数」の読み方・儲け方』『日本株を動かす外国人投資家の儲け方と発想法』(日本実業出版社)、『良い株主 悪い株主』『外国人投資家が日本株を買う条件』『株式投資 低成長時代のニューノーマル』(日本経済新聞出版社)、『なぜ、いま日本株長期投資なのか』(きんざい)、『日本企業を強くするM&A戦略』『外国人投資家の視点』(PHP研究所)、『お金の流れはここまで変わった』『外国人投資家』(洋泉社)、『外国人投資家が買う会社・売る会社』『TOB・会社分割によるM&A戦略』『企業価値評価革命』(東洋経済新報社)、訳書に『資本主義のコスト』(洋泉社)、『資本コストを活かす経営』(東洋経済新報社)がある。

※画像をクリックするとAmazonに飛びます

- アマゾンの株価は100倍以上に上昇? 米国株が有利な理由4つ

- NISAでも米国株に投資できる?米国株を売買する方法を徹底解説

- 米国株へ投資したい人必見 バイデン政権下の経済対策を解説

- 米国企業の自社株買いは日本の10倍?日本企業と大きく異なる政策を解説

- 米国株投資家必見 GAFA以外のおすすめ企業

(提供:Wealth Road)