運用状況が1年前から大きく改善

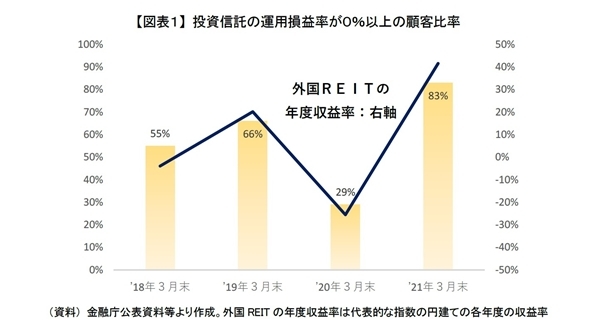

金融庁から公表された投資信託(以後、投信)の運用状況の調査結果によると、2021年3月末時点(全金融事業者の単純平均)で8割以上の顧客が投資で利益を上げていることが分かった【図表1:棒グラフ】。1年前の2020年3月末時点では利益を上げている顧客は3割しかいなかったのが、2021年3月末は運用状況が大きく改善した。

この調査結果は例年、その年度の外国REIT(投信)のパフォーマンスに左右される傾向がある。外国REITの代表的指数の円建ての収益率【図表1:線グラフ】をみると、2020年度は年度末の2021年2月、3月にコロナ・ショックに見舞われたこともあり、20%以上もマイナスであった。それが2021年度は反発し、ショック前以上に上昇し、40%以上のプラスであった。2021年3月末時点の投信の運用状況は外国REITの価格が急上昇したことが寄与したと思われる。

実際はもっと良い状況だった?

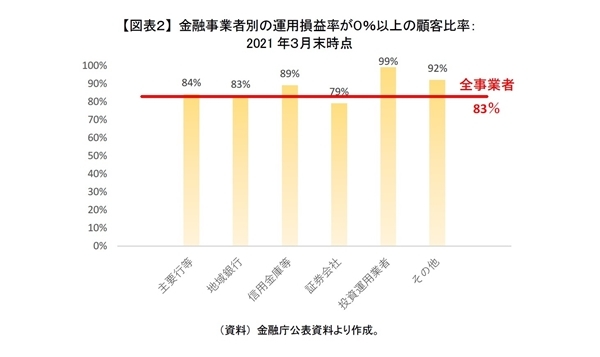

ただ、2021年3月末時点は外国REITだけでなく世界的に株式が高値圏にあるなど、多くの投信の基準価額が高水準にあったはずであるが、それでも2割弱もの顧客が損失を抱えていたともいえる。金融事業者別で利益を上げている顧客の割合をみると、証券会社が79%と最低であった【図表2】。利用者が急増しているつみたてNISAは多くがネット証券で開設され、さらにつみたてNISA対象投信は総じて好調であったにも関わらず、ネット証券を含む証券会社が悪い結果となることに違和感を覚える人も多いのではないだろうか。

そもそも、この調査では集計方法が事業者の「単純平均」と顧客が多い事業者も顧客が少ない事業者も区別せず1サンプルとして集計している。つまり、顧客の少ない事業会社の結果が顧客数以上に反映されやすくなっている。「保有顧客数加重平均」の結果も一時、公表されていたが、最近は「保有顧客数加重平均」は公表されていない。やや余談になるが、冒頭に触れた外国REITのパフォーマンスに調査結果が左右されやすいのも、この集計方法が一因になっている。外国REIT投信を中心に保有している顧客が多数いる金融事業者が地域銀行を中心に意外と数が多い。そのため、そのような地域銀行などの結果の影響が単純平均だとより強くでてしまうため、調査結果は外国REIT投信のパフォーマンスの影響を受けやすくなっていると思われる。

単純平均で金融事業者別でみると、運用損益比率が0%以上の顧客割合が低い金融事業者の中で証券会社が多いのは確かである。しかし、そのような証券会社のほとんどが中小の証券会社であった。その一方で利益を上げている顧客の割合は、楽天証券で95%、SBI証券で94%、野村証券で92%と、口座数が500万口座を超えている3社では並み90%を超えていた。そのことを踏まえると、証券会社全体の顧客のうち利益を上げている顧客は79%よりも実際にはかなり多いと推察される。これは証券会社に限らず、金融事業会社全体でもいえることだと思われ、単純平均での調査結果では83%となっているが、利益を上げている顧客の割合は、実際はもっと大きいと思われる。

いずれにしても多くの投信保有者(顧客)の運用状況が改善し利益を得ている状況は喜ばしいことであるが、今後もこのような良い状況が続くとは限らない。やはり、資産形成をうまく行うには短期的な運用状況には一喜一憂せずに、気長に投資したほうがよいだろう。

上手くいっていない方は見直しを

また、調査結果より少数であっても実際に投信保有者の中に2021年3月末時点で損失を抱えていた人がいたのは事実である。もともとバイアンドホールドは失敗しにくい確実な方法の一つであるが、2021年3月末時点では主要な資産クラスの投信をバイアンドホールドしていれば極めて損失が出にくい市場環境であった。実際にバイアンドホールドする顧客がほとんどだと思われる投資運用業者、つまり直販投信では運用損益率が0%以上の顧客の割合が99%になっている。

この市場環境でも損失を抱えていた方の中で老後資金の準備等、長期的に着実な資産形成を目的としているのであるならば、自身の運用方法や購入している投信を投資目的に照らして、今一度、見直す、伝統的資産の投信のバイアンドホールドに切り替えることをおすすめしたい。

(ご注意)当資料のデータは信頼ある情報源から入手、加工したものですが、その正確性と完全性を保証するものではありません。当資料の内容について、将来見解を変更することもあります。当資料は情報提供が目的であり、投資信託の勧誘するものではありません。

前山裕亮(まえやまゆうすけ)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・つみたてNISAの実態は?~これから多くの人の資産形成の助けになることを期待~

・予想分配型の分配金再投資の背景は?~2021年10月の投信動向~

・コストの二極化が進む投信市場

・これから注意が必要な米国株式

・続・資本コストからみたPBR効果~2019、2020年度の要因分析から今後の動向を考える~