要旨

コロナ危機によって東京オフィス市場は調整局面を迎えた。世界金融危機時のオフィス市場と比較すると、空室率は同様のペースで上昇しているものの、需給悪化がオフィス市場全体に及んだ前回と比べて賃料の下落圧力はあまり大きくなく、インパクトは小さい。一方、今回は在宅勤務が拡大したことで、オフィス需要が構造的に下方シフトするとの懸念が根強い。つまり、前回の世界金融危機では循環的な調整が大きかった一方、今回のコロナ危機では構造変化という不確実性が大きいと言える。

はじめに

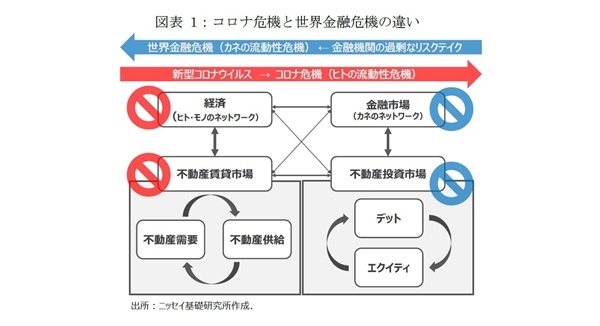

コロナ危機は100年に一度の危機と言われる。サブプライムローン問題に端を発した世界金融危機も同様に100年に一度と言われたが、危機の本質は両者で異なる(図表1)。

前回の世界金融危機は、金融バブルの崩壊によりカネの流れが止まった、いわば「カネの流動性危機」である。金融市場が深刻な機能低下に陥り、デフォルトや貸し渋り・貸し剥し、不動産の投げ売りなどが発生したことで不動産投資市場が大きなダメージを被り、その影響は不動産賃貸市場にも波及した。

これに対して、今回のコロナ危機は、新型コロナウイルス感染症の拡大防止のためにヒトの流れが止まった、いわば「ヒトの流動性危機」である。世界的な人流の抑制が需要の大幅減少を招き、不動産賃貸市場は調整局面を迎えた。こうしたなか、ヒトの集まりや賑わいが賃貸収入の源泉となっていたホテルや商業施設が深刻な影響を被る一方で、eコマースの拡大やテレワークなどデジタル化の恩恵を受ける物流施設やデータセンターの評価が高まるなど、セクター間の格差が強まっている。マクロ経済や金融市場、不動産市場など様々な領域でみられるこうした二極化の動きは、今回のコロナ危機における特徴であり、その形状になぞらえて「K字型」と称されている。

現在、東京オフィス市場は調整局面を迎えているが、その内容は前回の世界金融危機時と異なる点も多い。本稿では、両危機における東京オフィス市場の動向を比較し、その特徴について考察する。

コロナ危機は賃料下落が小幅で、エリア間格差が大きい

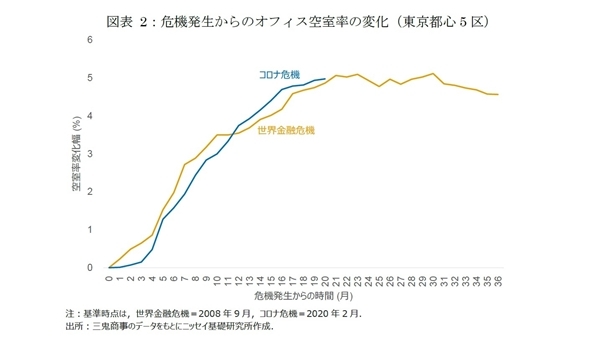

まず、東京都心5区のオフィス空室率の動向を比較する(図表2)。それぞれ、米投資銀行リーマン・ブラザーズが破綻した2008年9月、2020年2月を基準にすると、危機発生から20ヶ月経過した時点の空室率の上昇幅は前回が4.9%、今回が5.0%となり、同様のペースで上昇している。もっとも、オフィス市場のセンチメントは前回ほど悪化していない。

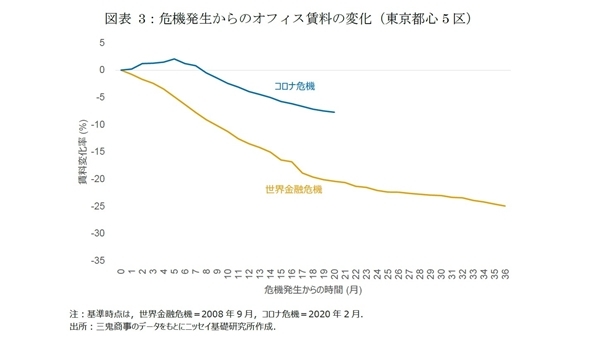

その一因として、賃料の下落ペースが緩やかなことが挙げられる(図表3)。危機発生から20ヶ月経過した時点で、前回は募集賃料が▲20.4%下落したのに対して、今回は▲7.7%にとどまっている。

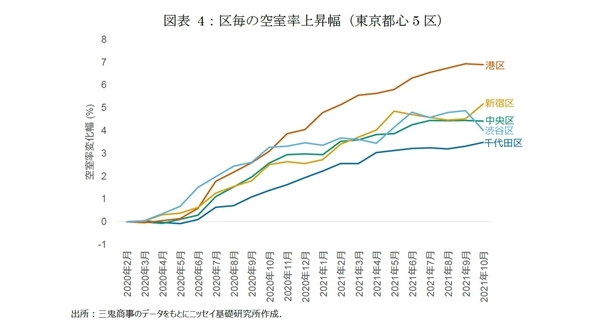

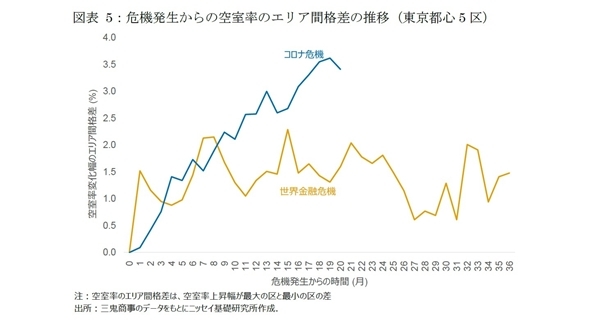

また、今回の特徴の1つに、空室率のエリア間格差の広がりを指摘することができる。2020年2月から2021年10月の区毎の空室率の上昇幅を確認すると、大きい順に、港区(6.9%)>新宿区(5.2%)>中央区(4.4%)>渋谷区(4.0%)>千代田区(3.5%)となる(図表4)。上昇幅が最大の区と最小の区の差が3.4%であるのに対して、前回は最も拡大した時でも2.3%であり、今回はエリア間の格差が大きいことを確認できる(図表5)。このように、空室率の上昇が一様でないことも、マーケット全体が総悲観に傾いていない要因となっている。

コロナ危機では在宅勤務拡大による構造変化への懸念

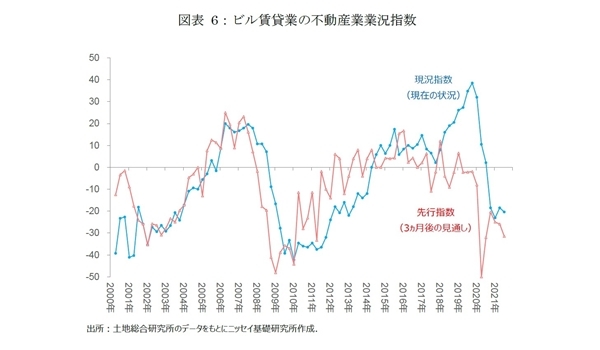

オフィス市場が調整局面を迎えたものの、前回の世界金融危機時ほど市場心理は悪化していない。ビル賃貸業の不動産業業況指数を見ると、現在の経営状況を示す現況指数は、2021年7月に▲20.4と、これまでの調整局面におけるボトム水準である▲40前後と比べて高い水準にある(図表6)。

ただし、今回は先行きの回復期待に弱さが見られる。3ヶ月後の経営の見通しを示す先行指数と現況指数を比較すると、前回の世界金融危機時は現況指数が下げ止まったタイミングで先行指数が追いつき、その後は先行指数が現況指数を上回って推移した。つまり、「現在が最悪期で、この先良くなる」と期待する見方が多かったと言える。

一方、今回のコロナ危機では現況指数が一旦下げ止まった局面で先行指数が追いついたものの、その後再び、先行指数が下方に乖離している。在宅勤務拡大による構造変化という不確実性がオフィス市場を覆っており、先行きに自信を持てない状況となっているのかもしれない。

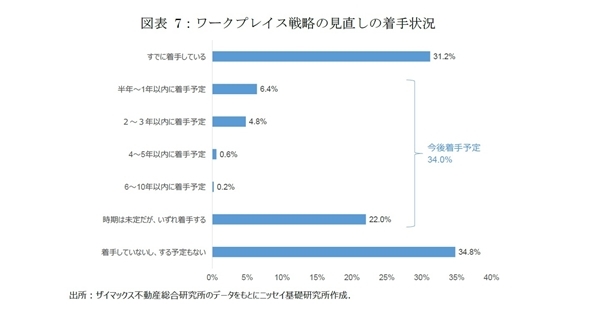

一部のIT企業や電機メーカーなどでは、オフィス戦略を見直し、移転や解約などによりオフィス床を削減する方針を発表している。ザイマックス不動産総合研究所の調査によると、ワークプレイス戦略の見直しに「すでに着手している」企業は31.2%で、予定を含めると全体の3分の2の企業が見直しを行う予定である(図表7)。

企業のオフィス再構築の動きを把握するうえでも、オフィス出社の動向をモニタリングすることが重要であろう(図表8)1。ニッセイ基礎研究所とクロスロケーションズが共同で開発した東京のオフィス出社率指数を見ると、感染拡大の第1波では一時的に34%まで低下した。その後、第2波以降は政府の感染拡大防止策や感染動向を睨みながら、45%~65%の範囲で推移している。そして、2021年9月30日に緊急事態宣言が解除され、10月以降は55%~60%程度で推移し2、10月末時点3で60%となっている。ワクチン接種が進展し、新規陽性者数が急減したにもかかわらず、足元のオフィス出社率指数の回復は鈍い。こうしたなか、11月以降出社ルールを以前に戻す方針を表明する企業も出てきており、今後の動向を注目したい。

-----------------------------

1 佐久間誠(2021)「緊急事態宣言の解除後もオフィス回帰の動きは緩やか-東京のオフィス出社率指数の動向」(不動産投資レポート、ニッセイ基礎研究所、2021年11月8日)

2 2021年10月1日は台風16号が接近したことで一時的に42%へ低下した。

3 2021年10月29日時点

おわりに

コロナ危機によって東京オフィス市場は調整局面を迎えた。しかし、需給悪化がオフィス市場全体に及んだ前回の世界金融危機時と比べて賃料の下落圧力はあまり大きくなく、インパクトは小さいことが示唆される。一方、今回は在宅勤務が拡大したことで、オフィス需要が構造的に下方シフトするとの懸念が根強い。つまり、前回の世界金融危機では循環的な調整が大きかった一方、今回のコロナ危機では構造変化という不確実性が大きいと言える。

在宅勤務の拡大が今後のオフィス需要に与える影響について、市場参加者の間でも見方が分かれる。ただし、企業がコロナ禍を契機にオフィス戦略を見直して、オフィス床を縮小するとしても、その多くは賃貸借契約の更新時期に合わせて実施されるであろう。そのため、オフィス再構築によるオフィス需要への影響を見極めるには時間を要することが予想される。従って、しばらくは不確実性の高い状況が続くと考えられるため、オフィス出社や企業の移転意向など、速報性が高く粒度が細かい高いデータを丹念に確認していくことが重要になると思われる。

(ご注意)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

佐久間 誠 (さくま まこと)

ニッセイ基礎研究所 金融研究部 准主任研究員

【関連記事 ニッセイ基礎研究所より】

・緊急事態宣言の解除後もオフィス回帰の動きは緩やか-東京のオフィス出社率指数の動向

・人流データをもとにした「オフィス出社率指数」の開発について-オルタナティブデータの活用可能性を探る

・成約事例で見る東京都心部のオフィス市場動向(2021年上期)-「オフィス拡張移転DI」の動向

・オルタナティブデータで見る不動産市場(2021年4月)-商業施設の来店者は減少、オフィス出社率の低下は小幅

・不確実性の高まる世界において。デジタル化がオフィス市場にもたらす影響の考察