本記事は、畑中学氏の著書『最新版〈2時間で丸わかり〉不動産の基本を学ぶ』(かんき出版)の中から一部を抜粋・編集しています

融資審査を金融機関の立場から考えてみる

今度は融資の手続きについて述べていきます。

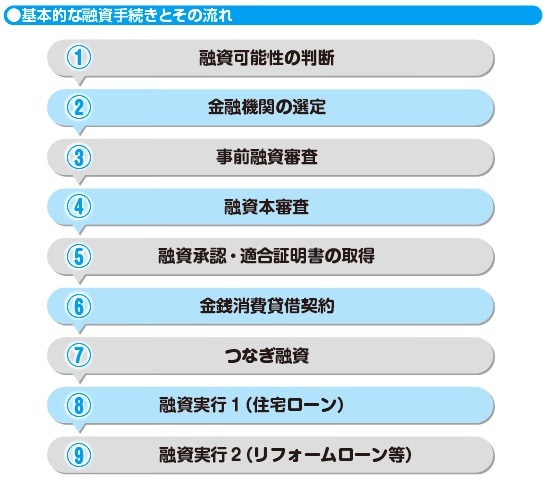

融資手続きの基本はおおむね9段階に分かれており、各金融機関で大きな違いはありません。そのため、基本的な手続きとその流れを把握しておき、各金融機関で異なる点を補足していく方が頭の整理ができて覚えやすいと思います。

●融資の可否は金融機関の立場で考える

私たちが最初に判断するのは、買主が融資を受けられるか否かです(①融資可能性の判断)。これについては、先に書いたとおり買主の「月々のキャッシュフロー(収入−支出)がどの程度あるのか(属性)」をもって、判断します。金融機関の立場で見て「この人は融資を返せる人か?」と考えるクセをつけましょう。

●金融機関は買主の希望から選定する

物件の内見も終わり、買主が購入の検討を始めたら、お薦めする金融機関の選定(②金融機関の選定)に入ります。

その選定手順は、次の流れで進めていきます。

・買主の希望 ・物件の諸条件 ・属性・理由・返済履歴・担保の判断結果 ・返済比率と借入金の確認 ・金融機関の選定

それぞれについて、簡単に説明しましょう。

まずは、買主の希望が大前提です。たとえばフラット35を利用したいのであれば、それをベースに金融機関の選定を行います。

続いて、物件の諸条件も重要です。主に建物の延床面積、土地面積の最低限度、建築基準法の適法性、所有形態などです。たとえばマンションで専有面積が30㎡未満だったり、戸建で土地の面積が40㎡未満の場合、融資対象とならない金融機関があります。

またフラット35ですと、「適合証明書」の取得が不可欠ですので、取得ができない物件は検討から外さなければなりません。

ここまで来たら、ヒアリングした買主の1)属性、2)理由、3)返済履歴、4)担保の強弱、を総合的に判断し、銀行ごとに異なる返済比率をもとに借入限度額を算出します。

その結果をもって金融機関を選定していきます。

●借入れは事前融資審査ですべて報告する

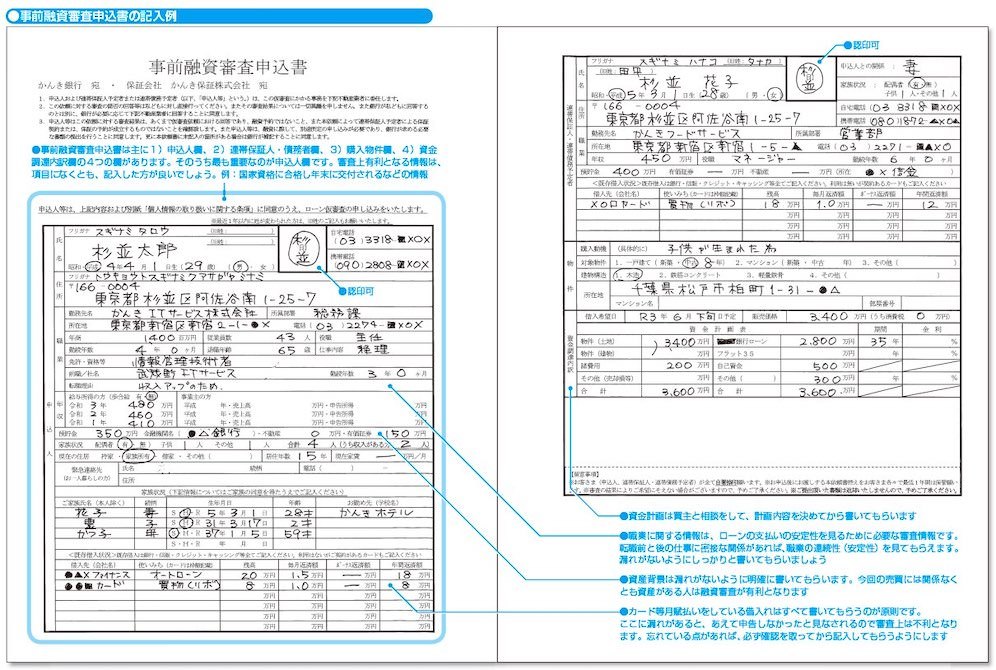

物件の購入が決まったら売買契約前に事前融資審査を行います(③事前融資審査)。審査書は、一般的にはA4〜A3サイズの用紙2枚が1セットで、1枚目は審査申込書、2枚目は個人信用情報の同意書ということが多いです(下図参照)。

金融機関は1枚目の融資審査書だけで審査を行いますので、できるだけ正確な記入を心がけます。

ただし、審査上あまり影響のない数字、たとえば年収の10万円未満の数字や居住年数、一定以上の勤続年数については、おおまかな数字でも構いません。

2枚目の個人信用情報の同意書は、金融機関が買主の借入返済履歴を信用情報機関に確認することについての同意書です。これに署名捺印すると金融機関は買主が現在借入中のローンや、延滞や事故の状況を把握できるようになります。

いずれにせよ、今ある借入れはすべて把握されますので、事前融資審査申込書の1枚目には、現在借入中のローンなどはすべて記載しておくのが原則です。

事前融資審査申込書は身分証明書、収入証明書、物件資料などと一緒に提出します。一般的には、1週間程度で結果が出ます。

この事前融資審査で承諾とされた場合、記入した事項に大きな違いがなければそのまま本審査も承諾となります。私の経験ではほぼ100%、一般的には8〜9割は問題なしと言われています。

ただ、ネットバンクなど一部の金融機関では、事前審査の段階では個人信用情報の調査を行わないため、本審査で初めて借入れがあることがわかり、審査の結果「否決」になることがあります。事前審査の結果をかなり割り引いて考えておいた方がいいでしょう。

フラット35など事前審査の制度がない融資商品もあります。その場合は①先に本審査を行う、②事前審査がある融資商品で審査を行う、という2通りの方法で対応します。

事前融資審査を行わないという方法も考えられますが、万一融資が下りない場合、売買契約後の解除手続きが大変ですので、その方法は避けるのが賢明です。

●特殊事情は補足材料を提示する

融資事前審査時の注意点は、「準備をしてから審査書を出す」「複数の金融機関に同時に申し込まない」「買主や物件に特殊な事情がある場合は補足材料を提示する」「買主に健康問題の有無を確認する」の4点です。

まずみなさんに踏まえていただきたいのは、金融機関はお金を貸すという立場で審査を行う以上、リスクと捉えられる曖昧さや不明さを嫌うということです。

そのため、審査書で審査上必要な項目に空白がたくさんある場合や、質問に対する回答があやふやだったりすると、リスクと天秤にかけ「今回は見送った方がいいか」となりがちです。

こうならないためにも、準備不足の状態で審査書を出すことがないよう、審査書の申込前のチェックを習慣化します。

また、複数の金融機関に同時に審査書を出さないのも鉄則です。他の金融機関にも申し込んで二股をかけられている融資の審査に、どこまで担当者が真剣に取り組むかは、容易に想像できると思います。

特に審査上ボーダーラインにいる買主の場合は「面倒くさい審査をして融資の決裁をとったところで、辞退される可能性があるなら最初からやらない方がマシ」と考えて、「難しいですね」となる可能性がより高くなります。

したがって、原則として一度審査を申し込んだら、その金融機関から借りると決めた方が、良い結果を生むに違いありません。

また、買主や物件に特殊な事情がある場合、審査書を単にFAXするだけではなく、事前にその事情を金融機関へ伝えておき、審査が有利となる補足材料を提出しておきましょう。

●本審査は書類集めが大変

融資事前審査の承諾後、売買契約を締結したら今度は④融資本審査へと移ります。

ある程度の結論は事前審査で出ていますので、「記入情報の資料的な裏付け」「金融機関内部での手続き」「保証会社の審査」「団体信用生命保険の審査」といった儀式的な色彩の濃い手続きと言えます。

ここでは、事前融資審査申込書の記入情報の資料的裏付けが重視されます。併せて買主に用意してもらう書類が数多くあります。

したがって、融資本審査時のポイントは、売買契約書で定めた「いつまでに融資の承認を得てくださいね」という融資承認期日までに必要書類を集めて本審査書と一緒に提出すること、つまりスケジュール調整となります。

融資承認取得期日は契約日から1カ月程度で設定することが多く、うち約2〜3週間は本審査で時間をとられるので、買主には早めに書類集めに動いてもらうようにします。

●団体信用生命保険の審査で否決されたら

融資審査と同時並行で団体信用生命保険の審査も行いますが、これは審査申込書の提出時にある程度は結果がわかります。

公庫の団体信用生命保険では、告知事項として、「最近3カ月以内に医師の治療・投薬を受けた」「過去3年以内に指定した病気(脳卒中・がんなど)で手術を受けた、または2週間以上にわたり医師の治療・投薬を受けた」「手足の欠損または機能に障害がある、または背骨・視力・聴力・言語・そしゃく機能に障害がある」という3点を挙げています。

告知事項3点すべてが“なし”なら審査否決はありません。一方、“あり”の場合は、必ずしも否決にはならないとの説明書きはあるものの、否決の準備もしておいた方が無難です。

仮に、否決となったときには、「団体信用生命保険が任意加入の融資商品(主にフラット35)を利用する」「引き受け生命保険会社が異なる融資商品を持つ金融機関で進める」「他に収入がある家族がいればその人を借主として申し込む」という3つの方策で対応していくことになります。

●金消契約は融資実行の中2営業日前までに済ませる

金銭消費貸借契約は買主がお金を借りる契約です(⑥金銭消費貸借契約)。ここでは金融機関からの案内をそのまま買主に伝えます。

注意点は、金融機関が開店している平日日中での手続きが必要なことと、融資実行日から中2営業日前までに手続きをしなければならない点です。

また、購入先物件の新住所で登記を行う場合は、新住所の住民票や印鑑証明書の提出が必要となりますので、買主へ話をして契約締結前に住所移転手続きを行ってもらいます。

なお、金銭消費貸借契約には融資実行日を記入することになります。そのため売主・買主間のスケジュールの確認や、金融機関での手続き場所の空き状況などを事前に確認して調整しておきましょう。

●火災保険の手続きを取ること

融資条件には、火災保険の付与が金融機関から求められることがあります。その際には融資実行時に、「火災保険申込書(写)」「保険料支払いの領収書(写)」を金融機関へ提出しなければなりません。買主に火災保険の商品検討や手続きを行ってもらいます。

その場合に、「中古物件の場合は“水漏れ”特約を入れる」「川沿いや低地の場合は“水災”特約を入れる」など、不動産業者らしい視点に立ってアドバイスをしてあげると喜ばれるでしょう。

●融資実行はお金の流れを確認して

融資手続きの最後は融資実行(⑦つなぎ融資、⑧融資実行1、⑨融資実行2)と所有権移転登記です。

融資実行の流れとしては、まず、所有権移転、抵当権設定などの登記手続きを行います。次に、司法書士からの確認を受け、振込伝票(買主もしくは売主名で売主名義の金融機関へ)や払戻伝票(買主)を記入してもらい提出します。さらに、火災保険の申込みなど融資条件をクリア後、融資実行となります。

融資実行後は、いったん買主の利用金融機関の口座に融資金が入りますので、融資金を他の売買代金とまとめて売主の指定口座へ振り込むか、もしくは、現金(預金小切手)として出金して手渡す、という流れとなります。

その後、司法書士が法務局へ登記手続きを行えば終わりです。

不動産業者は買主に対して当日までに、必要書類を案内し、融資金を含めた売買代金の支払方法について確認します。また、売主には別に入金する際に希望する金種(振込、現金、預金小切手)を確認します。振込みの場合は振込先金融機関と口座番号を教えてもらい、手続きの流れを調整していきます。

手続きは金融機関の営業時間の関係で平日の13時までには開始します。これは、17時には閉まる法務局への登記書類の提出時間から逆算したものです。一般的には、午前中に行います。

取引自体は約30〜40分程度で済んでしまうのですが、金融機関内部での買主から売主への振込手続き、そして振込先の売主側金融機関での着金確認に時間がかかる場合が多く、約1時間半〜2時間は確保しておきたいところです。

特に月末など月の最終週は振込手続きが多いため時間がかかりますので余裕を見ておきます。原則として、買主の振込金が売主側金融機関へ着金するまで待つ必要がありますが、売主側に抵当権債務の返済と抹消がない場合は、売主の許可があれば振込済の振込伝票が金融機関から出た時点で、終了とすることもできます。

ここがポイント! 書類を右から左に流すだけでは審査は通らない。徹底した準備が必要。

※画像をクリックするとAmazonに飛びます