全体評価:緊急事態宣言解除が景況感の追い風となったが、逆風や懸念材料も多い

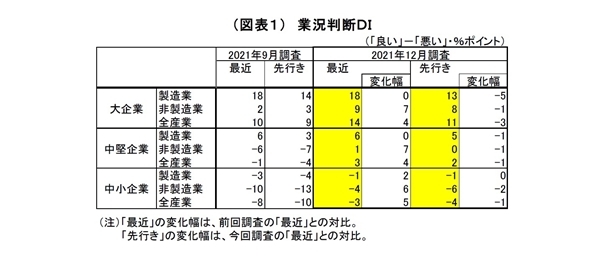

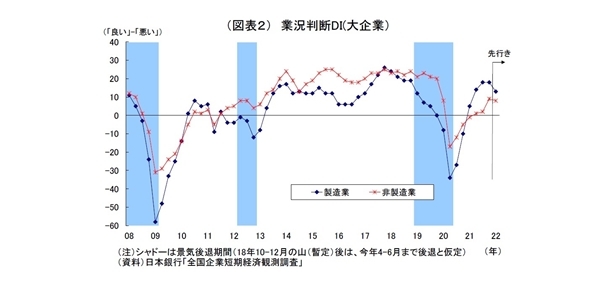

日銀短観12月調査では、半導体等部品不足の長期化や原材料価格高騰が重荷となり、注目度の高い大企業製造業の業況判断DIが18と前回9月調査から横ばいに留まった。昨年秋以降続いてきた景況感の改善は6四半期ぶりに途絶えたことになる。一方、大企業非製造業では、緊急事態宣言の解除に伴う人流回復を受けて、業況判断DIが9と前回調査から7ポイント上昇している。これまで低迷が続いていた対面サービス業の景況感が大きく持ち直したことで、業種間の格差もやや縮小している。

前回9月調査1では、半導体等の部品不足が重荷になったものの、堅調な海外経済やIT関連需要を受けて、注目度の高い大企業製造業の景況感が回復を続けた一方で、緊急事態宣言の延長が逆風となった大企業非製造業の景況感はほぼ横ばいに留まっていた。

前回調査以降も半導体等の部品不足という供給制約が長引いたことで、自動車産業を中心に輸出・生産が落ち込んだ。部品不足は既に最悪期を脱しているものの、生産は未だ完全回復に至っていないとみられる2。一方、国内では9月末に緊急事態宣言が解除されたうえ、コロナの感染が急速に鈍化したことを受けた人流の回復に伴って、飲食・宿泊など対面サービスを中心に消費が持ち直している。

なお、資源・エネルギー価格高騰に伴う原材料価格の上昇は、価格への転嫁が進んでいる一部素材業種を除いた幅広い業種で収益の圧迫要因になっているとみられる。

今回、大企業製造業では、IT関連需要や円安が支えになったものの、自動車産業などにおける半導体等の部品不足や原材料価格の上昇が抑制要因となり、景況感が横ばいに留まった。

一方、非製造業では、緊急事態宣言の解除ならびにコロナ感染の急減に伴う人流回復が追い風となり、対面サービス業を中心に景況感が改善した。ただし、原材料価格の上昇や人手不足の再燃が重荷となったことは景況感の重荷になったとみられる。

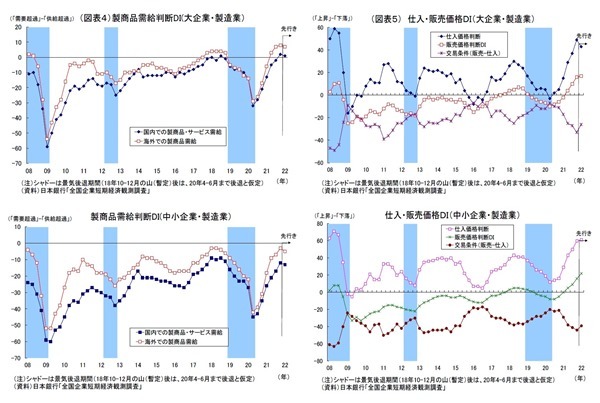

中小企業の業況判断DIは、製造業が前回から2ポイント上昇の6、非製造業が6ポイント上昇の▲4となった(表紙図表1)。大企業同様、製造業では景況感が伸び悩む一方、非製造業では改善がみられる。

先行きの景況感については総じて悪化が見込まれている。製造業では部品不足の緩和による生産の回復、非製造業ではコロナ感染抑制に伴う人流のさらなる回復と「Go Toトラベル」等の経済対策など前向きな材料が期待されるにもかかわらず、企業の警戒感は強い。コロナ感染の再拡大や原材料価格の高騰が懸念されているものとみられる。

さらに、今回の先行きの景況感に関しては、調査時期の関係で、直近で発生したオミクロン株の世界的拡大の影響が十分に織り込まれていない点には留意が必要になる。オミクロン株の感染力や毒性はまだ不明だが、景気の大きな下振れリスクになる可能性もあるため、足元では先行きへの警戒感をさらに強める材料になっている可能性が高い。

なお、事前の市場予想との対比では、注目度の高い大企業製造業については、足元の景況感が市場予想(QUICK集計18、当社予想は16)に一致した一方、先行きの景況感は市場予想(QUICK集計19、当社予想も19)を大きく下回った。大企業非製造業については、足元の景況感が市場予想(QUICK集計6、当社予想も6)を上回ったものの、先行きの景況感は市場予想(QUICK集計9、当社予想は10)を若干下回った。

2021年度の設備投資計画(全規模全産業)は、前年度比7.9%増(前回調査時点も同7.9%増)と前回調査から横ばいとなった。

例年、12月調査では中小企業において計画が具体化してくることで上方修正される傾向が強い3。しかし、今回は供給制約や原材料高による建設コストの増加、先行きの不透明感などを受けて、設備投資を一旦見合わせたり、先送りしたりする動きが一部で発生したことで、全体として上方修正に至らなかったとみられる。

今回は上方修正されなかったとはいえ、設備投資が前年度の落ち込みから大幅に持ち直すとの見通しは維持されている。ただし、コロナ前である2019年度の水準と比べると、計画値は依然として1.2%下回っていることになる。

また、今後オミクロン株をはじめとするコロナの感染が拡大し、内外で行動制限が強まる場合には、先行きの不透明感増大、供給制約の悪化に伴って、設備投資計画がさらに下方修正される可能性がある点には留意が必要になる。

雇用人員判断DI(「過剰」-「不足」)は前回から4ポイント低下の▲21となった。特に中小企業非製造業では低下幅が大きく、人手不足感が強い。これまで厳しい事業環境が続き、人員を抑制せざるを得なかった対面サービス業において営業活動再開が進められる中で、人手不足感が強まっていると考えられる。

今回の短観が日銀の金融政策に与える影響は限定的に留まりそうだ。

既述の通り、大企業製造業の景況感改善が途絶え、総じて先々への警戒感が示されたが、日銀による早急な対応が求められるほどの状況ではない。

また、そもそも日銀は物価目標の達成が見通せない一方で、追加緩和余地も殆ど残されていないことから、「強力な金融緩和を粘り強く続けていく」という建前を掲げながら、現状の金融緩和の枠組みを長期に継続せざるを得ない。

そうした中で日銀の目先の動きに関連してあえて注目されるのは、資金繰り判断DIとなる。日銀は今月16~17日の金融政策決定会合において、来年3月に期限が迫っている資金繰り支援策の延長是非を検討する見込みであるためだ。資金繰り判断DIは今回も全体としては特段問題ない水準で安定した推移を見せているが、明日公表される業種別の状況では、宿泊・飲食サービスなど一部の対面サービス業で引き続き厳しい資金繰り状況が示される可能性が高い。その場合には、中小企業向け銀行貸出のバックファイナンスである「新型コロナ対応特別オペ」を延長するという判断を後押しする材料になりそうだ。

-------------------------

1 前回9月調査の基準日は9月10日、今回12月調査の基準日は11月29日(基準日までに約7割が回答するとされる)。

2 製造工業生産予測指数は、11月における生産の大幅回復を示しているが、同指数はもともと高めに出る傾向がある。

3 コロナ禍前の2010~19年度における12月調査での平均上方修正幅は1.1%ポイント

業況判断D.I.: 対面サービス業の回復が際立つ、自動車は悪化が継続

全規模全産業の業況判断D.I.は2(前回比4ポイント上昇)、先行きは0(現状比2ポイント下落)となった。大企業について、製造・非製造業別の状況は以下のとおり。

(大企業)

大企業製造業の業況判断DIは18と前回調査から横ばいで推移した。業種別では、全16業種中、下落が8業種と上昇の6業種を上回った(横ばいが2業種)。

産業の裾野の広い自動車(1ポイント下落)が長引く部品不足を受けて前回に続いて下落し、自動車向けに製品を出荷する鉄鋼(6ポイント下落)や非鉄金属(12ポイント下落)、化学(2ポイント下落)などに影響が波及した。また、原材料高や円安によるコスト増加を受けた木材・木製品(5ポイント下落)、紙パ(4ポイント下落)、食料品(5ポイント下落)の下落も目立った。一方、好調なIT関連需要の追い風を受ける生産用機械(5ポイント上昇)、業務用機械(7ポイント上昇)のほか、原油価格高騰で在庫評価益が発生した石油・石炭(13ポイント上昇)、緊急事態宣言解除を受けて外出着需要が持ち直した繊維(8ポイント上昇)が下支え役となった。

先行きについては、下落が11業種と上昇の3業種を大きく上回り(横ばいが2業種)、全体では5ポイントの下落となった。

半導体等部品不足の緩和と挽回生産を見込む自動車(10ポイント上昇)の上昇が顕著になっている一方、木材・木製品(19ポイント悪化)、紙パ(15ポイント悪化)、石油・石炭(18ポイント悪化)、金属製品(15ポイント悪化)、業務用機械(10ポイント悪化)などが軒並み二桁の悪化を示している。内外での新型コロナの感染再拡大や原材料価格高騰などが警戒されているとみられる。

大企業非製造業のDIは前回から7ポイント上昇の9となった。業種別では、全12業種中、上昇が9業種と下落の2業種を大きく上回った(横ばいが1業種)。

緊急事態宣言解除に伴う人流の持ち直しが追い風となった対個人サービス(娯楽産業を含む・36ポイント上昇)や宿泊・飲食サービス(24ポイント上昇)、小売(7ポイント上昇)のほか、設備投資関連需要の持ち直しを受けた物品賃貸(13ポイント上昇)、不動産(14ポイント上昇)、IT化需要を受けた情報サービス(9ポイント上昇)などで改善が目立つ。一方、原材料価格(建材コスト)が上昇している建設(1ポイント下落)や原油高で燃料コストが増加している運輸・郵便(2ポイント下落)は景況感が弱含んだ。

先行きについては、下落が8業種と上昇の4業種を上回り、全体では1ポイントの下落となった。

これまで事業環境が最悪であった飲食・宿泊サービス、対個人サービスでは、さらなる人流回復期待を織り込んで各22ポイント、5ポイント上昇しているものの、対事業所サービス(13ポイント低下)、物品賃貸(10ポイント低下)、情報サービス(9ポイント低下)、通信(9ポイント低下)、不動産(5ポイント低下)など多くの業種で景況感の悪化が目立つ。情報サービスや通信では巣ごもり需要の反動に伴う需要減が、それ以外の業種では新型コロナの感染再拡大や原材料価格高騰などが警戒されているとみられる。

需給・価格判断:内外需給は改善したが、仕入価格は大幅上昇

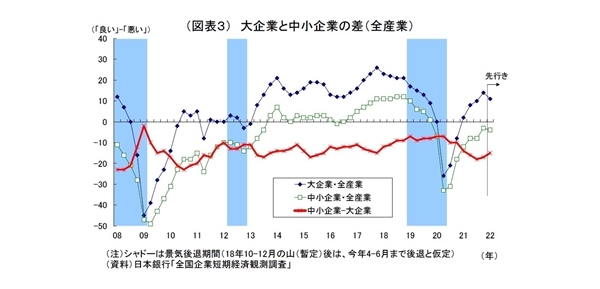

(需給判断:内外需給は逼迫化したが、先行きは総じて緩和)

大企業製造業の国内製商品・サービス需給判断DI(需要超過-供給超過)は前回比4ポイント上昇、海外需給も前回から1ポイント上昇とともに需給が逼迫化した。半導体等の供給制約が需給逼迫化に働いたとみられる。また、非製造業の国内製商品・サービス需給判断DIも4ポイント上昇した。緊急事態宣言解除によって需要が回復に向かったためとみられる。

先行きの需給については、製造業の内外需給が各1ポイントの低下、非製造業の国内需給が1ポイントの上昇となっており、総じて需給の明確な改善は見込まれていない。変異株の流行などコロナ感染再拡大への懸念が根強いうえ、原材料価格高騰に対する懸念が燻っていることが背景とみられる。

(価格判断:仕入価格の大幅上昇によりマージンが圧迫)

大企業製造業の販売価格判断DI (上昇-下落)は前回から6ポイント上昇、非製造業は4ポイント上昇とともに上昇した。

一方、仕入価格判断DIが製造業で12ポイント上昇、非製造業でも8ポイント上昇とともに大きく上昇している。世界的な供給制約と円安・原油など資源・エネルギー価格の高騰が仕入価格上昇に繋がった。製造業、非製造業ともに仕入価格判断DIの上昇幅が販売価格判断DIの上昇幅を大きく上回った結果、差し引きであるマージンが悪化している。

なお、大企業製造業の交易条件(販売価格判断DI-仕入価格判断DI、低いほどマージンを圧迫)は▲33ポイントと、2011年6月調査(▲36ポイント)以来の水準に落ち込んでいる。

仕入価格判断DIの3か月後の先行きは大企業製造業で6ポイント低下する一方、非製造業では1ポイントの上昇が見込まれている。一方で、販売価格判断DIの3ヵ月後の先行きは、大企業製造業が1ポイントの上昇、非製造業が1ポイントの低下となっているため、両者の差し引きであるマージンは製造業で改善、非製造業でやや悪化するとの見通しが示されている。ただし、仕入価格判断DIの高止まりが見込まれており、マージンの大幅な改善は想定されていない。