この記事は2022年1月11日に「ニッセイ基礎研究所」で公開された「変動金利型と固定金利型のどちらの住宅ローンを選択すべきか-市場動向から最適な住宅ローンの借入戦略について考える」を一部編集し、転載したものです。

はじめに

住宅金融支援機構の「業態別の住宅ローン新規貸出額及び貸出残高の推移」によると、個人の住宅ローン借入残高は2021年3月末時点で約207兆円に達した。個人の住宅ローン借入残高が増加基調にある要因として、「低金利環境の長期化」「住宅ローン減税の順ざや」「マンション価格の上昇」の3つが挙げられる。

住宅金融支援機構の調査によると、低金利環境が長期化する中で、新規貸出における変動金利型住宅ローンの割合が徐々に拡大しており、2019年度は75%を占めている。

2021年10月時点で、金融機関が提供する住宅ローンの適用金利の最低水準は、変動金利型で約0.4%、固定金利型で約1.2%である。低金利環境だけでなく、利ザヤ確保のため、地域金融機関や新規参入銀行中心に住宅ローン獲得競争が激化していることも、変動金利型を中心に住宅ローンの適用金利に対する低下圧力になっているものと推察される。

また、住宅ローンの借入期間も長期化している。マンション価格の上昇に対して、相対的に取組時の適用金利の水準が低い変動金利型で借り入れ、住宅ローン減税の経済的なメリットも享受しながら、毎月の返済額を抑制する個人が増えているものとみられる。

変動金利型と固定金利型のどちらを選択すべきか

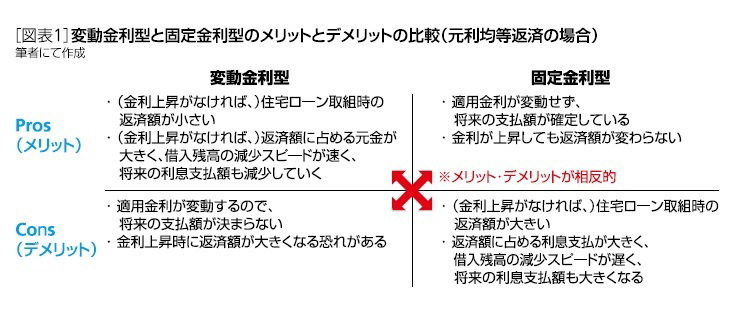

取組時は変動金利型の方が固定金利型よりも適用金利が低い。そのため、取組時の返済額(元本返済+利息支払)で比較すると、変動金利型が固定金利型よりも小さくなる一方で、元本返済額のみを比較すると、変動金利型の方が固定金利型よりも大きくなる。また、変動金利型は10年国債利回りなどの市場金利が変動すると適用金利も変動するが、固定金利型は変動しない。よって、将来に金利が上昇すると、変動金利型の適用金利が取組時の固定金利型よりも高い水準になるリスクがある。また、固定金利型はローンの完済までの返済額が確定するので、将来の資金計画を立てやすいという利点もある[図表1]。

変動金利型を取り組むべきか、固定金利型を取り組むべきかという悩みの根本的なところは、「将来に金利上昇が生じるのか否か、金利上昇が生じたとしてもうまく乗り越えられるのか」という点にあると思われる。

このような根本的な悩みに対して、住宅ローンを検討する際に「金利上昇局面になってから機動的に固定金利型で借りればよい」という選択は本稿では推奨しない。その理由として、「一般的に金利上昇する際は変動金利型よりも固定金利型の方が早く適用金利が上昇するため」「将来の金利上昇を予測するのは難しいため」「住宅ローンの債務者は金利リスクをヘッジする手段に乏しいため」の3つが挙げられる。

これらの留意点を踏まえると、変動金利型の住宅ローン債務者が金利上昇リスクに備える手段は、金利上昇する前に住宅ローンの一部(またはすべて)を固定金利型で借り入れるか、将来の環境変化や損失に備えて預貯金などでリスクバッファを確保しておくくらいしかない。

1つ目の変動金利型と固定金利型の組合せ(ミックスローン)の活用については、金融理論では、相反するリスクをもつ金融商品をポートフォリオに組み入れると分散効果が働くことが知られている。

元利均等返済で住宅ローンを取り組む前提だと、変動金利型と固定金利型のメリットとデメリットは相反している。このような相反関係にある金融商品は、金融理論から「組み合わせた方がよい」という答えが導かれる。どのような割合で取り組めばいいのかは、住宅ローンを借り入れる個人のリスク許容度に依存する。つまり、変動金利型で取組時の固定金利型を超えるような金利上昇が生じても、住宅ローンの返済が問題なく行える程度に収入と金融資産を保有しているのであれば、変動金利型の割合を大きくしても問題はない。

一方で、変動金利型で取組時の固定金利型を超えるような金利上昇が生じた際に、住宅ローンの返済が困難になるようなギリギリの収入水準や金融資産なのであれば、当初より返済額は大きくなるが固定金利型の割合を大きくした方がよい。

2つ目の「預貯金などの金融資産でリスクバッファを確保する」は、低金利環境が今後も長く継続すると期待できるのであれば、相対的に低利の変動金利型住宅ローンを借り入れ、毎月の返済額を抑制しながら借入残高を減らしつつ、余裕が生じた分をリスクバッファとして預貯金などに回すという発想である。預貯金などのリスクバッファをもつことで金利上昇が生じた際の返済額の増加に対処できるだけでなく、繰り上げ返済の原資としても活用できる。繰り上げ返済を行えば、金利上昇が生じても将来の利息支払いの負担がある程度抑制できる。さらに預貯金などでリスクバッファを確保しておくと、教育資金などで急な出費が必要になる際の資金に充てることもできる。

リスクバッファ付き変動金利型住宅ローンの効果検証

前項では、変動金利型住宅ローンを借り入れる際にとりうる対応策として2つの方法を紹介した。低成長・低インフレ・低金利が長く継続している状況から、しばらく「金利上昇はない」との判断で変動金利型住宅ローンを借り入れるのは自然な発想のように思われる。しかしながら、日本の経済成長率やインフレ期待が改善し、それに応じて日本銀行が金融緩和政策を縮小または解除すれば、金利上昇はまず間違いなく生じることになる。35年等の長い期間で変動金利型住宅ローンを借り入れると、1〜2%程度の適用金利の上昇がいずれ生じる可能性は否定できない。先に触れたが、もしかすると訪れるかもしれない将来の金利上昇に個人が備えることのできる手段は限られているため、本稿で提案したようなミックスローンや預貯金等での積立も組み合わせて対応していくことが望ましいだろう。

ここでは、2つ目のリスクバッファを持つという対応策について、具体的にその効果について検証してみたい。

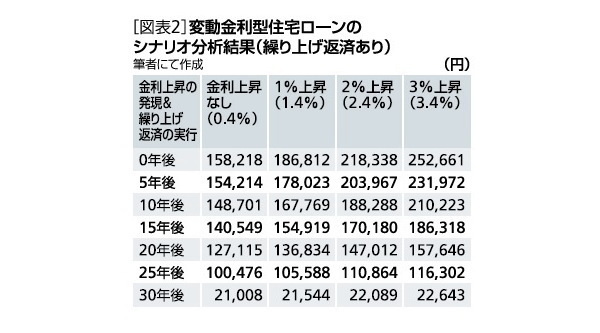

以降、首都圏で6,200万円(2021年6月時点の平均水準)の新築マンションを購入する際に、不動産価格分をすべて元利均等返済型の変動金利型住宅ローン(取組時の適用金利:0.4%)の借り入れで賄う場合について、シナリオ分析を行っていく。変動金利型住宅ローンの適用金利が0.4%(一定)で推移し、0年後、5年後、10年後、15年後、20年後、25年後、30年後のどこかで1%、2%または3%%の金利上昇が生じた(上昇後は一定で推移)と仮定して、金利上昇と同時に積み立てた預貯金で繰上げ返済した際の毎月の返済額を計算する。

この例では、変動金利型で借り入れた場合(毎月15万8,218円)と固定金利型(取組時の適用金利:1.2%)で借り入れた場合(毎月18万855円)で毎月の返済額に2万2,637万円の差がある。この差額を預貯金で毎月積み立てていき、繰り上げ返済の原資として用いる。ここでは、繰り上げ返済に借入期間を変更しない「返済額軽減型」を採用する。

図表2に分析結果を示している。適用金利が1%程度の上昇であれば、5年後に金利上昇が生じても変動金利型住宅ローンの方が毎月の返済額が小さくなることが分かる。このまま低金利環境がこの先5年以上継続して、金利上昇幅も1%程度に収まるのであれば、固定金利型住宅ローンで借り入れた気持ちになって変動金利型住宅ローンで借り入れ、返済額の差額を繰り上げ返済の原資として預貯金で積み立てていくのは、それなりに合理性のある判断だということになる。

一方で、適用金利の上昇幅が2%程度になると、繰り上げ返済を行ったとしても、変動金利型住宅ローンの返済額の方が小さくなるには15年程度低金利政策が継続する必要があることが分かる。このような2%程度の金利上昇のリスクにも備えていく場合には、たとえば、住宅ローン減税による所得税控除分も含めて繰り上げ返済の原資を拡大する、ミックスローンで固定金利型の割合を大きくして当初の返済額が大きくなるデメリットを享受して想定以上の金利上昇に備える、といった対応策も合わせて検討していく必要があるだろう。

本稿の分析が、住宅ローンを借り入れる個人の家計管理に寄与できるのであれば幸いである。

福本 勇樹 (ふくもと ゆうき)

ニッセイ基礎研究所 金融研究部 上席研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・変動金利型と固定金利型のどちらの住宅ローンを選択すべきか ―― 市場動向から最適な住宅ローンの借入戦略について考える

・変動金利型住宅ローンの残高増加が家計支出に与える影響

・堅実な30代の住宅ローン返済 ―― 変動金利の割合が増加するも、貯蓄を行い金利上昇に備え

・やりくりに余裕がない家計は変動金利を選択する傾向がある~家計の住宅ローン金利の決定要因分析~

・住宅ローン審査はコロナ禍でも厳しくならない ―― 無理をして借りる人も増加、計画は慎重に