目次

物件購入を検討する際に「一棟アパート経営をするとどれくらいの年収を見込めるか」について知りたい人もいるだろう。ここでは、家賃収入から経費や税金を差し引いた手残りを何パターンかシミュレーションしていく。本コラムを読むことで年収シミュレーションの基本を身につけられるだろう。

そもそも一棟アパート経営の年収とは何を指す?

一棟アパート経営による年収といったとき次のうちのどちらかを指していることが多い。

- 年収=家賃収入

- 年収=家賃収入から経費や税金を差し引いた手残り

国税庁によると不動産の貸付による収入の定義は「家賃・地代など」だ。そのため一棟アパートの年収とは「家賃収入そのままの額」ということになる。ただ現実的には、家賃収入だけでなく最終的な手残りも重要だ。そう考えると手残りを明確にするなら「家賃収入から経費や税金を差し引いた手残り=年収」と考えたほうがいいかもしれない。

例えば家賃収入は「年間売上」、手残りを「年収」と使い分けるのもよいだろう。以上を踏まえて本コラムでは「家賃から経費や税金を差し引いた手残り」のことを便宜上、年収と表現する。

<appendix>日本の平均不動産所得はいくら?年収との違いは?

国税庁が発表している「申告所得税標本調査結果」によれば、2020年の不動産所得者の平均所得金額は540万円だ。

| 平均所得金額(万円) | 平均税額(万円) | |

| 2010(平成22)年分 | 518.1 | 65.9 |

| 2015(平成27)年分 | 512.4 | 64.6 |

| 2018(平成30)年分 | 518.1 | 65.0 |

| 2019(令和元)年分 | 520.8 | 64.8 |

| 2020(令和2)年分 | 540.0 | 66.7 |

不動産所得とは、家賃収入から必要経費(固定資産税、損害保険料、減価償却費、修繕費等)を差し引いた金額である。不動産所得は実費の伴わない経費である減価償却費が引かれていたり、融資を受けている場合のローンの返済部分が考慮されていなかったりするため、実際に手元に残る金額と所得の金額では大きく異なる。

家賃収入以外にアパート経営で得られる4つの収入

アパート経営において家賃収入以外に得られる収入は以下の4つだ。

・管理費・共益費(毎月発生)

・駐車場の賃料(毎月発生)

・礼金(入居開始時のみ発生)

・更新料(更新時のみ発生)

敷金は、入居者から担保として入居期間中に預かるお金であり、収入ではない。

管理費・共益費(毎月発生)

管理費・共益費とは、共用部分(エントランスや廊下等)の水道光熱費やメンテナンス費用に充当するという名目で毎月入居者に支払ってもらうお金だ。

税務上は管理費・共益費も収入であり、共用部分の水道光熱費やメンテナンスに係る費用はアパート経営上の必要経費としたうえで所得が算出される。税務の観点からは、管理費・共益費は実質的に家賃収入と同様の性質の収入として認識しておくといいだろう。

駐車場の賃料(毎月発生)

アパートに駐車場が付いており、有償で貸し出している場合には駐車場の賃料も毎月の収入として得られる。

駐車場の賃料収入と家賃収入および管理費・共益費収入は、毎月の固定収入であるという点においては同じだが、消費税がかかるか否かという点で異なる。駐車場の賃料収入には原則として消費税がかかるが、以下の両条件に該当する場合は非課税として扱われる。

- 一戸当たり1台分以上の駐車スペースが確保されており、かつ、自動車の保有の有無にかかわらず割り当てられている等の場合

- 家賃とは別に駐車場使用料等を収受していない場合

礼金(入居開始時のみ発生)

礼金とは、入居開始にあたって入居者が貸主に対して支払う謝礼金のことで、税務上は収入に含まれる。そして、礼金は入居開始時にのみ単発で発生する一時的な収入である。

礼金を収受するか否か、何ヵ月分収受するかは空室募集の都度オーナーが判断する。周辺の相場や空室期間等に応じて礼金の設定は柔軟に行おう。

更新料(更新時のみ発生)

更新料とは賃貸借契約の期間が満了を迎え、契約を更新する場合に入居者が貸主に支払うお金で、税務上は収入に含まれる。契約を更新するタイミングでのみ発生する一時的な収入だ。

更新料は賃貸借契約を締結する際に契約条項として予め定められており、更新後新賃料の1〜2ヵ月で設定されていることが多い。更新を迎えるタイミングで更新料の支払を避けるために退去する入居者もいる。

新規で入居者を探す時間とコストを考えると、更新料を減免する方が合理的な場合もあるため、入居者から相談があった際には柔軟に対応しよう。

アパート経営にかかる5つの経費

アパート経営には以下5つのような経費がかかる。

・管理会社への報酬

・入居者募集費用

・修繕費

・損害保険料

・各種税金

定期的または定額で発生する経費と不定期で金額が読みにくい経費があるため、各経費の性質を理解しておこう。

管理会社への報酬

管理会社への報酬とは、物件の管理を管理会社に委託する際に発生する経費である。

委託する業務の内容によって報酬の金額は異なるが、毎月家賃の5%程度を支払うのが一般的な水準だ。

管理を委託せずにオーナー自身で管理を行う場合、本費用を削減することはできるが、得策でない場合が多いだろう。

物件の管理には賃貸経営や建物設備に関する専門知識や経験値が求められることが多いため、一般の個人オーナーにとってはハードルが高いためだ。

入居者募集費用

入居者募集費用とは、空室において新しく入居者を募集する際にかかる経費のことで、主に以下2つの費用項目を指す。

- 仲介会社に支払う広告料

- 室内のクリーニング費用

仲介会社に支払う広告料は「AD」とも呼ばれ、空室に入居者を見つけた仲介会社に対して、その住戸の広告に係る費用という名目で貸主が支払うお金のことだ。

室内のクリーニング費用とは、退去後の室内のクリーニング等のための経費を指す。

修繕費

修繕費とは、建物内の設備が故障した際の修理や交換、建物全体の大規模修繕等のための経費で、金額は修繕内容によって大きく異なる。

エアコンや給湯器の一斉交換や建物全体の大規模修繕(外壁塗装の塗り直し、配管工事等)は、周期が長い分大きな費用がかかることが見込まれる。

修繕周期と目安となる費用から逆算して、毎月の家賃収入の一部を積み立てておくなどの事前の対策を講じておくのが得策だ。

大規模修繕の内容によっては、修繕費という経費ではなく「資本的支出」という形で資産計上する場合もあり、その場合は経費という扱いではなくなる。

損害保険料

損害保険料とは、火災保険・地震保険・それらに付随する特約に加入する際にかかる経費だ。

損害保険に加入することで、火災や自然災害(落雷、風害、水害、雪害等)、事件事故等による損害をカバーすることができるため、長期的な賃貸経営をするうえでは加入しておくと安心だろう。

保険料の金額や支払いとする頻度等は、加入する保険会社および商品によって異なるため、その物件において生じ得るリスクとカバーしたい損害に応じて各社の商品を比較しよう。

各種税金

アパート経営をするうえでは、以下のように各フェーズにおいて税金がかかる。

- 物件購入時:不動産取得税、登録免許税、印紙税、消費税など

- 保有期間中:固定資産税、都市計画税、不動産所得に対する所得税および住民税など

- 物件売却時:印紙税、不動産譲渡所得に対する所得税および住民税など

物件購入時および売却時の税金は単発のものだが、保有期間中の税金は毎年発生するものであるため、固定の経費として資金計画に織り込んでおく必要がある。

毎年固定で発生する税金は、支払い方法を口座振替にするなどして、支払い漏れが発生しないようにしておくと良いだろう。

オーナーは毎年2月16日~3月15日の期間内に確定申告を行い前年の所得を申告して納税額を確定させる必要がある。

確定申告を怠ったり、申告内容に誤りがあったりすると、ペナルティとして追加で課税される可能性もあるため、確定申告は税理士に依頼するなどして期間内に正確に行おう。

一棟アパート経営の年収に影響を与える7つの項目

一棟アパート経営による年収に影響を与える項目は、以下の7つだ。

・家賃設定

・部屋数

・入居率

・固定資産税・都市計画税

・管理委託費

・修繕費、ハウスクリーニング代、火災保険など

・ローンの返済条件

家賃設定

一棟アパート経営の利益の源泉は、家賃収入だ。当然家賃設定が高いほど年収は多くなりやすい。一方相場よりも家賃設定が割高になると空室リスクが高まり家賃収入が減る可能性が出てくる。そのため家賃設定と空室リスクの間でバランスをとることが重要だ。

部屋数

同じ家賃設定でも所有する部屋数によって年収は変わってくる。例えば1部屋あたりの家賃が6万円の場合、4室所有なら年間で得られる家賃は288万円(6万円×4室×12ヵ月)、12室なら864万円(6万円×12室×12ヵ月)とその差は3倍だ。不労所得生活などを目指すなら部屋数を多く確保することがポイントになる。

入居率

不動産投資の手残りを増やすには、入居率をいかに高めるかが重要だ。平均的な入居率はエリアや物件の条件によって異なるが、日本賃貸住宅管理協会の「日管協短観(2020年度下期)」※この先は外部サイトに遷移します。によると、全国 97%、首都圏 97.4 %、関西圏 98.1 %である。

固定資産税・都市計画税

自治体によって税率は異なるが、一般的に所有する土地や建物の課税標準額に固定資産税は税率1.4%を、都市計画税は税率0.3%を乗じて計算することが多い。そのため地価が高いと固定資産税も高くなる。特に地価の高い首都圏や大都市の一棟アパートは、固定資産税・都市計画税がいくらになるかを確認したうえで購入するのが賢明だ。

管理委託費

管理委託費とは、物件や入居者の管理を代行する管理会社などに毎月支払う報酬のことだ。管理委託費の設定は、不動産業者によって異なるが家賃の5%程度が目安で報酬設定が高いほど年収は減ることになる。しかし管理委託費が安くてもサービスの質が悪ければ空室リスクが高まる可能性があるため、慎重に判断したい。

修繕費、ハウスクリーニング代、火災保険など

このほか一棟アパートの年収に影響を与える支出には、大規模修繕費の積立金、入居者の退去時にかかるハウスクリーニング費や修繕費、建物にかける火災保険などがある。

ローンの返済条件

ローンを利用してアパート経営を始める場合、不動産年収に最も影響を与えるのがローンの返済だ。

返済金額はローンを利用する際に設定する条件によって異なる。返済金額を決定する要素は次の通りだ。

- ローン金額

- 返済期間

- 金利

この内、ローン金額と金利は高くなれば高くなるほど返済金額は高くなりやすく、返済期間は短く設定するほど返済金額は高くなる。

返済金額を抑えるためには、自己資金を投入して借りるローン金額を抑えるか、返済期間を長く設定するか、金融機関に金利交渉をして設定金利を抑えるかになる。しかし、返済期間や金利については金融機関がその条件に応じるか応じないかが関わってくることから簡単なことではないことに加え、返済期間を長く設定することは ローンの残債の減少スピードを遅くするデメリットもあることから、よく検討する必要がある。

アパート経営の年収シミュレーションの重要性

一棟アパートの年収は、家賃設定や支出に大きく左右される。大事なことは「一棟アパートの購入を考えたときに年収(=手残り)がどれくらいになるか」について自分自身で計算してみることだ。計算をしっかりと行っておくことで「思ったように儲からない」といった失敗を避けやすい。ただ初心者の場合「アパート経営の年収シミュレーションを自分でできるだろうか」と不安な人も多いだろう。

しかし実際は、それほど複雑ではない。後ほど紹介する例を参考にしながらおおまかでもよいので年収を計算することをおすすめする。一棟アパートの年収シミュレーションのポイントは、条件を変えながらいくつかのパターンを計算してみることだ。これにより「条件が変わったら年収がどれくらい変わるか」を実感しやすくなる。ここでは、以下の3パターンでシミュレーションしていく。

・ベースとなる年収シミュレーション

・入居率を変更したシミュレーション

・金利を変更したシミュレーション

一棟アパートの年収シミュレーション1(ベースとなるもの)

ここでは、以下の物件条件に基づいて一棟アパートの年収シミュレーションを紹介する。

- 購入費用:5,500万円

- 戸数:6戸(戸あたりの家賃は7万円と仮定)

- 築年数:新築~築5年以内

「この条件で5,500万円の物件を見つけるのは難しいのでは?」と感じる人もいるかもしれない。しかし首都圏の駅からある程度離れたエリアや地方都市などでこれに近い条件の物件は散見される。なお、ローンの借り入れ条件は、以下のように設定した。

- 銀行借入:4,500万円(自己資金1,000万円)

- 借入期間:20年

- 金利:2%

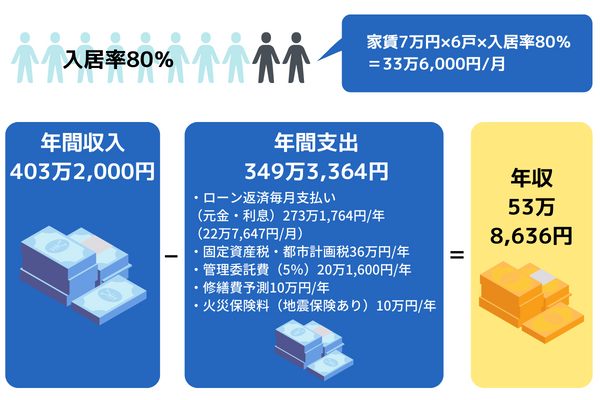

以上の条件で一棟アパート経営による年収(手残り)を計算してみると53万8,636円になる。詳細は、次の通りだ。

一棟アパートの年収シミュレーション2(入居率を変更)

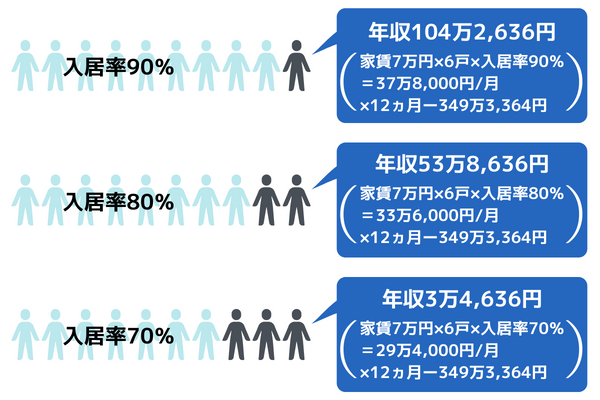

上記の一棟アパートの年収シミュレーション1は「入居率を80%に設定」したケースだ。物件の基本情報や支出は、そのままで入居率が好調(90%)または不調(70%)だった場合、一棟マンションの年収がどれくらい変わるかを確認してみよう。

同じ家賃と支出でも入居率が違うと年収に大きな差が出ることが分かる。入居率90%と70%を比較すると年収で100万円以上の違いになるのだ。

一棟アパートの年収シミュレーション3(金利を変更)

次に確認するのは、シミュレーション1の内容をベースに「ローン返済の金利」のみを変更した場合だ。シミュレーション1では金利2%だったが金利2.5%と金利3.5%で比較してみる。(いずれも借入額4,500万円、返済期間は20年の条件)

このようにローン返済の金利が変わると年収も大きく変わってくる。そのため低金利で融資が受けられるタイミングで不動産投資を始めると有利なことが実感できるだろう。

年間家賃収入1,000万円のアパート経営は可能か?

都内の60坪の土地にアパートを建てるというシミュレーションを行ってみよう。なお、ここではわかりやすいように運営に必要な諸々のランニングコストなどは計算しないものとする。

部屋の面積については、レインズ(公益財団法人 東日本不動産流通機構)が発表する「年報マーケットウォッチ2021年・年度」※この先は外部サイトに遷移します。によると、以下の条件が設定できる。

エリア:東京都

1部屋あたりの月間平均賃料:7万2,000円/部屋

1部屋あたりの平均面積:27.34平方メートル/部屋

また、建ぺい率・容積率はアパート建築の条件が比較的厳しい地域にある土地で想定してみよう。

建ぺい率50%

容積率100%

なお、建ぺい率・容積率の定義はそれぞれ以下の通り。

- 建ぺい率:敷地面積に対する建築面積(建物を真上から見たときの面積)の割合

- 容積率:敷地面積に対する延べ床面積の割合

上記の前提に則ると、60坪の土地に建てることができる現実的なアパートは、以下のような規模だ。

・木造2階建て

・各階の平均面積:約30坪

・延床面積:約60坪

・総戸数:7戸

この場合、空室率を15%加味した年間家賃収入は以下のように想定される。

<空室率15%での年間家賃収入>

7万2,000万円/部屋×7部屋×12ヵ月×稼働率85%=514万800円/年

現実的な想定として、60坪の土地で家賃年収1,000万円を目指すのは難しいということがわかる。

また、アパート建築にかかる費用も土地、建物含め億単位でかかることが見込まれるため、融資を受けることができるかを含めハードルは相当高そうだ。

金融機関で提供するローンシミュレーターも役立つ

ここでは、一棟アパート経営による年収はどれくらいかのシミュレーションを紹介していく。今回のように条件を変えてシミュレーションを行うことで自身が求める年収を得るための入居率や金利などもイメージしやすくなるだろう。

ほかにもローンの借入期間や借入額を変えて年収シミュレーションする方法もある。うまくシミュレーションできない人は、金融機関や税理士などの専門家にサポートしてもらいながら行うのも一案だ。金融機関で提供しているシミュレーションサービスも役立つだろう。

一棟アパート経営における年収に関するよくあるQ&A

Q1:アパート経営における「年収」の定義は?

国税庁の定義は「家賃・地代など」であることから「家賃収入そのままの額」と言える。ただし、現実的には、そこから経費や税金を差し引いた「最終的な手残り」を年収としたほうがいいだろう。

Q2: 年収に影響を与える要素とは?

①家賃設定②部屋数③入居率④固定資産税・都市計画税⑤管理委託費⑥修繕費・ハウスクリーニング代・火災保険など⑦ローンの返済条件、の7つである。

Q3:どのように年収をシミュレーションするのか?

自分で計算することも可能だが、素早く、かつ正確に行うためには、金融機関で提供しているシミュレーションサービスを活用するのも1つの手だ。心配な方は金融機関や税理士などの専門家に相談するのも良いだろう。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。