本記事は、安田次郎氏の著書『10万円から始めるスタートアップ投資』(クロスメディア・パブリッシング)の中から一部を抜粋・編集しています

スタートアップが迎える4つの未来シナリオ

未上場スタートアップに投資をすると、どういった局面で投資家にリターンがもたらされるのでしょうか。

ここで、スタートアップが迎える未来には、4つのシナリオがあります。

事業が成功して「IPO」でイグジットするシナリオ、「M&A」でイグジットするシナリオ、事業継続が難しくなり「倒産・解散・清算」するシナリオ、それから、イグジットするでもなく会社を畳むでもない「存続」というシナリオです。

●シナリオ1:IPO107

VCなどから資金を調達しながらシード、アーリー、ミドルと順調に成長ステージを駆け上がり、証券取引所に新規上場を果たす。スタートアップが目指す最も理想的なイグジットがIPOでしょう。

この時点で株主となった投資家は株式市場で自由に株式を売却できるようになり、株価が上昇していれば利益が得られます。一般的にシード・アーリー期に比べ上場時は株価が大きく値上がりしているので、そのタイミングで株式を売却することで、創業者やVC、個人投資家は投資資金の回収を図るのです。

後述するほかの手段に比べても、最も多額の利益が得られる可能性が高いと言えるでしょう。

また、IPOで持ち株の一部は売却しても、すべてを手放す経営者は、ほぼいません。

むしろ、企業側もセカンダリー市場で資金を調達できるようになれば、さらなる成長を目指すことができます。ビジネスにやりがいや可能性を感じている経営者にとって、IPOはさらなる高みを目指す手段というわけです。

ただし、IPOはこうした魅力がある一方、利益や純資産額といった一定の要件を満たす必要があり、監査法人による監査をクリアする必要もあります(利益基準のない市場もあります)。

IPOの実施自体にコストと時間がかかり、そこを目指すまでにも多額の資金を調達しないといけません。その際には有価証券報告書を始めとする膨大な書類の作成や内部管理体制の構築など、一連の負担は非常に煩雑です。

そこで最近海外では、上場時に市場に流通させる新株を発行せず、既存の株式だけを上場する「ダイレクトリスティング(直接上場)」を選ぶケースも増えています。

この場合、資金調達はおこなわず新株を引き受ける証券会社を利用しないので、IPOにかかるコストを削減できます。また、既存株主は持ち株の希薄化を避けることができ、創業者やVCなどに対して上場後の一定期間は保有株式の売却を禁じるロックアップも求められないので、イグジットしやすいのもメリットでしょう。

VCからすると、主幹事となる証券会社による公募価格の設定に不満もあります。証券会社周辺へのヒアリングやすでに上場している類似企業の株価指標を使い公募価格を決めるため、仮に優秀なビジネスモデルや高い成長性・収益性を秘めていても、それらは評価されません。

加えて、公募価格は実際の評価より割り引かれる傾向があり、これもイグジットで利益を確定させたい既存株主からすると、どういった基準でディスカウントされているのかといった疑問が残ります。こういった理由からダイレクトリスティングに期待するVCなどは少なくありません。

日本では1999年に杏林製薬(現・キョーリン製薬ホールディングス)による事例が最初で最後ですが、アメリカではビジネスチャットサービスを手がけるSlack Technologiesやスウェーデンの音楽ストリーミングサービスのSpotifyといった有名なユニコーン企業が、この手段を選んでいます。

ちなみにアメリカでは2020年12月、既存株主による株式の売却だけではなく、新規発行株式の販売も認められることになりました。

これによりアメリカではダイレクトリスティングが上場のひとつの手段としてだけでなく、新規上場会社による資金調達の役割も兼ねることになりそうです。利用するスタートアップはますます増えていくかもしれません。

日本はどうでしょうか。

現状、VCや株式投資型クラウドファンディングによる資金調達は増えていますが、未上場のスタートアップが事業運営に必要な資金を得る手段・規模は限られています。国内スタートアップが小型株としてIPOするのは、そのためです。事業継続のためには、致し方ないという見方もできます。

アメリカでは制度が変わりつつありますが、日本の現行制度ではダイレクトリスティングと同時に資金調達はできませんから、手段として確立するにはルールの変更が先かもしれません。

●シナリオ2:M&A

事業拡大を図る企業に事業を売却するM&Aも、スタートアップにとってイグジットの一手段です。この場合は、株式を譲渡することにより既存株主は利益を確定します。

IPOをするには厳しい要件を満たさないといけませんが、M&Aは相手企業が見つかり、条件さえ合えば、簡単かつスピーディに終わらせることができます。

買い手企業からすると、事業をいちから立ち上げ投資を繰り返し育てるには資金やノウハウが必要で、そうしたニーズにM&Aがマッチするのです。現状の利益だけではなく将来の成長性も加味されるので、赤字決算であっても今後に期待できるなら成立するという点は、M&Aのメリットでしょう。

アメリカでは2012年にFacebook(現・Meta)がInstagramを買収しましたが、大手企業がシナジーを求めてスタートアップの事業を吸収することは珍しくありません。

日本では、創業した会社を第三者に売って利益を得るM&Aに対するイメージが昔はあまりよくなかったことから選ばれることは少なかったのですが、近年は一般化し始めています。短期間で確実にイグジットできるので、初めからこれを目指すスタートアップもあります。

一方、M&Aをおこなうと経営権は買い手企業に移ります。創業者はいわゆるサラリーマン社長になるか、もしくは役員や社員として事業にかかわることもあれば、事業から手を引いて引退することも。

子会社の経営陣になったとしても権限は縮小されるので、ビジネスにやりがいを求めている創業者にとっては大きなデメリットです。

投資の面でのデメリットは、M&AによるイグジットはIPOに比べるとスケールが小さく、売却価格が低くなりやすいことです。

一般に利益が出ていない状態で売却すると企業価値は小さくなるので、既存投資家へのリターンも少なくなります。時間やコストはかかるがIPOをするか、短期間でイグジットできてローリスクのM&Aのどちらを選ぶのか、創業者は両者のメリット・デメリットを比較のうえ、判断をくださなければいけません。

ただし、実際上のイグジットとしてはIPOよりM&Aのほうが実現可能性は高いことは、これまでの事例を見ても明らかです。

M&Aに際しては問題点もあります。

株式投資型クラウドファンディングを実施すると、多ければ数百人の株主が生まれます。会社の意思決定は株主の意思に反しておこなうことは不可能なため、株式取得によるM&Aで買い手が全株式の取得を希望する場合、ひとりでも反対する株主がいると、そのM&Aを実現できません。株式交換や株式移転、合併などの企業再編により実施される場合も一部の株主が反対して協力しないとなると、スケジュールが大幅に遅れる可能性があります。

経営者やVC、M&Aに賛同する個人株主からするとイグジットのチャンスを逃す恐れがあり、こうした事態は避けたいところです。

ただし、こうした課題に対しては、当社もそうですが、ほかのプラットフォーマーも株主と企業のあいだで「株主間契約」を結ぶことを募集時の条件とすることが増えました。

M&Aで経営株主などが株式を売却する場合、ほかの株主に対して同様に売却に応じるよう求めることができる「共同売却請求条項」を株主間契約のなかに設けておくと、株主は要望に応じないといけません。

ほかにも、既存株主と反社会的勢力との関係が明らかになった場合、企業や企業の指定者が当事者から株式を強制的に買い取ることができる条項などを付記することが多いようです。

いずれにしても、不特定多数の株主が存在する未上場スタートアップが円滑なM&Aを進めるために株主間契約は必要不可欠で、採用する事業者は増えています。

なお、所有と経営の強化などを目的に、経営陣が自社株を既存株主から買い取るMBO(Management Buy Out)もM&Aのひとつですが、株式を売却する側からすると、これもイグジットのひとつに数えられます。しかしながら、広く資金を調達したい成長フェーズのスタートアップが実施する可能性は低いでしょう。

●シナリオ3:倒産・解散・清算

事業がうまくいかなかったなどの理由で、会社自体がなくなることもあります。

とりわけ、スタートアップはひとつの事業に集中しているので、それが失敗すると目も当てられない状況へ一気に陥ります。結果、倒産や解散、清算の道を選んでもおかしくありません。

実際、株式投資型クラウドファンディングを利用した企業でも、過去にこうした事例は見られました。解散・清算の手続きにより負債の返済が完了しても財産が残った場合は、株主が持ち分の割合に応じて残余財産の分配を請求できる「残余財産分配請求権」の権利申し立てにより、少しは資金が戻ってくる可能性はありますが、残余財産が残らない場合は出資分の損失が確定します。

実際、どのくらいの企業が倒産・解散・清算といった道をたどるのでしょうか。

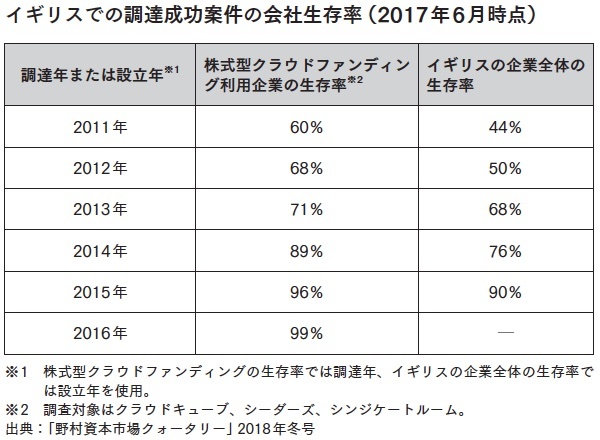

投資家ならばリスクも把握しておきたいと思うでしょうから、ここにひとつのデータを示します。日本の株式投資型クラウドファンディングは歴史が浅いので、株式投資型クラウドファンディングで資金調達した企業がその後どのくらい生存しているかを示すイギリスのデータです(上の表参照)。

表を見ると、2011年に資金調達した企業のうち2017年6月時点で生存している会社は6割でした。約6年の間に4割の会社がなくなったことになります。

しかし、この数字はイギリスの企業全体の生存率よりも高く、2011年に創業したイギリス企業の生存率は同じ期間で44%です。

株式投資型クラウドファンディングを利用する企業は、プラットフォーマーの審査を通過していることや、一般投資家から調達することで株主がファンになり事業によい影響を与えている可能性が考えられます。

●シナリオ4:存続

シナリオの1〜3のどれにも当てはまらないのが、「存続」です。IPOやM&Aといった明るい未来が訪れるわけではなく、かつ会社が消えることもなく低空飛行を続ける状態のことで、業界では「リビングデッド」と呼ばれています。

既存株主にとって存続は困った状況です。

資金だけではなく経営ノウハウも提供しているVCからしても、手塩にかけても成長しないのであれば、お手上げ状態なのかもしれません。個人の投資家からしても、どう付き合っていけばいいのか……残念ながら静観するしかないと思います。

既存の事業が伸びないのであれば新たなビジネスで浮上するか、長い時間をかけていつか花開くのを待ち続けるのか、とにかく手も足も出ないことは事実です。

保有株式を個人間で売買することは違法でありませんが、基本的には会社が譲渡制限を設けているので、承認が必要になります。

よって、一向にイグジットに向かわない場合は持ち続ける、もしくは会社の承認を得て譲渡するというのが選択肢になるでしょう。

とはいえ、成長性が期待できない会社の株式を誰がほしがるのかといった課題があることも忘れてはなりません。未上場スタートアップの株式は換金性に乏しく、こうしたケースでは不便が生じます。

※画像をクリックするとAmazonに飛びます