この記事は2021年12月14日に「The Finance」で公開された「BNPL(後払いサービス)のグローバル拡大基調と今後の可能性」を一部編集し、転載したものです。

新型コロナウイルス禍への対応を迫られる中で、デジタル技術の高度活用が急速に広がっている。金融分野においても、API(アプリケーション・プログラミング・インターフェイス)を介した企業間連携によって、非金融事業者のサービスに金融機能を組み込む(エンベッドする)Embedded Finance(エンベデッド金融)が、Fintechの最新形態として大きな注目を浴びている。

非金融事業者は自社サービスの付加価値向上、金融事業者はサービス提供チャネル拡大というWin―Winを狙った提携事例が、国内外ですでに多数見られる。本稿では、 Embedded Financeと並ぶFintechのもうひとつの注目領域であるBNPLに焦点を当て、今後の可能性について解説する。

BNPL(Buy-Now-Pay-Later)とは

Embedded Financeと並ぶFintechのもう1つの注目領域がBNPLである。「Buy-Now-Pay-Later」の略称で、その名のとおり購入商品が届いた後で支払うことができる後払いサービスを指している。

事前に付与された利用枠の範囲で買い物することができるクレジットカードと異なり、買い物のたびに個別に与信審査が行われること、一度の利用金額の上限が数万円程度と低めに設定されていることが大きな特徴となっている。

BNPLの国内外における動向

グローバルでは、ユーザー数8,700万人を誇る世界最大手Klarna、1,600万人が利用するAfterpayや710万人のAffirmなどがよく知られる。

Klarnaは時価総額10兆円を超える決済サービス事業者Stripeとの提携、Afterpayは米Block(旧称Square)が3兆円で買収、AffirmはECの雄Amazonと提携するなど、2021年はBNPL領域でのニュースがFintech業界をにぎわした。

BNPLは東南アジアなどクレジットカードが普及していない新興国においても急速に拡大している。

国内では9月に米PayPalが3,000億円でPaidyを買収し、関係者を驚かせた。12月には最大手ネットプロテクションズが東証1部へ新規上場する。当社独自調査によると、国内のBNPL利用率は17%(表1)。

クレジットカード、FeliCa型電子マネー、QRコード決済アプリには劣るが、銀行業界が近年力を入れているデビットカード(JーDebitではなく、Visa、Mastercard、JCBマークの入った国際ブランドデビットカード)の15%よりも高い水準にある。

業界首位のネットプロテクションズの2021年3月期年間取扱高は4,381億円で対前年16.3%増と大きな成長を継続している。

地域ごとにおけるBNPLの位置づけの違い

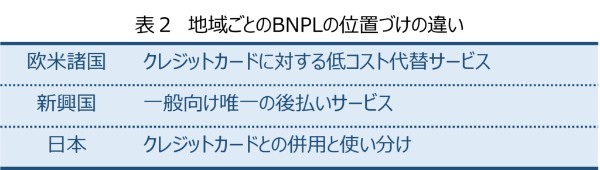

世界中で快進撃を繰り広げるBNPLだが、決済サービス市場における位置づけは地域ごとに大きく異なっている(表2)。

まず欧米諸国では、競合サービスであるクレジットカードの位置づけからして日本と異なっている。国内では手数料がかからない翌月一括払いが主流なのに対し、欧米諸国ではクレジットカードはリボ返済が基本。そのため、金利手数料を負担に感じる消費者が多い。

そんな環境において、金利手数料だけでなく延滞手数料まで無料化が進むBNPLは、クレジットカードに対する低コストな代替サービスとして人気を集めている。

東南アジアなど新興国においては、そもそも銀行口座保有率が低い水準にあり、銀行口座保有が前提である国際ブランドクレジットカードの普及率は低い。そんな中で登場したBNPLは一般層にも利用可能な唯一の後払いサービスとして支持されている。

欧米や新興国におけるBNPLの訴求点は日本市場にはあてはまらない。国内のクレジットカード利用者の大多数は手数料など払わないため、コスト面でBNPLが優れているということはない。

また、1人が複数枚を持つことが当たり前なほどにクレジットカードは広く普及しているため、後払いというだけでは消費者への訴求力に乏しいはずだ。

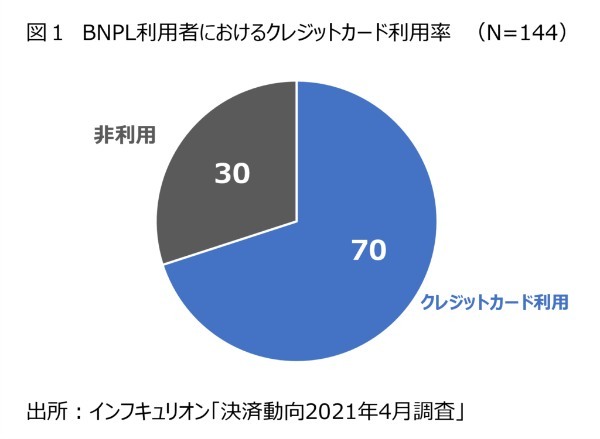

興味深いことに、国内のBNPL利用者はクレジットカード利用者でもあり、2つの後払いサービスを併用して、場面によって使い分けていることがわかっている。当社の調査ではBNPL利用者の70%は「クレジットカードも利用している」と答えている(図1)。

「クレジットカードを持てない人や使いたくない人がBNPLに流れている」というイメージは、事実とまったく異なっている。

国内におけるBNPLサービス利用

それでは国内BNPLサービスはどのような点がユーザーへの訴求力となっているのだろうか。当社独自調査のうち、BNPL利用者と非利用者それぞれにBNPLの利用理由を尋ねた結果が参考になる。非利用者には「どういう時に便利か」を想像して回答してもらったものだ。

BNPL利用者の利用理由のトップ3を(表3)に示す。「手持ちのお金が不足している時」がトップで、これは想像に難くないが、面白いのは2位と3位。「購入時の決済が面倒な時」、「ネットショッピングなどで先払いするのが不安な時」と両者ともBNPLならではの決済体験が挙げられている。非利用者はこうした決済体験上の優位性をまったく想像できていない。

それではBNPLの決済体験はどのようなものか。第1の特徴はクレジットカードのようなカード番号入力が不要であること。決済時の手間がかからないだけでなく、消費者からすると「カード番号流出」や「カード不正使用」といったセキュリティ上の不安要因が少ないことにもつながっている。

また、見知らぬECサイトなどで初めて購入する際にもBNPLは適している。カード番号を入れても大丈夫か、商品はちゃんと届くのか、といった心配があったとしても、BNPLならば届いた商品を確認してから支払うことができる。

また、試着して返品する可能性のある衣料品の購入にもBNPLは適する。カード決済してしまうと、店側での返金処理等に時間がかかる場合はあるが、BNPLならばそもそも何も払っていないので返金も当然不要だ。

日本でも諸外国でも衣料品のネット通販はBNPLの「キラーアプリ」となっている。 国内の小売事業者からのBNPLへの関心も高まっている。先行してBNPLが広まった欧米諸国ではBNPLの購入単価向上効果が知られているが、実際に国内事業者においても同様の効果が実感されている模様だ。国内BNPLはまだ始まったばかりだが、今後5年程度で大きく飛躍していくと思われる。