この記事は2022年4月5日に「ニッセイ基礎研究所」で公開された「日銀の金融政策正常化時にとるべき国内債券のアクティブ戦略」を一部編集し、転載したものです。

世界的にインフレ抑制のための金融引き締めが議論される中で、日本では1月の金融政策決定会合を前に、日本銀行が物価目標の2%に到達する前に利上げすることが可能かどうかを議論しているとの報道があった。会合後の記者会見で黒田総裁は物価目標の2%が安定的に達成されるまで長短金利の引き上げは想定していないと述べ、早期利上げ観測を否定した。

2022年1月の展望レポートによると2023年度の物価見通しは1~1.3%となっており、黒田総裁が任期満了となる2023年4月までの物価目標達成は難しいとみられる。このような状況から、少なくともそれまでは日本銀行による金融緩和政策の解除はないものと予想されるが、仮に日本銀行が一連の金融政策を解除した際にイールドカーブにどのような影響が及ぶのか、その際にアクティブリターンをどのように獲得していくべきかについて考察してみたい。

物価目標の達成が実現され、日本銀行が金融政策の正常化に転じた場合、バランスシートの縮小の他、マイナス金利政策、イールドカーブコントロール(YCC)を解除することになる。現状、マイナス金利政策とYCCの組み合わせによって、無担保コールレート(オーバーナイト物)と長期金利の長短金利差は0.2%程度になっている。最終的にマイナス金利政策の解除による短期金利の利上げを想定に入れると、逆イールドを避け、徐々に長短金利差を拡大しながら全ての金融政策を解除するという難しいかじ取りが求められる。

さらに、マイナス金利政策の3層構造(基礎残高、マクロ加算残高、政策金利残高)は、気候変動対応オペで金融機関に対するインセンティブ付けにも活用されるなど、他の政策とも密接に関連している。これらを総合的に考えると、物価目標の達成によって同時に全ての金融政策が解除されるのではなく、少なくともYCCとマイナス金利政策はタイムラグをもって解除されることになるだろう。

この場合、短期金利の変動は抑制されつつも長期金利や超長期金利が上昇し、国債のイールドカーブがスティープ化するシナリオが想定される。そもそも、主な債券アクティブ戦略としては、デュレーション調整、年限構成比の調整、債券種別の調整などが挙げられる。教科書的には、イールドカーブがスティープ化する場合に採用すべき債券アクティブ戦略として、短期金利、長期金利、超長期金利の順で金利上昇幅が大きくなるため、年限構成比の調整を行う戦略では、一般的にバーベル戦略よりもブレット戦略が支持されることになる。

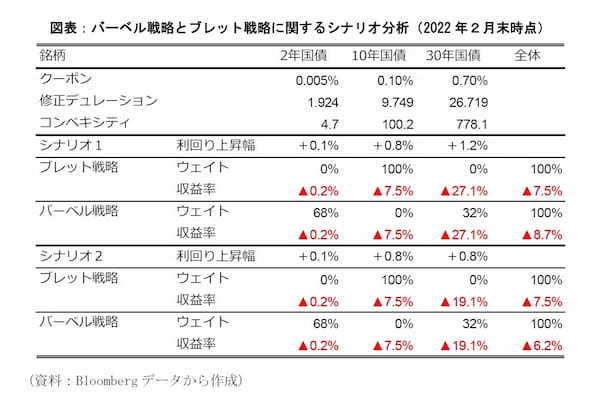

そこで、日本銀行が金融政策を正常化した際に想定される2つのシナリオのもと、NOMURA-BPI(総合)の修正デュレーション(=約9.2:2022年2月末)と近しくなるようにカレント銘柄でバーベル型とブレット型のポートフォリオを構築してパフォーマンス比較を行った。

シナリオ1は、長期的に経済成長率や物価上昇率の安定が期待でき、2年国債利回りと10年国債利回りのスプレッドおよび10年国債利回りと30年国債利回りのスプレッドが拡大する場合で、シナリオ2は、経済成長率や物価上昇率の安定は長く継続すると期待できず、2年国債利回りと10年国債利回りのスプレッドは拡大するものの10年国債利回りと30年国債利回りのスプレッドは拡大しない場合である。

2022年2月末時点のデータを用いて、それぞれパフォーマンス比較を行ったところ、シナリオ1では教科書通りにブレット戦略のパフォーマンスの方が優れているが、シナリオ2ではバーベル戦略のパフォーマンスの方が優れているという結果になった。参考までに2年国債利回りと10年国債利回りのシナリオを不変としたときに、ブレット戦略とバーベル戦略でパフォーマンスが同等になる30年国債利回りの上昇幅は1.01%程度である。つまり、ブレット戦略が優位性を持つには超長期金利と長期金利のスプレッドが0.21%以上拡大する必要がある。

このように、シナリオ2で教科書的な説明とは異なる結果が出た要因として、2つの理由が考えられる。

1つ目は、NOMURA-BPI(総合)のデュレーションがYCCの金利目標となる長期金利の残存年数の近辺にあることである。全体的にイールドカーブがスティープ化するかどうかではなく、NOMURA-BPI(総合)の修正デュレーション近辺にある長期金利との比較で超長期金利がスティープ化するかどうかが、バーベル戦略とブレット戦略の優劣に大きく影響することになる。

2つ目の理由は、クーポン水準と残存年数の違いである。2022年2月の段階で、10年国債と30年国債のカレント銘柄のクーポンに0.6%の差がある。債券のクーポンが高ければ高いほど、デュレーションは短期化する。さらに、残存年数が長いとコンベキシティは大きくなる。どちらも金利上昇に対する債券価格の下落幅を抑制する方向に作用する。

上記のような年限構成比の調整の他に、債券種別の調整を組み合わせる方法もある。例えば、投資家のリスク許容度に合わせて、あまり金利変動が生じないと想定される短期では、相対的に最終利回りの高い事業債やMBS(不動産担保証券)をオーバーウェイトして超過リターンの獲得を狙いつつ、金利上昇幅が大きくなると想定される長期や超長期では、相対的にコンベキシティの大きい債券をオーバーウェイトして金利上昇に対する債券価格の下落幅を抑制するといった対応策が考えられる。

福本 勇樹(ふくもと ゆうき)

ニッセイ基礎研究所 金融研究部 上席研究員・年金総合リサーチセンター兼任

【関連記事 ニッセイ基礎研究所より】

・日本銀行の金融緩和解除で長期金利はどの程度上昇するか ―― 日銀の金融緩和政策による長期金利の下押し効果の測定

・金融政策の超長期国債金利への影響について考える ―― 金融政策による超長期国債金利の押し下げ効果の測定

・YCC導入後の20年国債金利 ―― 金融政策の出口に関する情報はどこに織り込まれるか

・金融政策の10年国債金利への影響を振り返る ―― 金融政策による金利の押し下げ効果の測定

・日本銀行による国債買入れの今後の展望