アフターコロナにウクライナの戦争、そして金利上昇、円安と、先行き不透明な投資環境において、注目を集めるテーマがSDGsだ。「持続可能な開発目標」として企業活動に大きな影響を与えており、投資家の大きな投資テーマとなっている。このSDGsに投資をするとき、選択肢となるのが「SDGs投資信託」だ。このSDGs投資信託はどのような特徴を持ち、どのようなものがあるのだろうか。SDGs投資信託の具体的な銘柄などについて紹介していこう。

SDGs投資信託とは何か

「SDGs投資信託」とは、投資家から集めた資金を運用するときの投資対象の選定プロセスにSDGsを組み入れた投資信託のことだ。したがって、SDGs投資信託に投資することで、SDGsに積極的な企業(銘柄)に間接的に投資をすることができる。

「SDGs」とは、持続可能な開発目標(SDGs:Sustainable Development Goals)の略で、2030年を達成期限として、「持続可能でよりよい世界」を目指す国際目標だ。この目標は、2015年9月の国連サミットで加盟国の全会一致で採択された「持続可能な開発のための2030アジェンダ」に記載された。具体的には、17のゴールと169のターゲットから構成され、地球上の「誰一人取り残さない(leave no one behind)」ことを誓っている。

SDGsに比較的似た概念にESGというものもある。「ESG」とは、環境(Environment)・社会(Social)・企業統治(Governance)の頭文字を繋げた略語だ。ESGは「ESG投資」という言葉の文脈で使われることが一般的だ。

ESGは投資を前提にした考え方であることに対し、SDGs自体は投資を限定しているわけではない。ただし、SGDsとESGは比較的似た概念であるため、「ESGに着目した投資」は「SDGsに着目した投資」と言い換えても、大きな間違いはないだろう。

SDGs投資信託の特徴

それでは、SDGs投資信託にはどのような特徴があるのだろうか。たとえば、以下のようなことが挙げられる。

SDGs投資信託の特徴1:投資を通じて社会貢献につながる

SDGs投資信託は、投資対象の選定プロセスにSDGsを組み入れた投資信託だ。SDGsは2030年を達成期限として「持続可能でよりよい世界」を目指す国際目標であるため、SDGs投資信託に投資をするということは、間接的な銘柄購入によって、そのような企業(の活動)を支援(支持)するということだ。

銘柄(有価証券)購入が必ずしもその企業の発展に直結するわけではないが、一般論として、資本市場で投資家からの厚い信任を受けている企業は、その後もスムーズに事業展開できる可能性が高い。資本市場全体で動いている資金量に比べれば、1人ひとりの投資額はほんの微々たる額かもしれないが、それでもSDGs投資信託に投資をすることは、社会貢献につながっていると言ってよいだろう。

誰しもが投資に対して経済的リターンだけを求めているわけではない。「投資を通じて社会に貢献したい」など、投資に対して経済的リターン以外のリターンを求めている投資家もいるだろう。「社会貢献につながる」「自分は社会に貢献できているという精神的なリターンを得られる」こともSDGs投資信託への投資の特徴だ。

SDGs投資信託の特徴2:世界的にマネーが集まっている分野である

「SDGs投資信託への投資は社会貢献につながる」と述べたが、「SDGs投資信託は経済的リターンを望めない」というわけではない。SGDsやESGに着目した投資は急拡大しており、場合によっては運用パフォーマンス向上につながる可能性もある。

・SDGs関連銘柄は世界株式の2倍以上のパフォーマンス

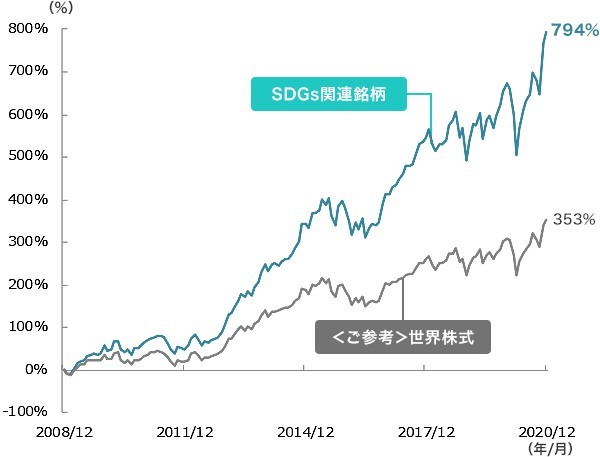

実際、ニッセイアセットマネジメントが長期業績予測を行っている企業のうち、SDGs達成に関連した製品・サービスを提供する銘柄を投資対象としたシミュレーションを見てみると(約400銘柄を投資対象とし、外国株式90%、日本株式10%の割合でそれぞれ各銘柄に月次で均等ウェイトで投資したとする。手数料・税金等は考慮せず)、2008年12月末から2020年12月末の累積パフォーマンス(円ベース)は世界株式が353%、SDGs関連銘柄は794%と2倍以上の差がついた。

▽SDGs関連銘柄の累積パフォーマンス(円ベース)

出所:ブルームバーグ等のデータをもとにニッセイアセットマネジメント作成

画像引用:イオン銀行 世界で注目!ESG、SDGs関連ファンド特集

これをもって「SDGs投資信託は運用パフォーマンスが高い」とは断言できないが、SDGsに積極的な企業は、取引先や消費者などから選ばれやすい、従業員の労働環境が整っていることが予想されるため従業員の士気や生産性が高くなりやすい、企業イメージが良くなりやすいため人材を獲得しやすい、などの恩恵を受けることが予想される。これらのことは基本的には業績にポジティブであり、業績の拡大に伴って株価も上昇しやすいというのは、それなりにロジックが通った話だろう。

また、近年においてはSDGsと似た概念のESG投資が急拡大しており、「SDGsやESGに積極的な企業にはESG投資マネーが集まりやすい→SDGsに積極的な銘柄は価格が押し上げられやすい→SDGs投資信託の基準価額も上昇しやすい」という展開も期待できる。

・ESG投資への潮流は国連の「責任投資原則」提唱から

ESGという言葉が知られるようになったのは、2006年に国連のアナン事務総長(当時)が機関投資家に対し、ESGを投資プロセスに組み入れる「責任投資原則」(Principles for Responsible Investment:PRI)を提唱したことがきっかけと言われている。日本においても、2015年に年金積立金管理運用独立行政法人(GPIF)がPRIに署名したことをきっかけに、多くの投資家の間でESG投資が広がっている。

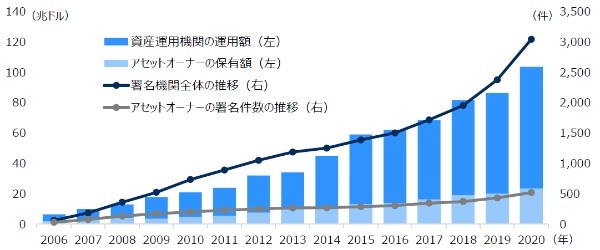

三菱UFJモルガン・スタンレー証券の調べによると、2020年3月末時点でのPRI署名機関は3,038で、その運用資産総額は100兆ドルを上回り、ここ10年で急拡大している。100兆ドルといえば、日本円にすると1京円(10,000兆円)だ。「京」とは「兆」の次の単位のことだが、一般的な世界では滅多に聞かない言葉だろう。

▽PRI署名機関と資産運用額・保有額の推移

画像引用:三菱UFJ銀行 今注目のESG投資とは?

100兆ドルはあくまでPRIに署名しているアセットオーナーの「運用総額」であり、ESG投資に回っている実額ではないが、このような運用資産額を持つ投資家が「ESGを重視した投資を行っていること」は事実で、いかにESG投資が注目されているかが分かる数字と言える。

なお、PRIに署名をしているのは巨大な運用資産額を持つ投資家のみであり、PRIに署名していない投資家(もしあなたが個人でSDGs関連銘柄を保有していれば、あなたもそうだ)のマネーはカウントされていない。それらも含めれば、より多くの資金がSDGs関連銘柄(ESG関連銘柄)に流入していることになる。

SDGs投資信託の特徴3:インデックス運用より手数料が高いことが多い

SDGs投資信託はその特性上、手数料が高くなりやすい。前提として、投資信託の運用方法には大きく分けて「インデックス運用」と「アクティブ運用」がある。

インデックス運用とは、目安となる指数(ベンチマーク)に連動することを目指す運用スタイルのことだ。

たとえば、日本株で運用する場合は日経平均株価やTOPIX(東証株価指数)、米国株で運用する場合はダウ平均株価やS&P500などのインデックスをベンチマークとして、それに連動した値動きをするように運用する。

必ずしも100%インデックスと連動するわけではないが、基本的にはインデックスの動きを真似すればよいため、人為的に銘柄を取捨選択する作業が不要で、手数料が相対的に安い傾向にある。

一方、アクティブ運用とは、目安となる指数(ベンチマーク)を上回ることを目指す運用スタイルのことだ。

ベンチマークを上回るため、ファンドマネージャーや運用チームは日々金融市場の情報収集を行い、売買する銘柄やタイミングを判断している。そのため、基本的にはインデックスの動きを真似ればよいインデックス運用に比べて、手数料が相対的に高い傾向にある。

なお、近年はインデックス運用が推奨される傾向にあるが、手数料が高いからと言って、一概にアクティブ運用が悪なわけではない。投資家は「想定的に高い手数料が許容できるだけの運用パフォーマンスを期待できるか」を判断することが重要だ。

SDGs投資信託は、無数の投資対象(ユニバース)からSDGsに積極的な銘柄を人為的に抽出し(もしくはSDGsに消極的な銘柄やSDGsの理念に反している銘柄を人為的に排除し)、さらに残った銘柄の詳細を調べてふるいにかけるため、基本的にはアクティブ運用に該当する。そのため、手数料はインデックス運用に比べ高い傾向にある。

SDGs投資信託には何がある?

それでは、SDGs投資信託には具体的にどのようなものがあるのだろうか。投資信託などの金融商品を比較検討できるウェブサイト「モーニングスター」にて確認してみよう。モーニングスターの検索欄にて「SDGs」と打ち込み検索すると、20件がヒットする(2022年5月1日時点)。

個別銘柄の推奨ではないことはお断りしたうえで、ヒットした投資信託を羅列してみよう。なお、「ヘッジあり・なし」「年2回決算・1回決算」など同じ投資信託で細かい設定が異なるものは、便宜上同じ投資信託として記載している。そのため、下記を数えても20件とはならない。

▽主なSDGs投資信託

・ニッセイ SDGsグローバルセレクト

・グローバルSDGs株式ファンド

・東京海上・グローバルSDGs株式ファンド

・ニッセイ SDGsジャパンセレクト

・AB・世界SDGs株式

・ニッセイ SDGsインカム

・いちよし SDGs中小型株ファンド

・九州SDGs・グローバルバランス 『愛称:九州コンチェルト』

・AB・世界SDGs債券

今回は株式を中心に投資する投資信託のなかで純資産額が大きい「ニッセイ SDGsグローバルセレクト」と、債券を中心に投資する投資信託のなかで純資産額が大きい「AB・世界SDGs債券」の2つについて概要を紹介していこう。

主なSDGs投資信託その1:ニッセイ SDGsグローバルセレクト

日本を含む世界各国の株式を投資対象とし、SDGs達成に関連した事業を展開する企業のなかから、株価上昇が期待される銘柄を厳選する。比較的ポピュラーな運用方法を取るSDGs投資信託と言えるだろう。

流動性や信用リスクなどの観点で不適格銘柄を排除し、SDGs達成に関連した事業を展開する企業を抽出、バリエーションを評価し、投資銘柄やウェイトを決定する。

「資産成長型・為替ヘッジなし」の基準価額を見ると、2020年春のコロナショック時に大きく下落した局面はあるものの、その後は右肩上がりで上昇している。

運用レポートを見ると、銘柄数は46であり、組入1位はアルファベット(Google)、2位はMIPS AB、3位はハローフレッシュ、4位はツア・ローゼ・グループ、5位はセールスフォース・ドットコムと比較的日本の個人投資家に馴染みが薄い銘柄が並ぶ(2021年8月末時点)。

このような一般個人投資家ではなかなかアクセスできない銘柄(気がつかない銘柄)に投資できる反面、購入時手数料は上限3.3%(詳細は販売会社によって異なる)、運用管理費用(信託報酬)は年率1.584%と比較的高い部類に入る。

主なSDGs投資信託その2:AB・世界SDGs債券

SDGsに積極的に取り組む、日本を含む世界各国の様々な発行体の債券等に投資する投資信託だ。ルクセンブルク籍円建て外国投資証券を主要ファンドとして投資する。この主要ファンドは、世界の債券市場から、ファンド運用を行うアライアンス・バーンスタイン独自のSDGs分析を行い、投資銘柄を抽出している。

とくに社債は、世界6,000以上の発行体からSDGsに貢献する140製品またはサービスによる売上が25%以上を占める企業についてビッグデータを用いて抽出し、その後、各銘柄の信用リスクと利回り、発行体の裏付け資産に対するESG評価などを分析することで、組み入れ銘柄の選定を行う。

ポートフォリオの平均格付は投資適格(BBB-格以上)で、BB+格付以下への投資は50%以下としている。米ドル建て資産への投資比率は90%以上を維持する方針だ。購入時手数料は上限3.3%(詳細は販売会社によって異なる)、信託報酬率は年率1.14%と平均より低めに設定されている。

「年2回決算型・為替ヘッジなし」の基準価格の推移を見ると、2022年1月からの米国金利上昇、2月はウクライナ戦争の影響により大きく下落し、一時は9,600円台まで下げていたものの、3月9日以降は円安ドル高基調から上昇に転じ、4月9日には10,459円を記録。為替ヘッジなしの特徴が表れている。

このようにSDGs投資信託とひと口に言っても、その運用方法は銘柄によって異なる。それぞれに目論見書や運用レポートを確認し、その運用方法を確認する必要があることは、他の投資信託と同様だ。

投資信託の銘柄名に「SDGs」が含まれないSDGs投資信託もある

上記20件は、あくまで投資信託の銘柄名(ファンド名)のなかに「SDGs」という単語が入っていたから検索にヒットしただけであり、ファンド名のなかに「SDGs」という単語が入らないSGDs投資信託も存在する。たとえば、以下のようなものが挙げられる(広義の解釈を含む)。

▽銘柄名に「SDGs」が含まれない主なSDGs投資信託

・脱炭素テクノロジー株式ファンド

・アムンディ環境・気候変動対策ファンド

・ダイワSociety 5.0関連株ファンド

・世界インパクト投資ファンド

・社会課題解決応援ファンド

・フード・イノベーション厳選株式ファンド

・グリーン・テクノロジー株式ファンド

・野村環境リーダーズ戦略ファンド

・ピクテ・エコディスカバリー・アロケーション・ファンド

・野村ACI先進医療インパクト投資

・野村アクア投資

・ワールド・ウォーター・ファンド

・ベイリー・ギフォード インパクト投資ファンド

また、モーニングスターの検索欄にて「ESG」と打ち込み検索すると、66件がヒットする(2022年5月1日執筆時点)。前述のように、SDGsとESGは比較的似た概念であるので、これらも「広義のSDGs投資信託」と言えるだろう。

資産運用業界はSDGSsやESGに着目した投資が大きなトレンド

ここまで、SDGs投資信託とは何か、SDGs投資信託の特徴、SDGs投資信託の具体的な銘柄などについて紹介してきた。SDGs投資信託は手数料が高いことが多いが、社会貢献につながり、場合によっては高い運用パフォーマンスが期待できる商品だ。

いま資産運用業界はSDGSsやESGに着目した投資が大きなトレンドになっており、その流れは今後大きくしぼむことはないだろう。必ずしも利益が出るわけではないが、時代のメガトレンドに乗るために、SDGs投資信託への投資を検討してみてはいかがだろうか。