この記事は2022年5月31日に「ニッセイ基礎研究所」で公開された「投資家の外債離れが鮮明に~国内投資家による外債投資の最近の動向と展望」を一部編集し、転載したものです。

2022年入り後の外債投資動向

2022年に入ってから、世界的にインフレに拍車がかかり、先々の金融引き締めを織り込んで海外主要国の市場金利が大きく上昇した。

外債の投資環境が大きく変化する中で、国内投資家が外国債券に対してどのような投資行動を採ったのかを確認する。

全体像

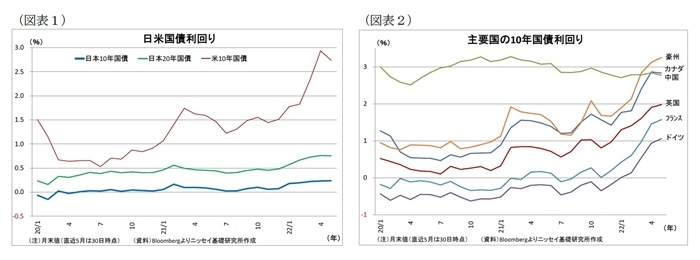

まず、主要国の金利の動きを確認すると、米国の長期金利(10年国債利回り)は足元で2.8%台と、昨年末(1.5%台)から1.3%程度も上昇している(図表1)。インフレの高進を受けて、FRBが金融引き締め姿勢を強めたためだ。また、その他先進各国(独仏英豪など)もインフレが進んでいる点は共通であり、中央銀行の緩和縮小・引き締めを受けて、昨年末以降、長期金利が軒並み1%以上上昇している(図表2)。

一方、相対的にインフレ圧力が限定的で景気も冴えない日本と中国は例外的であり、長期金利の大幅な上昇はみられない。日本については、2月以降、日銀が指し値オペ等を駆使して0.25%以下の水準に強制的に抑え込んでいるという事情もある。

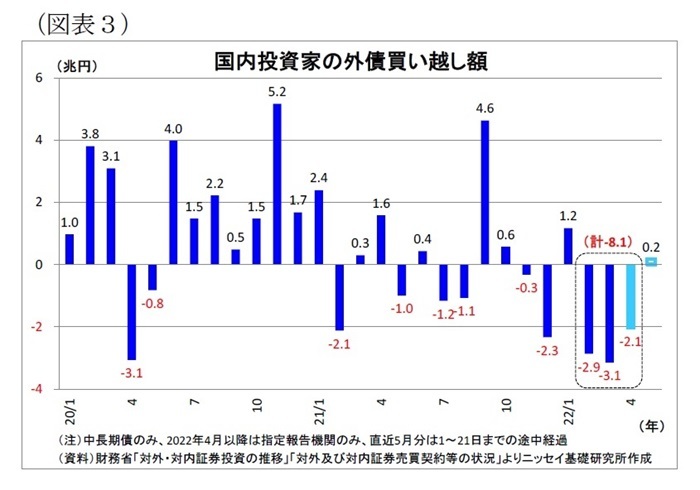

そうした環境下、国内投資家が外債投資にどのように臨んだのか、外国債券投資(短期債を除く中長期債、主力の国債のほか社債等も含む、以下同じ)の買い越し額を確認すると、今年に入ってからは大幅な売り越しとなっている。特に月次でみた場合、2月から4月(*1)にかけては連続で2兆円以上の売り越しとなり、累計では8.1兆円もの売り越しが発生している(図表3)。ここまで大幅な売り越しが続くのは稀なことだ。

*1:4月のデータは指定報告機関(財務大臣が指定した銀行等、金融商品取引業者、保険会社、投資信託委託会社及び資産運用会社)分のみだが、ほぼ全体の動きを反映している。

投資先別・・・米国債の高水準な売り越しが継続、ロシア・東欧債売りも目立つ

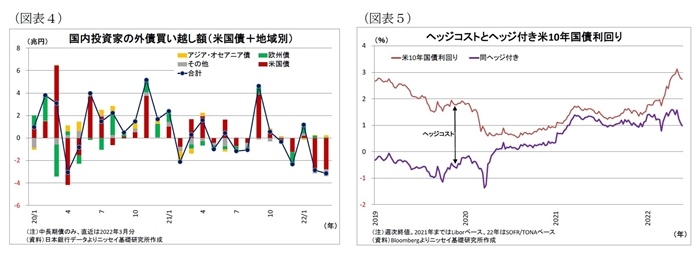

次に国内投資家による外債投資について、現状、データが確認できる3月分までの投資先別状況を確認すると、2月から3月にかけて外債投資におけるメインの投資先である米国債が大幅な売り越しとなっている(図表4)。また、4月についても全体で大幅な売り越しであることから、米国債の売却が続いたと推測される。

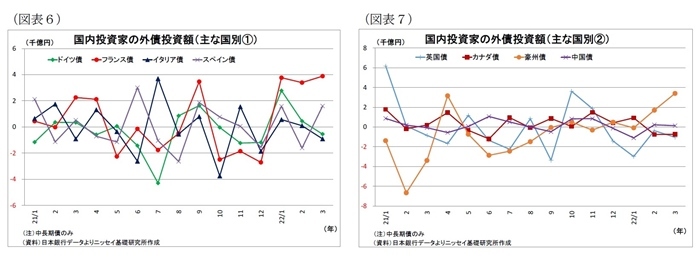

年初以降に米国国債の利回りは大きく上昇しているため(図表1)、新規投資によるインカムゲインは従来よりも向上している。しかしながら、金利が急上昇したことで、先行きの金利上昇(=債券価格下落)リスクが警戒され、投資の手控えや損切りの動きが広がったとみられる。また、ヘッジ外債については、米国の利上げ等を受けてヘッジコストが大きく上昇したことで、ヘッジコスト控除後の米国債利回りが伸び悩んだばかりか(図表5)、今後も米利上げの継続によってヘッジコストがさらに上昇し、投資採算が悪化するリスクが嫌気された可能性が高い。

また、年初以降、米国以外の外債への投資も振るわなかった。既述の通り、主要国の債券利回りは軒並み上昇したことから、先々の金利上昇リスクが警戒されたとみられる。

そうした中で、フランス債(2~3月累計で約7千億円の買い越し)と豪州債(同約5千億円の買い越し)の買い越しが目立った(図表6~7)。もともとフランス債は南欧債ほど財政リスクが高くない一方、ドイツ債ほど金利が低くない。年初以降、同国債も金利水準が上昇したことで投資妙味が高まったと判断された可能性がある。さらに、ユーロ/円のヘッジコストは長期にわたり小幅なマイナス(*2)(プレミアム)のため、ヘッジ後の同国債利回りはさらに上乗せされることもプラスに働いたとみられる。

豪州債については、昨年末の段階で既に金利水準が主要先進国では最高となっていたが、年初以降も相対的に金利上昇幅が大きく、投資妙味が高まったと判断されたことが買い越しに繋がったと考えられる。

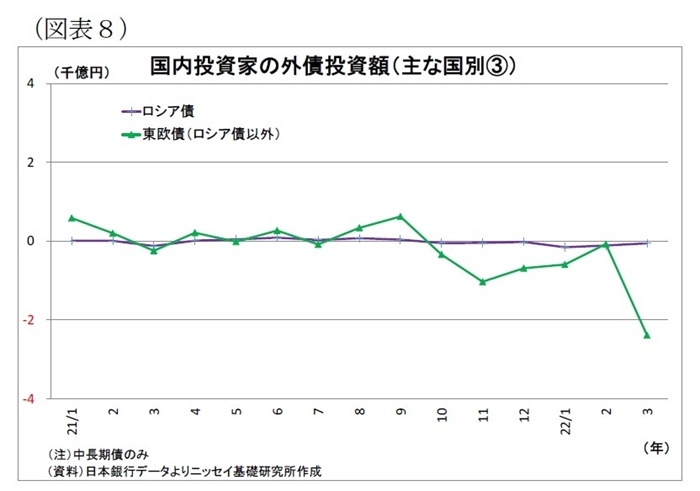

なお、ウクライナに侵攻し、西側諸国から厳しい制裁を受けるロシアの債券は売り越しが続いている。もともと投資の規模が限定的のため動きは小さいが、昨年10月から直近3月にかけて6カ月連続での売り越しとなっている。デフォルトや価格下落リスクが警戒されたと考えられる。

また、東欧の債券も同様に売り越しが続いている。内訳は不明だが、国内投資家は従来、ポーランド債などを積極的に購入してきた経緯がある。データを遡れる2014年から昨年9月までの東欧債権の買い越し額は約6,500億円に達していたが、以降の半年でその大半に当たる5,000億円余りの売り越しが生じている。ウクライナに距離的・経済的に近く、ウクライナ情勢悪化の影響を受けやすいことが警戒されたとみられる。

*2:ECBのマイナス金利政策による中銀預金金利マイナス幅(▲0.50%)が日銀(▲0.10%)よりも低いことを背景として、ユーロ圏の短期金利が日本を下回るため、円からユーロに投資する際のヘッジコストはマイナスとなる。今後、ECBが利上げを進めるにつれて、プラスに転じると見込まれる。

投資家別……誰が売り越したのか?

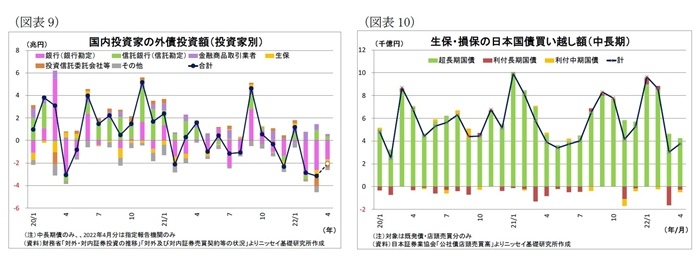

最後に、内訳が確認できる4月分まで(*3)について投資家別の動向を見ると(図表9)、最近、銀行(銀行勘定)が外債を大幅に売り越しており、2月から4月までの累計の売り越し額は7.4兆円に達している。また、生保のこの間の売り越し額も1.1兆円に達している。タカ派に傾く各国中央銀行の姿勢を受けて、金利上昇リスクへの警戒感が高まり、これら投資家の外債投資意欲が慎重化したうえ、一部では損切りの動きも出たとみられる。

なお、生保については、国内の超長期金利がやや上昇したことを受けて、1月から2月にかけては国内超長期債への投資を活発化させていた(図表10)。しかしながら、3月から4月にかけては投資の勢いが鈍化している。3月下旬以降、長期金利が0.25%に達する場面が増え、日銀が指し値オペを連発するようになったことで、近い将来に日銀が金利上昇を許容するとの懸念が一旦慎重化に繋がった可能性がある。

一方、公的・私的年金基金の動向を示すとされる信託銀行信託勘定については、年初以降も外債を売り越す動きが特にみられない(図表9)。年金基金は、あらかじめ設定した配分割合に従って粛々と投資を行う傾向が強いため、他の投資部門と比べて限定的な動きとなったと考えられる。

*3:4月のデータは指定報告機関(財務大臣が指定した銀行等、金融商品取引業者、保険会社、投資信託委託会社及び資産運用会社)分のみだが、ほぼ全体の動きを反映している。

(お願い)本誌記載のデータは各種の情報源から入手・加工したものであり、その正確性と安全性を保証するものではありません。また、本誌は情報提供が目的であり、記載の意見や予測は、いかなる契約の締結や解約を勧誘するものではありません。

上野 剛志(うえの つよし)

ニッセイ基礎研究所 経済研究部 上席エコノミスト

【関連記事 ニッセイ基礎研究所より】

・外債投資の失速が鮮明に~国内投資家による外債投資の最近の動向と展望

・外債投資のトレンド~誰が何を買ってきたのか?

・円安に急ブレーキ、円高トレンドの始まりか? それとも円安トレンドの小休止か?~マーケット・カルテ6月号

・円安は一体いつまで続く? ~円安終了の条件と見通し

・円買い為替介入の可能性を考える~過去の振り返りと今後のハードル