この記事は2022年6月17日に「きんざいOnline:週刊金融財政事情」で公開された「「円だけがマイナス金利」になれば年内1ドル=140円も」を一部編集し、転載したものです。

2022年3月以降に加速した円安相場は、本稿執筆時点(2022年6月13日)も継続中である。円売りの背景にあるのは、(1)世界的にも特異な日本銀行の緩和姿勢(金利)、(2)解消のメドが立たない貿易赤字(需給)──という二つの論点である。

政府は2022年6月にインバウンドを解禁し、貿易赤字の解消に取り組むが、力不足は否めない。「1日当たり2万人」の入国上限で得られる旅行収支黒字は年間で7,000億円弱、月平均では約580億円と見込まれる。これに対し、過去3カ月(2022年2~4月)の貿易赤字は月平均▲6,500億円である。

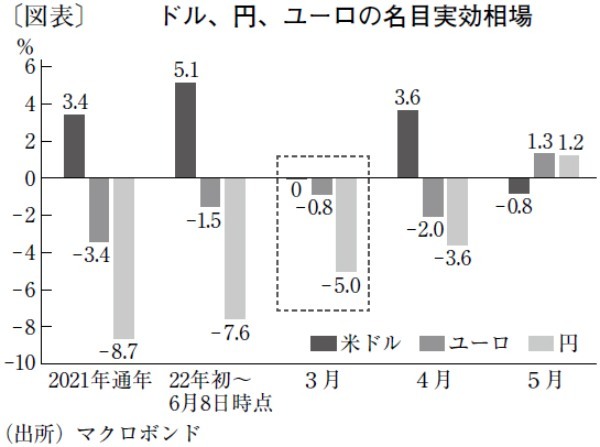

昨年来の円安基調を振り返ると、「ドル高の裏返し」というには円の下落幅があまりにも大きい。名目実効為替ベースで見た場合、2021年通年でドルは3.4%上昇した一方、円は▲8.7%も下落している。特に、円安が勢いづき始めた2022年3月に関しては、ドルも円も下落していた(図表)。つまり、「ドル買い」ではなく「円売り」が円安の正体であった。

もっとも、2022年4月以降はドルと円の名目実効為替ベースが対称的に動いており、ドル高の裏返しとしての円安も顔を出し始めている。2022年5月はドル安が進む一方、円高が進んだが、これは米金融政策の正常化プロセスが景気後退懸念へ直結したことで株価が調整し、米金利が低下したことと平仄が合う。2022年6月に入ってからは、やはり米金利上昇に連れて円が売られている印象が強い。

このように、金利が説明力を持つ地合いになると、円売りは一段と勢いづく可能性がある。日米金利差ばかり注目されるが、政策金利が「離陸」し始めているのは米国だけではない。日本より政策金利が低い主要国はユーロ圏(▲0.50%)とスイス(▲0.75%)くらいだが、欧州中央銀行(ECB)は2022年9月末をメドにマイナス金利を脱却すると宣言している。スイス国立銀行も、引き締めを辞さない姿勢を見せ始めた。

こうなると、「日銀(円)だけがマイナス金利」という構図になる。2005~2007年には、「円だけがゼロ金利」という相場環境の下、円キャリー取引が隆盛を極め、「円安バブル」という言葉まで用いられた。

当時の日本は巨額の貿易黒字を抱えており、円安がファンダメンタルズに反している部分もあった。だが、現在は巨額の貿易赤字に転じている。その上で「円だけがマイナス金利」という地合いに陥れば、円売りの正当性が一段と強まるだろう。

国内では円安の良し悪しを議論する風潮がかまびすしいが、肝心のファンダメンタルズが円売りを正当化しており、それを変えたいという雰囲気も政府・日銀からは見受けられない。この状況が続く限り、基本的にはFRBの正常化プロセスがつまずくことでしか円安が止まる道がないように思える。年内140円という声も行き過ぎた予想だとは思えない。

みずほ銀行 チーフマーケット・エコノミスト/唐鎌 大輔

週刊金融財政事情 2022年6月21日号