この記事は2022年6月23日(木)配信されたメールマガジンの記事「岡三会田・田 アンダースロー(日本経済の新しい見方)『本当の基礎からわかる実質金利と自然利子率』」を一部編集し、転載したものです。

要旨

「本当の基礎からわかる日本経済」セミナーの第10回目で、エコノミストの田が実質金利と自然利子率について解説しました。自然利子率とは、景気への影響が緩和的でも引き締め的でもない、景気に中立的な実質金利の水準です。中央銀行は、実質金利をこの自然失業率より低くすることで、経済活動を刺激しようとします。実質金利は、名目金利から期待インフレ率を引いたものになります。

中央銀行は、まずは名目金利を引き下げます。名目金利を限界まで引き下げた後の対応は、大きな論争になってきました。主流派経済学者は、中央銀行が量的金融緩和などの大規模な金融緩和をして、2%のインフレ目標を掲げれば、期待インフレ率が上昇して実質金利を引き下げられると主張しました。

しかし、日銀は金融機関に流動性を供給することができても、支出をして需要を作ることができません。財政政策の力を借りませんと、市中のマネーを増やし、期待インフレ率を上昇させ、デフレ構造不況を脱却することができないことは、既に明らかになっています。

財政政策の拡大は、総供給に対して不足している総需要を拡大するため、自然利子率を上昇させ、金融緩和効果を強くすることもできると考えられます。実際に、新型コロナ感染拡大後に各国は大規模に財政政策を拡大し、総供給の回復と比較し、総需要の回復があまりに早かったことで、インフレが問題となりました。日本の物価上昇率が低いのは、財政政策が足りないからだと考えられます。

金利

まず金利とは、資金の借り手が貸し手に実際に支払うコストです。

通常公表されている金利は名目金利です。名目金利には物価変動の影響が含まれているので、実際のコストを計算するときは、物価変動の影響を除く必要があります。

実質金利

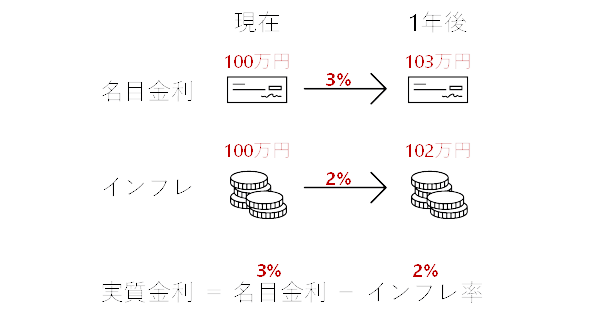

例えば、下図より、100万円を貸したら、1年後に103万円で返済してくれる、3%の金利がついた債券があるとします。

1年後のインフレ率が2%の場合、現在の100万円の通貨の価値は1年後には102万円になります。この時、インフレを加味した実際のコストは103万円~102万円で1万円となります。

この実際のコストを実質金利と言います。

実質金利の計算式

実質金利の計算式はフィッシャー方程式と言い、「実質金利=名目金利−インフレ率」で表されます。

下図でいうと、実質金利=3%−2%=1%です。過去の実質金利は、過去の名目金利とインフレ率の実績値で求められます。

しかし、未来の実質金利は、未来のインフレ率が必要ですが、未来のインフレ率は現在の時点では分かりません。なので、未来の実質金利を求めるときは、未来のインフレ率を予想するしかありません。

予想インフレ率はさまざまな指標があります。例えば、国債と物価連動国債との利回り格差や、市場サーベイなどがあります。

▽実質金利の考え方

実質金利を下げる方法

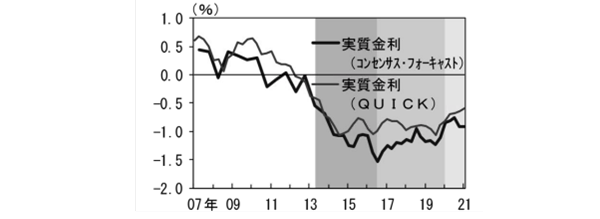

下図は、2021年の3月に日銀が公表した政策点検のレポートからの引用です。この実質金利は、名目金利の10年国債金利から、長期インフレ予想の市場サーベイを引いて求めています。

グラフを見ると、量的・質的金融緩和が導入された2013年以降、実質金利が低下してマイナス圏にいます。

実質金利を下げる方法は2つあります。名目金利を下げることと、予想インフレ率をあげることの2つです。

2013年以降の実質金利の低下の背景には、日銀の国債買入れとイールドカーブコントロールで名目金利を低位で推移させていることと、予想インフレ率がプラスで推移していることが影響しています。

日銀の金融政策は、10年金利を0%、物価安定目標を2%としているので、実質金利は-2%を目指していると言えます。

▽実質金利

自然利子率

実質金利が低いと、低い資金調達コストや良好な金融資本市場などを通じて、企業活動がやりやすくなります。企業にとっては、実質金利が低ければ低いほど恩恵を受けます。

一方で、日銀は金融政策を運営する上で、実質金利をただ下げるだけでなく、どこまで下げたら金融緩和になるのかのベンチマークが必要になります。そのベンチマークになるのが、自然利子率です。

実質金利の水準

自然利子率とは、景気への影響が緩和的でも引き締め的でもない、景気に中立的な実質金利の水準です。または、物価が安定して需給ギャップがゼロの状態、実際の生産量が潜在的な生産量に一致するときの実質金利水準とも言えます。

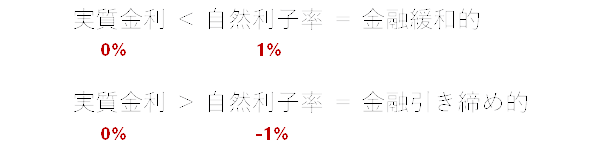

この自然利子率と実質金利の相対的な乖離で、金融政策の効果を測ります。例えば、実質金利が自然利子率を下回ると、金融緩和になります。実質金利が自然利子率を上回ると、金融引き締めになります。

この相対的な乖離というのがミソで、絶対的な水準ではなく、相対的な距離が大切です。

自然利子率の水準

例えば実質金利が0%、自然利子率が1%なら、金融緩和的です。一方で、実質金利が同じく0%でも、自然利子率が-1%なら、金融引き締め的です。

このように、実質金利が同じ0%でも、自然利子率の水準によって、金融政策の効果が変わってきます。

金融政策運営においては、自然利子率を見ながら、名目金利を上げたり下げたり、あるいは予想インフレ率を上げたり下げたりすることを目指していきます。

自然利子率はとても大切で、理論的にも分かりやすいものですが、デメリットがあります。それは、直接求めることができないことです。

自然利子率の推計は非常に難しく、推計方法のコンセンサスも確立されていません。そのため推計結果は幅を持ってみる必要があります。

▽実質金利と自然利子率

実質金利と自然利子率の関係

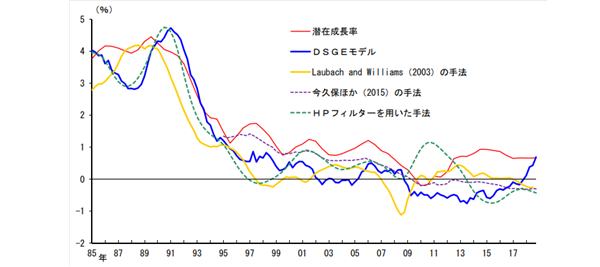

自然利子率のチャートを見てみましょう。下図は、2019年の黒田総裁の講演資料から引用しています。

ご覧の様に、自然利子率は推計方法によって値はバラバラですが、共通点は1990年以降そろって低下していることが分かります。

自然利子率の特徴として、短期的には上下に循環しますが、長期的には図の赤線の潜在成長率と同じ動きをします。

▽自然利子率

金融緩和効果

財政政策の拡大は、総供給に対して不足している総需要を拡大するため、自然利子率を上昇させ、金融緩和効果を強くすることもできると考えられます。

例えば、財政政策の拡大で経済が強くなって、潜在成長率が上昇していく場面では、自然利子率も上昇します。このとき、実質金利が据え置きなら、両者の乖離は大きくなって、金融緩和効果がより強まります。

もし、日銀が金融緩和効果を以前と同程度のまま維持したい、さらに強めたくないと考えている場合、日銀がとる行動は両者の乖離の水準を維持することです。すわなち、実質金利の引き上げ、利上げです。

気を付けないといけないのは、利上げによって両者の乖離幅が変わらなければ、金融緩和効果は変わりません。実質金利が自然利子率を上回るまで、金融緩和効果は続きます。

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。