この記事は2022年7月7日に「The Finance」で公開された「メタバース空間における金融サービスの現状と今後の展望」を一部編集し、転載したものです。

昨今、メタバースと呼ばれる仮想空間、また現実空間を含めて展開される様々なサービスへ注目が集まっている。大きなビジネスの可能性を秘め、ヒト・モノ・カネ・データ、ビジネスモデルの探求が進む。

本稿では、メタバースという市場の概念整理を行うとともに、特に経済循環を活性化させる金融サービスにフォーカスをあてビジネスのポテンシャル・アプローチを行う上での論点について考察する。

メタバースとは何か

メタバースの語源は、「超越した(Meta)」と「宇宙、全空間(Universe)」を足し合わせた「超越空間(Metaverse)」にある。「超越空間」だと定義として広くなるため、本稿ではメタバースを「バーチャル上の3次元空間」として、以下検討していく。

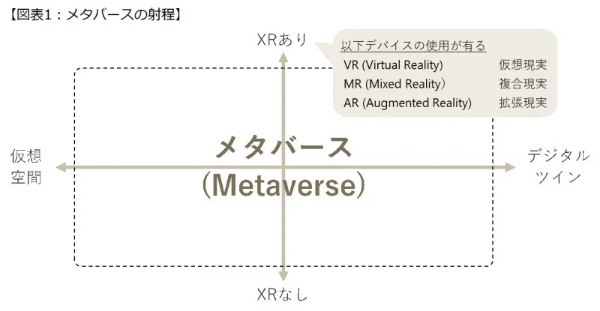

それでは「バーチャル上の3次元空間」にはどのような種類があるか。メタバースの射程を2つの観点で掘り下げてみたい。

第1に、デジタルツイン/仮想空間という観点である。つまり、リアルの世界と空間的な相対がされたバーチャル空間であるか、否かである。前者を本稿では「デジタルツイン」と呼び、例えばバーチャル渋谷等のバーチャルシティが該当する。後者を本稿では「仮想空間」と呼び、例えばThe Sandbox等のオンラインゲーム等が該当する。

第2に、XR有無という観点である。XRとは、VR(Virtual Reality:仮想現実)、MR(Mixed Reality:複合現実)、AR(Augmented Reality:拡張現実)を包含した単語である。なお、本稿では、XRではなく、PCやモバイルで接続するような空間も、メタバースに含め考察する。

上記2つの観点を2軸として交差させ、4象限でメタバースを分類することも可能である。すなわち、4象限全てをメタバースの射程として広く捉えることが可能である。(図表1参照)

メタバースは成長するか

“メタバース市場は今後本当に成長していくのか”、我々が最も気にする点の1つである。

メタバース市場は、2020年から2024年までCAGR13.1%で急拡大し、グローバルで7,833億ドル(約100兆円)規模に到達すると推計(*1)されており、市場規模の視点からメタバースの成長性は確認できる。

では、なぜメタバースは成長し得るのか。大きく2つの要因が考えられる。

1点目は技術の発展である。これまでは、デバイスやネットワークの処理性能に関する課題が大きかった。もちろん、現在も解決すべき課題は多いものの、将来にかけての技術発展が期待できる。

2点目は社会的な受容である。「仮想空間内で仕事・娯楽」について、10~30代で61.9%は「2040年に実現してほしい事象」と回答している(*2)。若年層を中心にメタバースは受容傾向にあり、これは「止めることが出来ない」類のものであると思料する。

受容傾向の背景として、現代社会の特性が挙げられるのではないか。すなわち、多様な価値観の共存を謳う現代社会の多元性と、メタバースのフィルターバブルの親和性が、受容背景として考えられる(*3)。

一方、メタバースに関する規制のあり方、ルールメイキングは不十分な点が多い。例えば、メタバース空間上でのアバターに対する人格権、知的財産権の保護範囲、資金決済法の適用範囲、通信の秘密の保護範囲等、ヒト・モノ・カネ・データに対し整備すべき事項は多い。

このように、技術発展を背景としたメタバースの成長は、現代社会の特性とも相まって市場規模の急拡大が期待される。一方、各種法・規制整備が今後の大きな課題となる。

脚注

*1)Bloomberg「Metaverse may be $800 billion market, next tech platform」

*2)博報堂生活総合研究所 みらい博2022「生活者1万人への未来調査」

*3)例えば、現代社会の特性として、ドゥルーズの管理社会論を参照

ジル・ドゥルーズ(1992年)「記号と事件 1972-1990年の対話」河出書房新社

メタバース空間における金融サービス

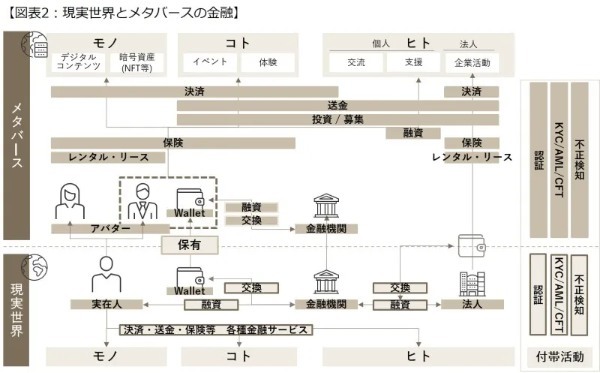

さて、今後急速な拡大が見込まれるメタバースだが、その市場・経済に付随し発生する金融サービスは今後どのように発展するだろうか。本稿を寄稿している2022年6月時点では、メタバース空間における経済活動は暗号資産を介した決済が主流となり、その暗号資産を管理するWalletがメタバースの金融サービスの入口となっている。

また、融資や保険といった現実世界で提供されている各種金融サービスは研究の途上にあるが、メタバースで発生する多様な商業活動に付随する形で、現実世界で発生している金融活動に概ね準じたサービス、ならびに付帯活動が今後展開されていくものと推察される。(図表2参照)

メタバースの特徴の一つとして、アバターを通じた現実世界の制約を排除した自由な自己表現が可能な点があげられる。アバターを通じた自由な自己表現はすなわち匿名性が重要な要素となるが、こと金融活動においてはAML/CFT(*4)の観点から必ずしも匿名性を優先できない。

FATF(*5)では2018年10月にFATF勧告に暗号資産に関する金融活動にも適用されることを明確化していたが、2021年10月には、いわゆるステーブルコインに対するFATF基準を適用、暗号資産移転における通知義務の履行など、暗号資産関連の規定を強化している。

また、このようなFATF勧告の改定を受け、2022年4月から日本暗号資産取引業協会の自主規制としてトラベルルールの導入、2022年6月には資金決済法の改定が参院本会議で可決・成立し、いわゆるステーブルコインを発行・交換・媒介等を取扱う事業者は新たに事業者登録が必要となり、犯収法の適用対象として本人確認が義務付けられることとなる。

メタバースという未成熟な空間では、今後様々なトライ&エラーを繰り返し成長し、併走的に金融サービスも成長していくものと推察するが、そこには安心・安全・犯罪対策が土台となることは必須である。

脚注

*4)AML:Anti Money Laundering, CFT:Countering the Financing of Terrorism

*5)FATF:Financial Action Task Force on Money Laundering、マネー-ロンダリング,テロ資金供与への対策を目的とした政府間会合

メタバースにおける金融ビジネスの可能性

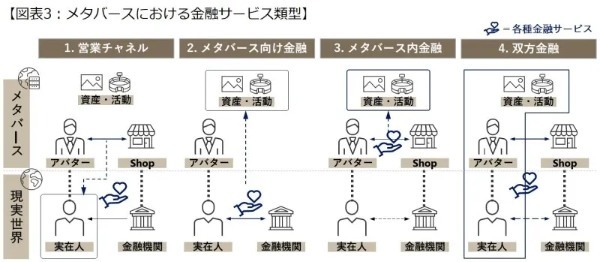

今後、メタバース空間では、現実世界で発生している金融活動に概ね準じたサービスが開発・提供されると前述したが、各金融サービスの提供形態として、4つの類型が考えられる。(図表3参照)

まず、類型1はメタバースを現実世界の金融サービスの営業チャネルとして捉えた形である。これは、多くの金融サービス事業者での検討が可能であり、足許では証券会社による相場疑似相談体験や専門家との座談会実施、損害保険会社によるメタバース上での保険販売に向けたチャネル開発・実証実験が推進している。チャネル開発にあたっては、メタバース空間だからこそできる体験の創出、より多くの集客が見込めるメタバース空間への出店が肝要となる。

類型2はメタバース空間における諸活動に対する現実世界の金融サービスの提供である。これは、メタバース空間上の不動産を購入するために、現実世界で住宅ローンを提供等が該当し、既にサービス化がなされている。今後、メタバース空間上での経済活動多様化に合わせ、様々な金融サービス提供の可能性があるものと思料する。

類型3はメタバース内での活動に対するメタバース内での金融サービスの提供となり、例えば、アバターがメタバース内のレンタルショップへ赴きデジタルアートをレンタルサービス、あるいはメタバース内のショップでアバターの買い物/決済時に不足金額を融資等、メタバース空間内の諸活動を支えるための金融サービスとなる。本類型は今後のサービス開発が期待される領域であり、決済・融資・保険・リース/レンタル等多岐にわたるユースケースが想定される。

類型4は現実世界・メタバース双方の活動に対する金融サービスの提供である。現実世界/メタバースそれぞれに閉じたサービスではなく、アバターと実在人双方を対象とした金融サービスとなる。今後デジタルツイン含め、メタバースと現実世界を跨ぐサービス開発が活発になることが想定されるが、例えばメタバース空間上でのバーチャルトリップと現実世界の旅行双方にまたがる保険商品開発等が想定される。 このように、4類型の中では1・2の金融サービスの研究開発が進むが、今後特定のユースケースに対する類型3・4の提供も増えていくものと推察する。

金融サービス事業者においては、前述の4類型を念頭に、今後どのような事業開発のアプローチを図るべきであろうか。各事業者が現在有する金融サービスをメタバース空間に当てはめた時に提供可能なサービスとビジネスモデルを模索していくことになると推察するが、検討に際して肝要なポイントとして“Wallet”、”Identification”、“Rule”の3点が挙げられる。

まず“Wallet”だが、メタバースでは一人の実在人に対し、多種多様なアバターが生成可能であり、前述のAML/CFT、ならびにKYCの観点から金融サービスとして補足すべき対象はアバターではなくWallet(*6)となる可能性が高いと考える。多種多様なデジタル資産を管理し様々なメタバースサービスに活用可能なWalletには資産/情報が集約していくため、金融サービス事業者としては、如何にこのWalletをコントロールするかが肝要となる。

次に“Identification(認証)”である。現実世界における金融サービスの認証は、知識情報+所持情報で行わられることが多いが、メタバース空間におけるサービスは生体情報による認証が主流になっていくものと推察する。

メタバース空間での各種サービス利用時に、HMD(Head Mounted Display)を外し、手元カード裏面のコードを確認するといったような、メタバースでのUXを断絶させるような設計は好まれず、必然的に虹彩認証やジェスチャー認証が標準実装されていく世界が来ると想像する。そのような世界の到来に向け、生体認証情報の保護・管理体制やHMD事業者とのアライアンス等、先進的な取り組みが求められる。

最後に“Rule”である。これは規制産業である金融サービスである以上、常に向き合う必要があるテーマとなるが、メタバースという新たな概念・事業領域においては、様々な法・制度の設計が今後必要となる。

金融サービスについても、足許で暗号資産・ステーブルコインへの規制が強化されてきたものの、制度設計として語らうべきポイントはまだまだ多い。金融サービス事業者としては、国際的な潮流に追随するのではなく、既存の国内法・制度を土台としつつも、自由な発想でユースケース開発を行い、積極的な当局コミュニーションにより健全な制度設計を推進していくべきである。

脚注

*6)ここでいうWalletは、金融機関によるKYC済みのCustodial Walletを想定

健全なメタバースの発展に向けて

メタバースという新たな空間へは多様な期待が寄せられ、今後多くの資金流入と技術/サービス開発が加速していくものと推察する。一方足許では、高価なデバイス、限定的なユースケースとユーザ、通信環境の限界、乱立する業界団体、ルールの未整備と、期待とのギャップが大きいことも事実である。

このギャップを受け、市場は早晩幻滅期を迎えることと想定するが、市場の期待に左右されず時流を正しく見極め、目指す世界へのアプローチを継続することが肝要である。

金融サービスにおいては、メタバースという事業空間の特性、すなわち物理的制約からの解放、多様な自己実現といった要素を踏まえた商品開発を行うことが、健全なメタバースの発展に向けた一助になるものと思料する。

金融ビジネスユニット シニアマネージャー

大手SIer・大手総合ファーム・Big4戦略チームを経てアビームコンサルティングへ参画。主に金融機関やFinTech企業に対する経営戦略・事業戦略・経営統合のコンサルティングサービスに従事。異業種間でのアライアンス戦略・シナジー戦略を得意とする。経営管理修士(MBA)

金融ビジネスユニット マネージャー

2010年アビームコンサルティング入社。金融機関を中心に、戦略立案・業務改革・DX推進などのコンサルティングサービスに従事。直近はデジタル技術を活用した新規事業開発・推進に注力。