この記事は2022年8月16日に三菱総合研究所で公開された「ウィズコロナ下での世界・日本経済の展望(2022~2023年度の内外経済見通し)」を一部編集し、転載したものです。

株式会社三菱総合研究所(本社:東京都千代田区、代表取締役社長:籔田健二)は、ロシアのウクライナ侵攻を含む2022年8月半ばまでの世界経済・政治の状況、および日本の2022年4~6月期GDP速報の公表を踏まえ、世界・日本経済見通しの最新版を公表します。

(1) 概観

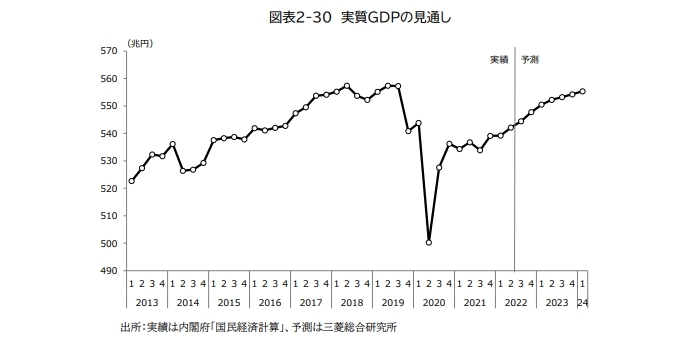

日本経済は3四半期連続のプラス成長

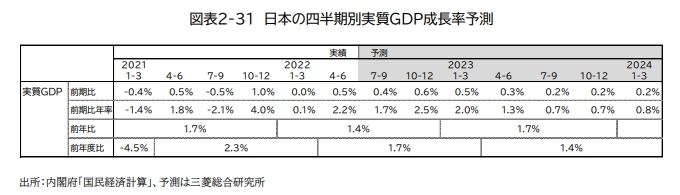

日本経済は、コロナの感染状況や供給制約に左右されつつも、持ち直し傾向にある。2022年4~6月期の実質GDPは、季調済前期比+0.5%(年率+2.2%)と、3四半期連続のプラス成長となり、コロナ危機前の水準(2019年10~12月期)を上回った(図表2-1)。

需要項目別でみると、実質民間最終消費支出は同+1.1%となった。物価高が抑制要因となったものの、経済活動の再開や雇用・所得環境の改善を背景に、消費は高めの伸びとなった。実質民間企業設備は、これまで先送りされてきた投資が再開され、同+1.4%と2四半期ぶりに増加した。財貨・サービス輸出は同+0.9%、財貨・サービス輸入は同+0.7%の増加となり、外需寄与度は+0.0%ポイントであった。

2022年7月以降の感染急拡大が外出関連消費の懸念に

2022年4~6月期は、新型コロナの新規感染者数が落ち着き、外出行動が持ち直したことで、飲食、宿泊、室外娯楽など外出関連消費の改善が進んだ(図表2-2)。

ただし、2022年7月以降は、新規感染者数が急増している。外出自粛度合いが強まれば、外出関連消費が再び落ち込むことが懸念される。

資源高・円安による輸入コストの増加が国内需要回復の重しに

資源高と円安の同時進行により、日本経済は、引き続き輸入コストの増加に直面している(図表2-3)。石油、天然ガスなどエネルギー価格は高水準での推移が続いた。

輸入コストの増加は、国内需要の回復ペースを鈍らせる要因となる。輸入コストの増加を販売価格に転嫁できなければ、雇用者報酬など労働者の収入減につながる。

一方、販売価格への転嫁が進めば、消費者などが購入する製品・サービスの価格上昇が進む。いずれにしても、輸入コストの増加は、収入減および価格上昇を通じて労働者や消費者、企業が負担することになる。コスト高を日本経済が乗り切れるか注目だ。

(2) 企業活動の動向

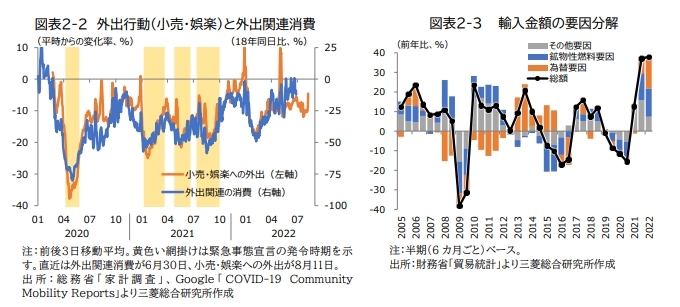

生産は供給制約緩和に伴い徐々に持ち直しへ

2022年4~6月期の鉱工業生産は、前期比▲2.7%と3四半期ぶりのマイナスとなった。既往の半導体不足に加え、中国・上海市を中心とするロックダウンにより部品供給が混乱し、自動車など、幅広いセクターで減産を余儀なくされた。

先行きの生産は、供給制約緩和から自動車生産を中心に持ち直しが見込まれ、2022年度前年比+0.3%、2023年度同+2.0%とみる。中国からの部品供給は徐々に正常化へ向かっており、鉱工業生産は2022年6月に2022年5月の落ち込みをおおむね回復した(図表2-4)。

長期化する半導体不足についても緩和の兆しがみられ、2022年後半以降の増産を後押しするだろう。世界的に財需要の増加が一服する中、不足していたマイコン(家電、自動車の動作制御に用いられる)の国内在庫水準は回復している(図表2-5)。

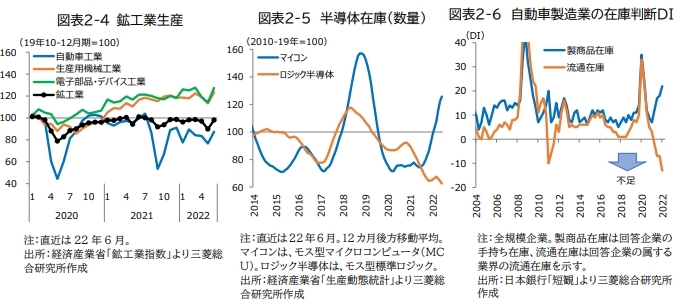

もっとも、年内の自動車増産ペースは緩やかにとどまり、生産正常化は2023年入り後になるというのがメインシナリオである。ロジック半導体(近年自動運転、EV化対応などにより車載用の需要が拡大)の在庫は低水準にとどまっており、半導体不足の緩和にも濃淡がみられる。

自動車製造業の在庫過不足感(在庫判断DI=過剰-不足)をみると、2022年6月調査時点の流通在庫は比較可能な2003年以降で最低であり、部品不足の解消には時間を要するだろう(図表2-6)。一方、自社で抱える製商品在庫は過剰傾向と、生産過程の仕掛品在庫を積み増しているとみられ、部品供給が正常化すれば増産の余地は大きい。

輸出は中国経済回復や自動車の繰り越し需要により増勢維持も、欧米経済減速は下押し要因

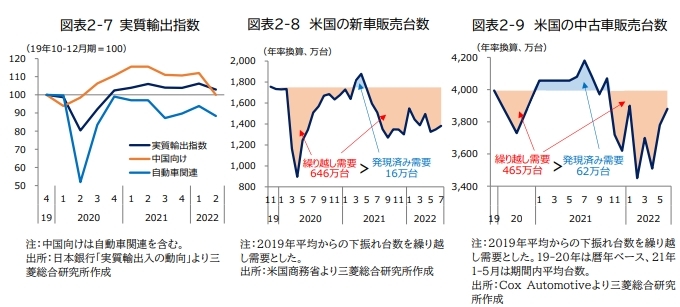

2022年4~6月期の実質輸出指数も、前期比▲3.2%のマイナスとなった(図表2-7)。中国・主要都市のロックダウンは、生産・物流の混乱に加え、現地の需要減を通じて輸出を下押しした。

先行きの輸出は、(1)中国経済の持ち直し、(2)自動車関連輸出の復調により、緩やかな増加傾向は維持するが、米国、欧州経済の成長減速が輸出の下押し要因となり、2022年度前年比+2.5%、2023年度同+0.7%を見込む。

中国は2022年秋の中国共産党大会を見据え、財政・金融両面から景気対策を強化しており、2022年後半に成長率は回復に向かうとみられる。そのもと、ASEANなどのアジア新興国経済も底堅く推移すると想定される。

日本は東南アジアを中心とするサプライチェーンと結びつきが強く、中国、東南アジア諸国経済の底堅さは輸出にとってポジティブ材料である。

自動車生産の持ち直しも輸出の下支え要因である。自動車関連の輸出先としてシェアの大きい米国では、コロナ危機以降、生産・供給の制約もあり、新車販売台数が潜在的な需要を下回る状況が続いていた(図表2-8)。

中古車購入により需要を満たす動きも一時期生じたが、中古車の供給にも限界があり先送りされた需要が積み上がっている(図表2-9)。

米国で利上げと消費減速が見込まれる中でも、こうした繰り越し需要は今後発現するだろう。在庫復元の観点からも現地の増産余地は大きく、自動車関連輸出は増勢が続くとみられる。

海外経済の下振れや国内電力不足など、生産・輸出の下振れリスクに要警戒

生産・輸出とも先行きの下振れリスクは大きい。(1)FRBの金融引き締め加速による米国経済の大幅失速・景気後退、(2)中国ゼロコロナ政策下の大規模なロックダウン再実施、(3)ロシアからのガス供給途絶による欧州経済活動の抑制、など海外経済の不確実性が高い。加えて、(4)国内の電力不足も懸念材料である。

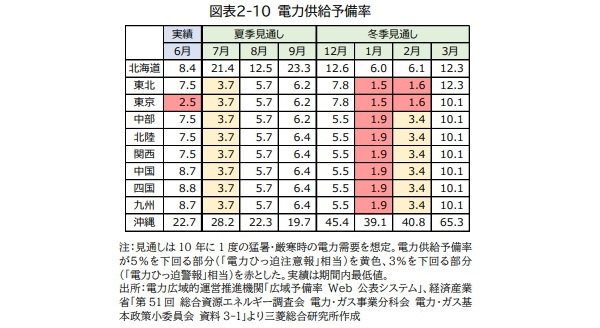

今夏、電力需給の逼迫により7年ぶりに節電要請が実施された。発電設備の老朽化により設備稼働休止が相次いだことが背景にある。冬季も電力需給は厳しい状況が見込まれ、電力供給予備率は、北海道、沖縄を除くエリアで安定供給に最低限必要とされる3%を下回る可能性が示されている(図表2-10)。

対露経済制裁が続く中、ロシアからのエネルギー資源調達に関する不確実性から、電力供給に対する懸念は一段と強まっている。2022年6月30日、プーチン大統領は、石油・天然ガス開発事業「サハリン2」の運営主体を変更する大統領令に署名した。「サハリン2」からの液化天然ガス(LNG)調達は、日本の輸入量の約1割を占めており、安定調達が損なわれるリスクがある。

こうした状況下、2022年7月14日、岸田首相は予定されていた原子力発電所再稼働を進める姿勢を明確にするとともに、火力発電所の追加稼働により電力供給を確保する方針を示した。原子力発電所再稼働は電力会社の計画に既に織り込まれており、電力供給拡大余地は小さい。エネルギー資源調達の混乱が生じる中、火力発電による十分な電力供給確保の可否は依然不透明であり、企業活動の制約が懸念される。

企業活動に対する逆風が強まる中、設備投資は回復加速へ

2022年4~6月期の実質民間設備投資は、季調済前期比+1.4%と緩やかに持ち直している。ただし、コロナ危機前(2019年10~12月期)を▲2.6%程度下回る水準にある。

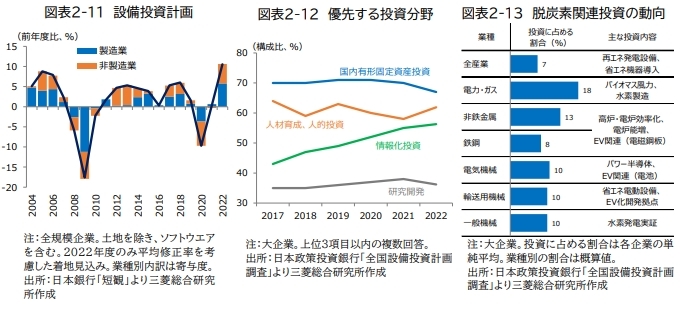

もっとも、先行きの設備投資は加速する見込みだ。日銀短観(20222年6月調査)では、2022年度の設備投資計画(除く土地、含むソフトウエア投資)は、前年度比+15.5%と2022年6月調査としては比較可能な2005年以降最大の伸びとなった(図表2-11)。

製造業だけでなく、非製造業も高い伸びを見込んでおり、経済活動正常化が進む中、コロナ禍で先送りされた投資が顕在化する構図である。

デジタル化や脱炭素など、成長分野に対する投資も拡大が見込まれる。日本政策投資銀行の調査によると、企業は「情報化投資」を重視する傾向を強めている(図表2-12)。AIやIoTを活用した生産性向上、ビジネスモデルの変革などに関心が高まっていることが背景にある。

また同調査によると、投資に占める脱炭素関連投資の割合は1割前後と、規模は大きくないもののカーボンニュートラルに向けた潮流も投資拡大に寄与するとみられる(図表2-13)。幅広い業種で再生可能エネルギー発電設備や省エネ機器の導入が進む模様だ。

コロナ禍で先送りされた投資が徐々に顕在化するなか、中長期的な観点からデジタル化、脱炭素などの分野への投資も進み、設備投資は着実な回復が予想される。実質民間企業設備は、2022年度は前年比+2.2%、2023年度は同+3.0%を見込む。

(3) 物価・金融政策の動向

食料・資源価格の高まりを受け、コストプッシュ型の物価上昇圧力が強まる

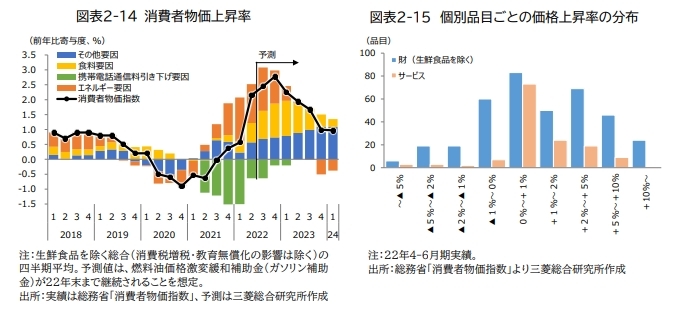

消費者物価をみれば、食料・エネルギーを中心に、円安や資源高によるコストプッシュ型の物価上昇圧力が強まっている。2022年4~6月期の生鮮食品を除く総合指数(コアCPI)は、携帯電話通信料の引き下げによる影響が一部剥落したこともあり、前年比+2.1%と、2022年1~3月期から伸びが加速した(図表2-14)。

ただし、食料(酒類を除く)及びエネルギーを除く総合では、同+0.2%となっており、賃金上昇等を伴う「デマンドプル型」のインフレ圧力は弱い状況にある。品目ごとの価格上昇率の分布を確認すると、財では同+2%超の伸びを記録する品目が全体の3割を上回るものの、サービスについては大半の品目が同0~+1%のレンジに収まっている(図表2-15)。

コアCPIは2023年度にかけて伸び低下も、1%程度は維持する見込み

物価の先行きは、食品の値上げの本格化や電力価格の引き上げ、携帯電話通信料引き下げの影響の剥落などにより、2022年度後半にかけてコアCPIが一時的に前年比+2%台後半にまで上昇するとみる。その後は、食品・エネルギー価格上昇の影響が一巡し、伸び率が低下するだろう。

もっとも、既往の物価動向を踏まえたインフレ期待の高まりや、需給ギャップのプラス転換により、価格上昇が広範な品目に波及することで、2023年度でも同+1%程度の伸びを維持する見込みだ。

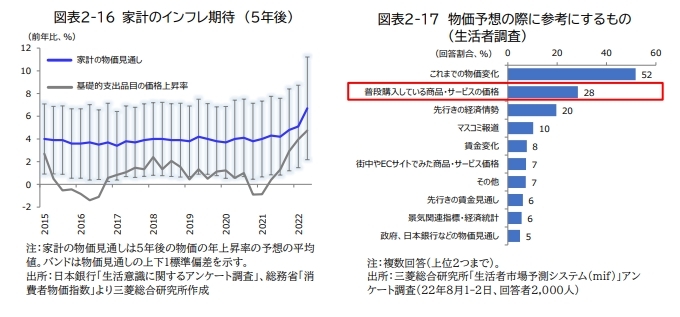

家計のインフレ期待を示す5年後の物価見通しは、2021年度後半から上昇しており、家計が生活必需品(基礎的支出品目)の価格上昇に合わせてインフレ期待を修正しているものと考えられる(図表2-16)。実際、当社の生活者市場予測システム(mif)上で実施したアンケート調査でも、物価を予想する際に「普段購入している商品・サービスの価格」を参考にするとの回答が約3割となった(図表2-17)。

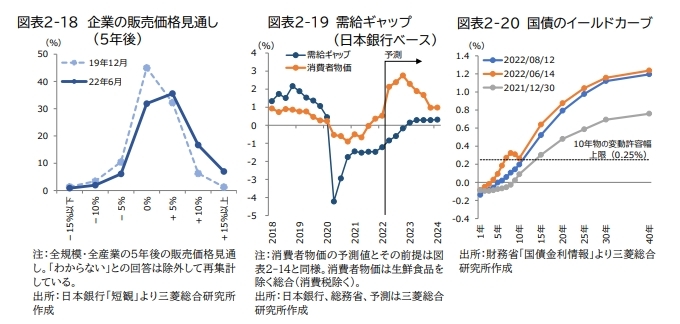

また、物価見通しのばらつきが拡大していることからも、家計の物価に対する認識の変化がうかがえるほか、企業サイドでも、5年後の販売価格見通しを引き上げる動きがみられる(図表2-18)。

需給ギャップ(日本銀行ベース)については、内需の持ち直しが続くなかで、2022年後半にかけてマイナス幅の縮小が進み、2023年には小幅プラスに転じるだろう。需給ギャップのプラス転換は物価の押上げ要因となるが、その効果は期待インフレ率の上昇に比べて幾分小さいとみられる。(図表2-19)。

金融政策の枠組みは当面の間、現状維持を見込む

金融政策については、エネルギー価格の影響などが剥落する2023年度後半の消費者物価が前年比+1%程度とみられるなか、当面の間は、現行の金融政策の枠組みである「長短金利操作付き量的・質的金融緩和」が維持される見込みだ。2023年度にかけての日本経済は、「デマンドプル型」のインフレ圧力が弱く、賃金の伸びも限定的であると予想することが背景にある。

ただし、オペレーションの面では、現行の政策枠組みのなかで調整を行い、柔軟性を高める必要が出てくるだろう。2022年6月には、一部の投資家の間で、日本銀行が欧米の中央銀行に追随して金融緩和策の修正に踏み切るとの観測が広がり、長期金利への上昇圧力が強まった。

こうしたなか、日本銀行は連続指値オペの対象を既発債にまで拡大し、10年物国債利回りの変動許容幅の上限(0.25%)を堅持したが、一時的に7年物の国債利回りは10年物を上回るなど歪みが生じた(図表2-20)。一部の日銀政策委員からは、将来の出口戦略の検討に前向きな態度も示され始めている。

こうした状況を踏まえると、今後、日銀は、賃金・物価上昇の定着状況も確認しつつ、長期金利の変動許容幅の拡大などに関する議論を本格化させると考える。

(4) 雇用・所得の動向

雇用環境は改善、人手不足感が強まっている

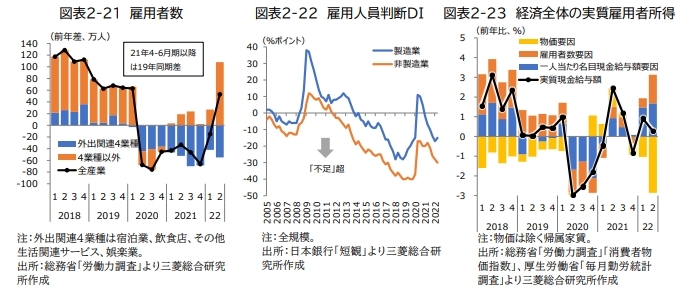

雇用環境は業種による二極化が続いているが、全体としては改善傾向にある。2022年4~6月期の雇用者数は、飲食、宿泊など外出関連4業種では3年前(2019年4~6月期)に比べて55万人ほど少ない(図表2-21)。

一方、その他の業種は2019年同期差+110万人程度増加した。雇用者数全体でも同+50万人と、コロナ危機後初めて2019年同期差がプラスに転じた。人手不足感も強まっている。日本銀行「短観」の雇用人員判断DIをみると、製造業、非製造業ともに「不足」超の度合いは強い(図表2-22)。

所得環境は底堅く推移している。物価上昇率が高まっているものの、名目現金給与額や雇用者数が増加しているため、日本全体での実質雇用者所得は横ばい圏内を維持している(図表2-23)。

今後の雇用・所得環境は段階的な回復を見込む

先行きの雇用環境は、2023年度にかけて経済活動の再開に合わせて段階的に持ち直していくだろう。全国旅行支援策の実施や外国人観光客の受け入れの正常化が進めば、雇用過剰感が相対的に強い宿泊・飲食サービスでも人手不足感が一段と強まるだろう。労働参加率が既に高い水準にあるなかで、追加的な労働供給余地は限定的であり、全体として一段と人手不足感が強まるとみられる。

所得環境は回復傾向を見込む。経済活動の正常化が進む中、企業の人手不足感の強まりが賃金上昇圧力となるだろう。資源価格の上昇による企業業績の悪化は、価格交渉力が低く、価格転嫁しづらい中小企業を中心に賃上げの抑制要因になり得るものの、総じてみれば賃上げの動きは継続するとみる。最低賃金の引き上げもパート労働者を中心に賃金押上げ要因となるだろう。名目雇用者報酬は、2022年度は前年比+1.9%、2023年度は同+1.7%と予測する。

(5) 消費の動向

消費は経済再開・雇用環境の改善を受けて堅調

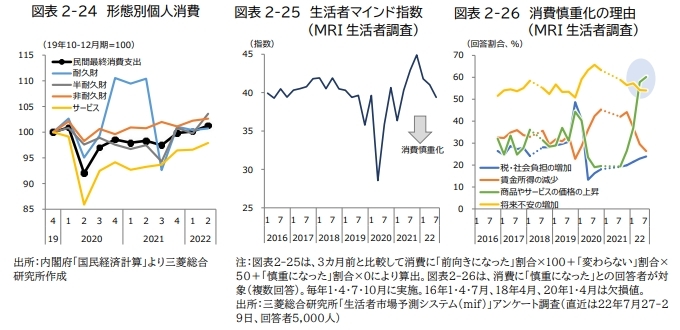

2022年4~6月期の実質民間最終消費支出は、経済活動の再開や雇用環境の改善を受けて、季調済前期比+1.1%と高めの伸びとなった。内訳をみると、財消費が底堅く推移するなか、サービス消費の持ち直しが全体の押上げに寄与した(図表2-24)。

当社の生活者市場予測システム(mif)上で実施したアンケート調査の結果に基づく「MRI生活者マインド指数」は、コロナ危機前の平均的な水準を維持したものの、3四半期連続での悪化となった(図表2-25)。消費を慎重化させた理由を確認すると、「商品やサービスの価格の上昇」が約6割にまで増加しており、物価上昇が家計の消費マインドを抑制している状況だ(図表2-26)。

物価上昇がマインド悪化要因となるも、現段階では消費行動への影響は軽微

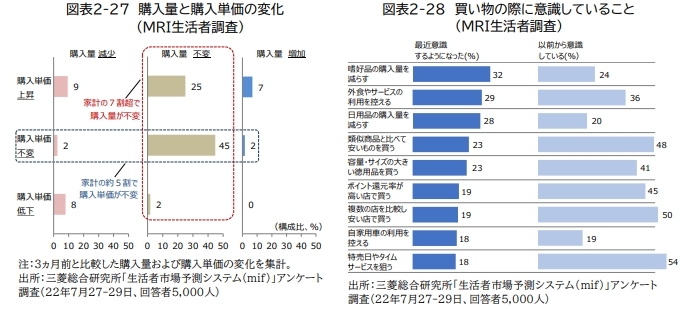

前述の通り、物価上昇は消費マインドの悪化要因となっているものの、現段階では支出行動に大きな影響は生じていない。当社のアンケート調査によれば、7割超の家計が3カ月前から購入量を変えておらず、購入単価を据え置いている家計も約半数に上る(図表2-27)。

買い物の際に意識していること(図表2-28)をみると、以前から「複数の店を比較し安い店で買う」、「類似商品と比べて安いものを買う」といった家計が多く、購入単価を抑えることで購入量を維持した側面もあると考えられる。ただし、最近では、「嗜好品の購入量を減らす」、「外食やサービスの利用を控える」といった意識を持つようになった家計もあり、今後は、物価上昇が購入量の抑制に働く可能性にも一層注意が必要だ。

所得増への期待やペントアップ需要により緩やかな回復基調を維持

消費の先行きに関しては、物価上昇による消費下押し懸念はあるものの、雇用・所得環境の段階的な改善や、外出関連のペントアップ需要の下支えにより、緩やかな持ち直しに向かうとの見方に変更はない。

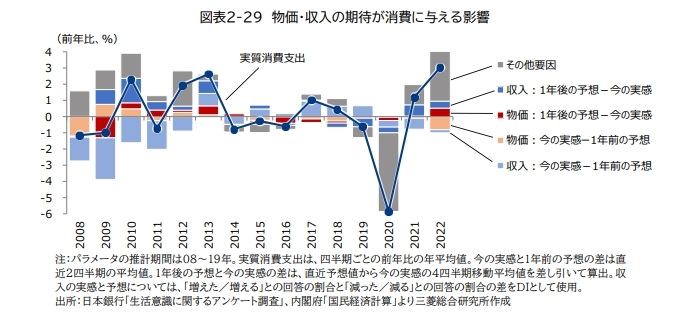

実質消費支出を物価・収入に関する家計の予想で要因分解すると(図表2-29)、2022年度は、今後の収入増に対する期待が消費を押上げる見込みだ。物価の予想については、足元の物価上昇を受けた消費抑制効果の一部を、「今後一段と物価が上がる」という予想を踏まえた駆け込み消費の動きが相殺する可能性がある。

また、2022年後半からは、コロナ危機下で蓄えられた過剰貯蓄(2022年1~3月期までの累計で約60兆円)の一部が消費に回る可能性もあり、2023年度にかけての消費活動を後押しする。以上を踏まえ、実質民間最終消費支出は、2022年度は前年比+3.2%、2023年度は同+1.4%と予測する。

(6) まとめ

海外経済減速が下押しも、ペントアップ需要顕在化から内需が堅調に推移

2022年7~9月期は、新規感染者数の急増を背景に、2022年4~6月期から伸びが低下すると予想する。もっとも、外出の自粛は高齢者などにとどまり、消費は増加基調を維持するとみる。

新規感染者数の拡大ペースが落ち着いた後は、2022年度後半にかけて、高めの成長を見込む。経済活動の正常化に伴う雇用・所得環境の改善に加え、抑制されていた消費の一部が顕在化することも国内需要を押上げるだろう。供給制約は、部品・半導体不足など引き続き企業活動の抑制要因となる可能性が高いものの、徐々に解消に向かうとみる。減産圧力の弱まりは、生産の伸びにとってプラス寄与となる見込みだ。

一方、米国・欧州を中心とする海外経済の減速は輸出の下押し圧力となる。そのため、2022年度のGDPは前年比+1.7%と、前回2次QE後の2022年6月時点の見通し(同+2.3%) より鈍るとみる。

2023年度は、ペントアップ需要の一服から減速するものの、賃金上昇を背景に内需は底堅く推移するとみる。供給制約の解消に伴う自動車生産の正常化は輸出を下支えするだろう。2023年度の実質GDP成長率は前年比+1.4%と、潜在成長率を若干上回る伸びを予測する(同+1.2%から上方修正)。

予測の前提として、原油価格(WTI)は2023年度末にかけて85ドル程度、日経平均株価は2023年度末にかけて28,000円程度、為替レートは2023年度末にかけて130円/ドル程度での推移を想定した。

先行きのリスクは、第1に、米中経済の失速だ。急激な金融引き締めを背景とする米国経済の失速や、ゼロコロナ政策を主因とする中国経済の減速は、両国への輸出金額が大きい日本経済にとって強い逆風となる。

第2に、ウクライナ情勢の一段の悪化である。原油・非鉄金属など資源価格の高騰がさらに進んだ場合には、企業業績への悪影響は一段と大きくなる。企業の投資姿勢が慎重化する恐れがあるほか、消費者物価上昇率の高まりや賃金の伸び鈍化を通じて消費の減速につながれば、内需主導の自律的な回復が難しくなる。