この記事は2022年9月22日(木)配信されたメールマガジンの記事「岡三会田・田・松本賢 アンダースロー(日本経済の新しい見方)『日銀はプラスの企業貯蓄率で引き締めをする間違いをまたすることはないだろう』を一部編集し、転載したものです。

要旨

2023年度の政府予算編成の骨太の方針では、「大胆な金融政策、機動的な財政政策、民間投資を喚起する成長戦略を一体的に進める経済財政運営の枠組み」、即ちアベノミクスの形を堅持することを閣議決定した。新しい資本主義の実行計画でも、アベノミクスの堅持が明言されている。2023年4月に任期末となる黒田日銀総裁の後任は、アベノミクスを支持する候補しか選択肢になり得ないだろう。自民党の中のアベノミクスを強く支持する勢力は、現執行部の再任、または若田部副総裁の昇格を期待しているようだ。誰が日銀総裁に選ばれようとも、アベノミクスは継続されることになり、現行の金融緩和も継続することになるとみられる。

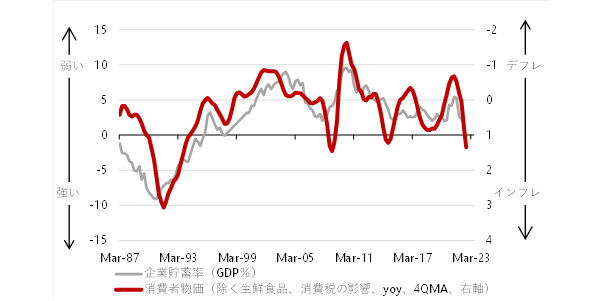

企業の貯蓄率はまだプラスで、企業の過剰貯蓄が総需要を破壊する力は残っている。企業の投資行動が強くなり、企業の貯蓄率が正常なマイナスに戻り、内需拡大の力で2%の物価安定の目標を達成するまで、日銀は現行の金融緩和を継続するだろう。企業の貯蓄率がプラスの状態で、金融政策を引き締めて、デフレからの脱却に失敗し続けた教訓を、日銀は学んでいるだろう。

2023年度は、海外景気の悪化もあり、円安の動きは止まり、日銀が動くことはないと予想している。2024年度には海外景気は回復し、積極財政と国内投資の拡大による企業の貯蓄率の低下で、内需回復の力が物価上昇を加速させていくと予想している。2025年度には、景気拡大が強くなる中で、企業の貯蓄率はとうとうマイナス化し、 日銀は長期金利の誘導目標を引き上げ始めると予想している。短期の政策金利の目標をプラスに戻し、現行の緩和体制から脱却するのは、2%の物価安定目標を達成し、政府がデフレ完全脱却を宣言できるようになる2026年度と考える。この期間をどれだけ短くできるか、金融緩和の副作用をどれだけ小さくできるかは、積極財政をどれだけ強く打ち出せるかにかかっている。

2022年9月21・22日の日銀金融政策決定会合

2022年9月21・22日の日銀金融政策決定会合では、「2%の物価安定の目標の実現を目指し、これを安定的に持続するために必要な時点まで」、目標からの短期的なオーバーシュートの許容とマネタリーベースの拡大方針を含む、「長短金利操作(イールドカーブ・コントロール)付き量的・質的金融緩和」を継続し、日銀当座預金の政策金利残高の金利を−0.1%、長期金利の誘導目標を0%程度とする現行の緩和政策のフレームワークの維持を決定した(賛成9反対0)。

長期金利の誘導目標から0.25%程度の乖離に収まるように上限を設けない長期国債の買入れと、年間12兆円程度を上限としたフレキシブルなETFの買入れなど、資産買入れ方針も維持された。連続指値オペの運用も継続する。フォワードガイダンスは、「政策金利については、現在の長短金利の水準、または、それを下回る水準で推移することを想定している」という政策の緩和方向へのバイアスも維持した。

日銀の景気判断

日銀は景気判断を、「資源価格上昇の影響などを受けつつも、新型コロナウィルス感染症抑制と経済活動の両立が進むもとで、持ち直している」とし、ほぼ据え置いた。景気の先行き判断も、「ウクライナ情勢等を受けた資源価格上昇による下押し圧力を受けるものの、新型コロナウィルス感染症や供給制約の影響が和らぐもとで、回復していく」とし、ほぼ据え置いた。

物価の先行き判断は、コア消費者物価指数(除く生鮮食品)については、「本年末にかけて、エネルギーや食料品、耐久財などの価格上昇により上昇率を高めたあと、これらの押し上げ寄与の減衰に伴い、プラス幅を縮小していくと予想される。この間、マクロ的な需給ギャップが改善し、中長期的な予想物価上昇率や賃金上昇率も高まっていくもとで、基調的な物価上昇圧力は高まっていく」とした。

2023年度の政府予算編成の骨太の方針

2023年度の政府予算編成の骨太の方針では、2つの明確な方向性が示され、閣議決定された。

1つめは、プライマリーバランス黒字化目標の年限が明示されず、検証中の扱いで、マクロ経済政策の選択肢がゆがめられてはならないとされ、事実上無効化されたことだ。これまでの経済・財政一体改革による歳出抑制策も、積極財政への転換を妨げるものではなくなった。

2つめは、「大胆な金融政策、機動的な財政政策、民間投資を喚起する成長戦略を一体的に進める経済財政運営の枠組み」、即ちアベノミクスの形を堅持することだ。

同日に閣議決定された新しい資本主義の実行計画でも、アベノミクスの堅持が明言されている。2023年4月に任期末となる黒田日銀総裁の後任は、アベノミクスを支持する候補しか選択肢になり得ないだろう。

自民党の中のアベノミクスを強く支持する勢力は、現執行部の再任、または若田部副総裁の昇格を期待しているようだ。誰が日銀総裁に選ばれようとも、アベノミクスは継続されることになり、現行の金融緩和も継続することになるとみられる。

共同声明の読み方

2013年の政府・日銀の共同声明に基づく連携は継続していくことになるだろう。

共同声明では、「政府は、我が国経済の再生のため、機動的なマクロ経済政策運営に努めるとともに、日本経済再生本部の下、革新的研究開発への集中投入、イノベーション基盤の強化、大胆な規制・制度改革、税制の活用など思い切った政策を総動員し、経済構造の変革を図るなど、日本経済の競争力と成長力の強化に向けた取組を具体化し、これを強力に推進する。また、政府は、日本銀行との連携強化にあたり、財政運営に対する信認を確保する観点から、持続可能な財政構造を確立するための取組を着実に推進する。」とされている。

新自由主義型アベノミクスでは、政府のスタンスは後者が重視され、緊縮財政と金融緩和の組み合わせとなり、日銀ばかりに物価目標達成の負担がかかった。成長投資を中心とする積極財政とアベノミクスの融合である新しい資本主義型アベノミクス(キシダノミクス)では、政府のスタンスは前者が重視され、政府・日銀の連携によるポリシーミックスで物価目標達成を目指すことになる。

この共同声明の読み方の変化を政府と共有できる候補が次の日銀総裁となるであろう。

内需回復の力

企業の貯蓄率はまだプラスで、企業の過剰貯蓄が総需要を破壊する力は残っている。企業の投資行動が強くなり、企業の貯蓄率が正常なマイナスに戻り、内需拡大の力で2%の物価安定の目標を達成するまで、日銀は現行の金融緩和を継続するだろう。企業の貯蓄率がプラスの状態で、金融政策を引き締めて、デフレからの脱却に失敗し続けた教訓を、日銀は学んでいるだろう。

2023年度は、海外景気の悪化もあり、円安の動きは止まり、日銀が動くことはないと予想している。2024年度には海外景気は回復し、積極財政と国内投資の拡大による企業の貯蓄率の低下で、内需回復の力が物価上昇を加速させていくと予想している。

2025年度には、景気拡大が強くなる中で、企業の貯蓄率はとうとうマイナス化し、 日銀は長期金利の誘導目標を引き上げ始めると予想している。短期の政策金利の目標をプラスに戻し、現行の緩和体制から脱却するのは、2%の物価安定目標を達成し、政府がデフレ完全脱却を宣言できるようになる2026年度と考える。

この期間をどれだけ短くできるか、金融緩和の副作用をどれだけ小さくできるかは、積極財政をどれだけ強く打ち出せるかにかかっている。これまでの積極財政なしの金融緩和の一本足打法は、政策効果を小さく、副作用を大きくしてしまった。積極財政と金融緩和のポリシーミックスが重要だ。

支払い能力の問題

新型コロナ対応金融支援特別オペについては、プロバー融資分は半年間延長し、2023年3月末に終了、制度融資分は3カ月延長し、2022月12月末に終了するとした。一方、2022年9月27日の次回実施分から、共通担保資金供給オペ(金利0.0%)は、金額に上限を設けずに実施することとした。

金融機関は日銀に適格担保を持ち込めば、どれだけでも資金供給が受けられることになる。新型コロナウィルスによる経済停滞下の企業ファイナンスの問題は、流動性から支払い能力(ソルベンシー)の問題に移行していることを表す。

骨太の方針では、「新型コロナウィルス感染症の影響を受けた企業に対して資金繰り等の支援に取り組んできた中、企業債務が増大していることに加え、原油等の価格高騰の影響を受けている状況への対応に万全を期す」としている。

流動性から支払い能力の問題と、それに対する対応に、政府・日銀の力点が移行するのであれば、日銀が金利を引き上げることはより難しくなるだろう。

▽企業貯蓄率と消費者物価

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。