この記事は2022年9月7日(水)配信されたメールマガジンの記事「岡三会田・田 アンダースロー(日本経済の新しい見方)『日銀は赤字でも資本は減らない?』を一部編集し、転載したものです。

要旨

日銀の利上げ局面で、利上げにより引き上げられる当座預金残高に対する付利の支払いが、国債が中心の保有資産の収入を上回り、「赤字」が発生することがマーケットで懸念されている。しかし、利上げで先行しているFRBが、「赤字」を懸念することによって利上げに及び腰になるなど、金融政策運営の幅を狭めるという意見は少ないようだ。

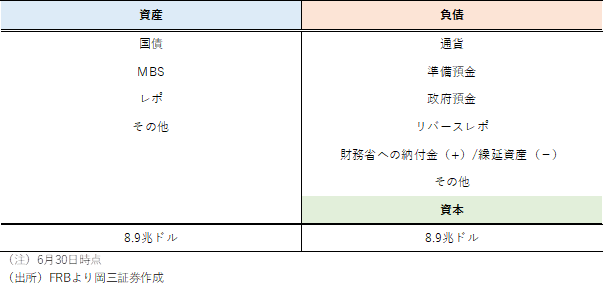

パウエルFRB議長は、FRBには利上げ局面の資本バッファは必要なく、民間企業ではなく、資本はあくまでシンボリックなものでしかないことを、しっかり説明している。短期的に、利上げ局面で支出が収入を下回り「赤字」となれば、単純に、「繰延資産」をマイナスとして負債側に同額計上する。結果として、資産と負債+資本はバランスし、シンボリックな存在でしかない資本は減少しない。即ち、FRBには、短期的にどれだけ「赤字」になろうと債務超過になるメカニズムは存在しない。将来の通貨発行益(シニョレッジ)による収益で繰延資産を解消していく。

日銀は、利上げ局面での「赤字」で、テクニカルにこれまでの収益を積み上げた準備金をまず取り崩すとみられる。準備金が完全に取り崩されても、日銀もFRBと同様に「繰延資産」をマイナスとして負債側に計上する措置をとった場合、「赤字」でも資本は減らない。将来の利上げ局面の「赤字」による債務超過のリスクが大きくなり、日銀は現行の金融緩和を継続できないという発想は間違いだろう。FRBの資本の問題については、米国担当エコノミストの松本賢が「FRBに損失リスクはあるのか」と題するレポートで詳しく解説している。( http://info-okasan.co-site.jp/econ/20220906km.pdf )

懸念される「赤字」

日銀の利上げ局面で、利上げにより引き上げられる当座預金残高に対する付利の支払いが、国債が中心の保有資産の収入を上回り、「赤字」が発生することがマーケットで懸念されている。「赤字」によって、日銀の資本が減少し、債務超過となるという考え方だ。

現行の金融緩和を継続すれば、低利の国債の資産を積み上げ、当座預金残高は増加するため、将来の利上げ局面の「赤字」による債務超過のリスクが大きくなり、日銀は現行の金融緩和を継続できないという発想まで生まれてしまっている。

利上げを続けているFRBは、日銀より先に「赤字」に陥るリスクが生まれている。しかし、FRBが、「赤字」を懸念することによって利上げに及び腰になるなど、金融政策運営の幅を狭めるという意見は少ないようだ。

パウエルFRB議長の説明

パウエルFRB議長は、FRBには利上げ局面の資本バッファは必要なく、民間企業ではないため、資本はあくまでシンボリックなものでしかないことを、しっかり説明している。

中央銀行は、負債の多くは無利子の貨幣であるため、国債を中心の資産からの利子収入があり、長期的には、収入が支出を上回る、通貨の発行益(シニョレッジ)を持つ。短期的に、利上げ局面で支出が収入を下回り「赤字」となれば、単純に「繰延資産」をマイナスとして負債側に同額計上する。結果として、資産と負債+資本はバランスし、シンボリックな存在でしかない資本は減少しない。

即ち、FRBには、短期的にどれだけ「赤字」になろうと債務超過になるメカニズムは存在しない。「繰延資産」が解消するまで、財務省に対する納付金はなくなり、政府の収入は減少するが、FRBの金融政策運営の幅を狭めることにはならない。将来の通貨発行益(シニョレッジ)による収益で繰延資産を解消していく。

「赤字」でも資本は減らない

日銀は、利上げ局面での「赤字」で、テクニカルにこれまでの収益を積み上げた準備金をまず取り崩すとみられる。

準備金が完全に取り崩されても、政策委員会の決定を経て会計規程を変更した上で、日銀もFRBと同様に「繰延資産」をマイナスとして負債側に計上する措置をとった場合、「赤字」でも資本は減らない。将来の利上げ局面の「赤字」による債務超過のリスクが大きくなり、日銀は現行の金融緩和を継続できないという発想は間違いだろう。

ただ、金融政策の幅を狭める問題はないものの、「赤字」による「繰延資産」の計上をマーケットが理解できず、短絡的に通貨の信任の直接的な悪化の問題と誤解する可能性があり、中央銀行はマーケットや政治家とのコミュニケーションを適切に行うことが望ましいというFRBメンバーの意見がある。

FRBの資本の問題については、米国担当エコノミストの松本賢が「FRBに損失リスクはあるのか」と題するレポートで詳しく解説している。( http://info-okasan.co-site.jp/econ/20220906km.pdf )

FRBに損失リスクはあるのか

金融政策に対する影響は皆無

・金利上昇が進む中、金融機関への利払い費増加によってFRBが損失を負う可能性が生じている。しかし、仮に損失を負っても金融政策運営の幅が狭まることにはなり得ない。一般的な中央銀行の特性やFRBの資産保有ルールを踏まえれば、損失リスクは発生しえないことが分かる。パウエル議長もそうしたリスクを明確に否定している。

・FRBは政府機関の一部であり、民間の営利企業ではない。そのため、通貨発行権のある政府との統合政府として捉えれば、そもそもFRBに破綻リスクというものは存在しない。

・資産保有は原則的に満期保有であり、売却しない限りは最終的にキャピタルゲイン/ロスは発生しない。FRBの負債の多くは無利子の貨幣であるため、相対する国債やMBSなどの資産からの利子収入を踏まえれば、長期的には利益が損失を上回る公算が高い。これを通貨の発行益(シニョレッジ)と呼ぶ。

・損失が発生するとすれば、金融機関の準備金残高に対する利払いが資産保有による金利収入を上回るケースである。FRBの収支が赤字となれば「財務省への納付金」はなくなり、赤字分が「繰延資産」として納付金の代わりに計上される。この「繰延資産」は収支が再び黒字となれば、それまでの赤字分と相殺されることとなる。そのため、収支が調整されるのはあくまでも負債側のみであり、資本が棄損され、民間企業のように資本注入される事態とはならない。

▽FRBのバランスシート

本レポートは、投資判断の参考となる情報提供のみを目的として作成されたものであり、個々の投資家の特定の投資目的、または要望を考慮しているものではありません。また、本レポート中の記載内容、数値、図表等は、本レポート作成時点のものであり、事前の連絡なしに変更される場合があります。なお、本レポートに記載されたいかなる内容も、将来の投資収益を示唆あるいは保証するものではありません。投資に関する最終決定は投資家ご自身の判断と責任でなされるようお願いします。