この記事は2022年9月13日に「The Finance」で公開された「これから注目のブルーボンドとは?」を一部編集し、転載したものです。

ブルーボンドは青く美しい海洋環境を守る事業プロジェクトに要する資金を調達するために発行する債権である。本稿ではブルーボンドと他のESG債との違い、ブルーボンドの発行例やメリット、今後の見通しなどを紹介する。

目次

ブルーボンドとは何か

ブルーボンドとは、海洋保全や持続可能な漁業支援等に使途を定めた債権のことである。ブルーボンドはESG債(SDGs債)のひとつであるが、現時点での発行数はまだ少なく、これから注目度が高まると考えられる。おもなESG債(SDGs債)の種類は以下を参照いただきたい。

ESG債、SDGs債の種類 *金融機関によって呼び方が異なることがある

| サステナビリティボンド | 社会課題と環境課題、双方に取り組むプロジェクトに要する資金を調達するために発行する債券 |

|---|---|

| ソーシャルボンド | 社会課題に取り組むプロジェクトに要する資金を調達するために発行する債券 |

| グリーンボンド | 環境課題に取り組むプロジェクトに要する資金を調達するために発行する債券 |

| ブルーボンド | 海洋課題に取り組むプロジェクトに要する資金を調達するために発行する債券 |

ブルーボンドの使途選定基準

ブルーボンドによって調達される資金は、明確に海洋環境の改善や保全効果がもたらされるプロジェクトに使用されるべきである。使途の例として、海洋汚染防止事業の研究開発費、人材教育費、海洋プラ問題解決技術開発への投融資などが考えられる。

世界や日本でのブルーボンドの発行例

世界ではじめてブルーボンドを発行したのはインド洋のセーシェル共和国。115の島から成るセーシェルは、多様な海の生物や鳥が暮らす豊かな環境が特徴で、美しい海の観光スポットであると同時に、マグロやエビなどの輸出も盛んに行われている。観光業と漁業が主要産業であるセーシェルにとって、海洋環境は経済成長と自然保護の両方の観点で重要な資源である。

2018年セーシェル政府は、豊かな海洋生態系を保護しながら持続可能な漁業に移項し海洋経済の成長していくため、世界初のブルーボンド国債を発行し1,500万ドルを調達した。調達した資金は、海洋保護区の拡大、漁業ガバナンスの改善、ブルーエコノミーの発展などの使途に充てられる。

*参考:

Seychelles launches World’s First Sovereign Blue Bond|THE WORLD BANK、Seychelles launches world’s first Sovereign Blue Bond|State House OFFICE OF THE PRESIDENT OF THE REPUBLIC OF SEYCHELLES

セーシェル基礎データ|外務省

それ以降も世界銀行やアジア開発銀行などが、海洋保全プロジェクト向けのブルーボンドを発行している。日本では、マルハニチロ株式会社が本邦初となるブルーボンド発行に向けて検討をはじめたことを2022年8月に公表した。

ブルーボンドの発行例、発行額

| 時期 | 発行順 | 内容 |

|---|---|---|

| 2018年 | 1,500万ドル | インド洋の島しょ国セーシェル共和国が2018年世界初のブルーボンド国債発行。 |

| 2019年 | 2億3,400万ドル相当(20億スウェーデンクローナ) | 北欧投資銀行(NIB)がスウェーデン・クローナ建てブルーボンド発行。バルト海の廃棄物処理や水質汚染防止、生物多様性の回復に焦点を絞る各プロジェクト向けの資金を調達。 |

| 2019年 | 1,000万ドル | 世界銀行が海洋プラスチック問題への認知拡大を図るため、同分野を資金使途とする「持続可能な開発ボンド」を発行。機関投資家と個人投資家の両方を対象としている。 |

| 2020年 | 9億4,250万ドル相当 | 中国銀行がアジアで初めてのブルーボンドを発行。世界で初めての商業銀行による発行事例。 |

| 2021年 | 1億5,100万ドル相当(2億800万豪ドル) | アジア開発銀行(ADB)がアジア・太平洋地域の海洋関連プロジェクトへの融資を目的にオーストラリアドルおよびニュージーランドドル建てのデュアル・トランシェ・ブルー・ボンドを初めて発行。 |

| 2022年度予定 | 未定 | マルハニチロが日本国内初のブルーボンド発行に向け検討開始。みずほ証券株式会社が発行支援 |

*参考:

Bank of China issues Asia’s very first blue bonds | Crédit Agricole CIB (ca-cib.com)

ADB、初の海洋投資向けブルー・ボンドを発行 | Asian Development Bank

NIB issues first Nordic–Baltic Blue Bond – Nordic Investment Bank

本邦初となる「ブルーボンド」の発行に向けた検討の開始に関するお知らせ |マルハニチロ プレスリリース

ブルーエコノミーの市場規模や可能性

ブルーエコノミーは、持続可能性に配慮した海洋経済活動を意味する。COVID-19のパンデミック発生以前の試算では、2010年から2030年にかけてブルーエコノミー関連の市場規模は約3兆ドルに達し、4,000万人を雇用する可能性があると予想されていた。

しかし、今の段階では、持続可能な海洋経済に移項するために必要な投資額には十分達していない。ブルーボンドはこの必要調達額と現状のギャップを埋め、持続可能な海洋経済の実現を支援する力を秘めていると言えるだろう。

*参考:OECD work in support of a sustainable ocean|OECD

とくに海に囲まれた日本は、ブルーエコノミーへの力の入れようによっては大いに期待できるのではないか。日本の海域面積(領海と排他的経済水域を合わせた海域の面積)は約447万㎢で世界第6位であり、漁業、養殖業、海運業、造船業、水産加工業など海洋産業にかかわる事業やプロジェクトが数多く存在する。

日本のこれらの産業が持続可能性に本気で取り組み、ブルーエコノミーに向け大きく舵を切れば、経済的にも海洋環境的にもよいインパクトを生めるかもしれない。

*参考:海洋の働き-日本の海洋|内閣府

ブルーボンドのメリットや課題

ブルーボンドの発行・投資を行うことには、どんなメリットがあるのか。より実効的な資金の使い方や債券への投資をするには、メリットだけでなくブルーボンドが抱える課題についても知っておくことが重要である。

ブルーボンド発行のメリット

- 新たな投資家との関係構築と資金調達基盤の強化

ブルーボンドを発行する側にとっては、ESG投資を行うことを表明している機関投資家や、海洋環境問題の解決に資する投資対象を高く評価する個人投資家と新たに関係を構築できるチャンスとなり、安定的な資金調達の基盤強化につながる。 - ブループロジェクト推進による社会的な支持の獲得

ブルーボンドの発行によって、海洋環境を守るプロジェクトの推進に積極的な姿勢を社会に示すことができ、社会的な支持の獲得につながる。 - サステナビリティ経営の高度化と長期的価値の創造

ブルーボンド発行を通じて、企業内のサステナビリティ戦略の見直し、ガバナンス体制の整備、リスクマネジメント強化につながり、中長期的な企業価値の向上に資する可能性がある。

ブルーボンドへの投資メリット

- 投資利益と海洋環境保全面の利益の両立

ブルーボンドへの投資を行うことで、債券投資による利益を得ながら、ブループロジェクトへの資金供給を通じて海洋環境保全の実現を支援し、持続可能な社会の実現に貢献できる。 - オルタナティブ投資としての分散でリスクヘッジ

プロジェクトボンドとして発行されるブルーボンドは、上場株式や債券といった伝統的資産以外のオルタナティブ投資の側面を有するため、分散投資によるリスク低減として有効な投資先の1つになり得る。

一方でブルーボンドには課題も

- 見せかけのブルーウォッシングの回避

環境配慮しているように見せかけ実態はそうではなく、環境意識の高い投資家や消費者に誤解を与え問題になっているグリーンウォッシュ。ブルーボンドでも、上辺だけの海洋保全プロジェクトにならないようにアプローチすることが重要になる。 - 効果を評価・測定するための指標の不足

ブルーボンドの効果を評価・測定するための指標については、十分な開示事例が蓄積されておらず、参照可能な資料が少ないという課題がある。 - 海洋資源管理の多国間協力の必要性

海洋の汚染源は必ずしも1カ国・1地域に限定されない。また持続可能な漁業を行うには近隣水域国との協調が欠かせないプロジェクトを通じて効果的に課題を解決するためには、多国間協力が必要となる。

ブルーボンドの今後の見通し

2022年6月、国連環境計画金融イニシアチブ(UNEP FI)、国際資本市場協会(ICMA)、国際金融公社(IFC)、アジア開発銀行(ADB)、国連グローバルコンパクト(UNGC)など5つの主要国際機関が共同で、持続可能なブルーボンド原則(ブルーボンドの実務ガイドライン)を、2022年秋に発行する予定だと発表した。この発行により、健全かつ持続可能なブルーエコノミー推進が期待される。

*参考:UNEP FI JOINS INTERNATIONAL COALITION TO DEVELOP GUIDANCE ON BLUE BONDS|UNEP FI

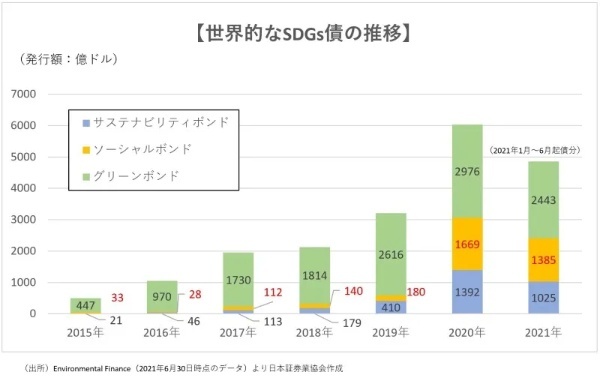

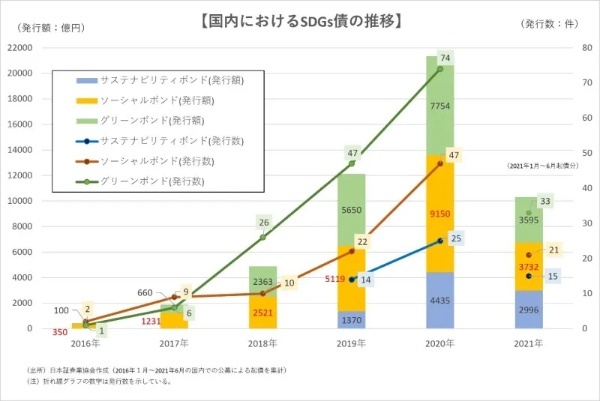

2022年8月時点においてはブルーボンドの発行額・発行件数がごく少数であるため推移や累計データは見られないが、参考としてその他のSDGs債(サステナビリティボンド、ソーシャルボンド、グリーンボンド)の推移をご覧いただきたい。

グリーンボンドについては、2014年1月にICMA(国際資本市場協会International Capital Market Association)が「Green Bond Principles、ICMA グリー ンボンド原則」を策定しており、日本では2017年に環境省が「グリーンボンドガイドライン」を策定している。

推移グラフを見ると、世界、日本ともにガイドライン(原則)の策定後からグリーンボンド発行が大きく伸びている様子が見てとれる。適切な検討・判断に有用な指針が示されたことで、発行体側の事務負担やコストの軽減につながり、右肩上がりに増加したものと考えられるだろう。ブルーボンドもガイドラインが策定されればグリーンの例のように発行が増えると推測できる。(グラフは金融庁|ソーシャルボンドガイドラインを参考に筆者作成)

未来のブルーファイナンス予想図

ブルーボンドの発行数が増え、さまざまなプロジェクトの実績が蓄積された近未来を想像してみていただきたい。たとえば同じ金額を投資した異なるブループロジェクトを比較して、どんなボンドがより効率的に海洋環境に正のインパクトを生み出しているかなど、環境効率の観点で比較できるようになっているかもしれない。

こうしたプロジェクト間の比較や個々のプロジェクトの成果を評価できるようにするために、アウトカムやインパクトを測る指標の検討が重要になるだろう。

この指標の検討という点に関して、1つのアイデアを述べながら締めくくりたい。海洋生物の多様性を測る主要指標に「サンゴ分布状況」というものがある。サンゴには多様な海の生き物が集まり、その営みが複雑で豊かな生態系を織りなしているが、海水温の上昇や海洋の酸性化など何らかのストレスを受けると、サンゴは白化(死亡)してしまう。

日本では水温上昇によってサンゴ分布が北上していることも観測されている。サンゴの分布状況の観察は、気候変動や海洋環境の変化と多くの生物の生態系が関係しあっていることを明らかにしており、一定のモニタリング性がある。

近年の技術発展により、衛星画像を活用したサンゴ礁のリアルタイムモニタリングが可能になってきており、ブループロジェクトのアウトカムやインパクトを測る指標の1つとしてのポテンシャルがある。効果の定量化が可能になれば、ブルーボンドの発行にも弾みがつくはずだ。

数年後か数十年後のブルーボンドでは、地方自治体や企業単位で紐づけられる海域のサンゴの分布状況によって金利が適用される…。そんな未来が到来するかもしれない。

現時点ではまだ世界でも発行数がわずかなブルーボンドであるが、生物多様性保全や気候変動対策とも深い関連性がある分野への債権であるため、注目度が高まると考えられる。今後の動向にも注視していきたい。

代表取締役

大阪大学理学部卒業。在学中から環境、農業、福祉などサステナビリティ領域のベンチャービジネスに環境エンジニアとして携わる。これらの領域において2社のバイアウト(事業売却)を経験。2019年に同社を立ち上げ、サステナビリティ×データサイエンスを軸に、国内外企業の環境・社会貢献度をAIで数値化した非財務データバンクを開発。真に”良い企業”が照らされる社会の創成を目指す。京都大学ESG研究会講師。

■金融機関向け非財務データバンク「TERRAST(テラスト)β」

■事業会社向け非財務データバンク「TERRASTβ for Enterprise(T4E)」