不動産投資におけるキャッシュフローとは、家賃収入から支出を引いて手元に残るお金のことだ。十分なキャッシュフローを得ることで安定経営と規模拡大が実現できる。ここでは、一棟物件を購入したい人向けに、不動産投資のキャッシュフローを深く理解するための情報をお届けする。

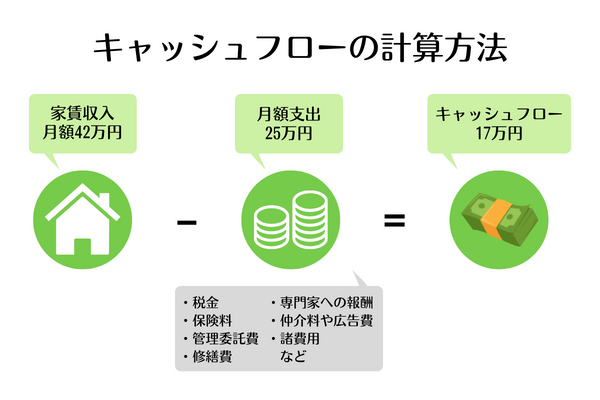

不動産投資のキャッシュフローの計算方法

不動産投資のキャッシュフローとは、家賃収入と支出の差である。仮に、毎月の家賃収入が42万円、支出が25万円なら、キャッシュフローは17万円になる。計算式にすると次のようになる。

不動産投資キャッシュフローを高める方法は、「家賃収入を増やして、支出を抑える」というものだ。なお、一棟ものの不動産投資の支出に含まれるのは次の諸費用だ。

・火災保険や地震保険などの保険料

・管理会社に支払う管理委託費

・修繕費

・税理士など専門家への報酬

・仲介会社へ支払う仲介料や広告費(AD)

・その他不動産投資に関わる諸費用 など

【関連記事】アパート経営の経費にできるものとできないものは?

不動産投資でキャッシュフローが出ない場合の5つの問題点

不動産投資で十分なキャッシュフローが出ないと次の5つの問題が起こり、「安定経営」と「規模拡大」が難しくなる。

・修繕費が足りなくなる

・家賃の維持が難しくなる

・空室率が増える悪循環に陥る

・新たな不動産投資ローンを組みづらくなる

最終的に、キャッシュフローがないことで手持ち資金を減らしたり、赤字に耐えきれず物件を手放したりという結末にならないよう注意しよう。

問題点 ほかの収入や手持ち資金が減る

キャッシュフローを確保できず赤字になれば、マイナス分をほかの収入(例:事業収入、給与収入など)や手持ち資金でカバーしなければならない。

本来、利益を増やすために行っている不動産投資で、ほかの収入や手持ち資金を減らしては意味がない。「節税目的だから儲からなくても構わない」というオーナーもいるかもしれない。しかし、赤字が予想以上に膨らめば、資産を大きく目減りさせる結果になりかねない。

問題点 修繕費が足りなくなる

不動産投資をしていると、突発的な修繕が発生する。たとえば、住宅設備の故障や台風による破損などだ。キャッシュフローが十分に得られず、修繕のための資金をストックできなければ、修繕費を手持ち資金でカバーしなければならない。

また、同様に10〜15年おきに実施することになる大規模修繕もできなくなる。

問題点 家賃下落や空室率が増える悪循環に陥る

これも修繕費に関連する話だが、不動産投資でキャッシュフローが十分に得られないと、修繕費用が捻出できなくなり、物件の劣化を早めることになる。物件は通常適切な修繕を行ったとしても徐々に経年劣化していくものだが、それすらできない場合は外観や設備面で周辺の物件と比較して見劣りしてしまい空室が発生したり、家賃を下げなければ入居者が見つからなかったりという状況に陥る可能性があり、キャッシュフローの悪化のスパイラルを招くことになる。

問題点 新たな不動産投資ローンを組みづらくなる

購入した一棟ものでキャッシュフローを得られないと、次の物件を購入するのが難しくなる。金融機関が既存で保有している物件の経営状態も審査対象とするため、赤字物件を抱えていると、金融機関に悪い印象を与えてしまい、新たなローンを組みづらくなる。不動産投資をするにあたって、将来的に規模拡大を考えている人はとくに注意しよう。

キャッシュフローを確保するためのポイント

では、キャッシュフローを確保するためのポイントとはどういうものか。 ここでは収入面と支出面でそれぞれ解説する。

収入面のポイント

賃貸物件の家賃は新築や中古問わず基本的に経年劣化で下落していくため、キャッシュフローのトップラインとなる家賃収入自体を上げることは難しい。どちらかと言えば家賃の下落スピードを落としたり、空室が起きにくくしたりする守りの戦略とならざるを得ない。 具体例は以下のとおりだ。

2.入居者募集が得意な賃貸管理会社を選ぶ

3.物件の定期的な修繕を怠らない

1.賃貸入居者ニーズが長期的に見込める立地や災害リスクの低い立地の物件を選ぶ

賃貸ニーズが長期的に見込める立地であれば高稼働を維持しやすい。また、災害リスクの低い立地の物件を選ぶことも重要だ。近年では未曽有の自然災害が全国的に頻発している。物件が水害や土砂崩れの被害を受けると賃貸経営の継続が不可能になったり、入居者に対する補償が必要になったりするケースがあるためだ。

2.入居者募集が得意な賃貸管理会社を選ぶ

物件が高稼働であるためには物件や立地が持つポテンシャルも重要だが、実際に入居者の募集をする賃貸管理会社の募集力も重要だからだ。

3.物件の定期的なメンテナンスを怠らない

メンテナンスを怠り、物件の外観や室内の設備が周辺の物件と比較して劣ってしまっていては入居者がなかなか決まらなかったり、家賃を下げての募集をせざるを得なくなったりする可能性もあるからだ。

支出面のポイント

キャッシュフローを確保するために支出をなるべく抑えるということは有用である。 ここではキャッシュフローの良化に貢献する具体例について触れていく。

2.複数の金融機関を比較し、有利な条件でローンを借りる

1.頭金(自己資金)を多めに払う、繰り上げ返済をする物件の購入時に頭金を多く支払ったり、物件購入後に繰り上げ返済(返済期間は据え置く方法)をしたりしてローンの残高を減らすことにより毎月の返済金額を減らすことができる。ただし、自己資金の投入や繰り上げ返済をしたことによって突発的な修繕の対応ができなくなったというようなことが起きないよう、余剰資金で行うなど計画的にする必要がある。

2.複数の金融機関を比較し、有利な条件でローンを借りる

ローンを借りる際に低い金利や長い期間で借りることも返済金額を抑えることにつながるため、金融機関を比較することは重要である。ただし、変動金利で借りた場合は将来的に金利上昇のリスクがあり、借入期間を長くすることは残債の減少スピードを鈍化させるデメリットがあることには留意したい。

この他にも管理費や修繕費など支出項目はあるが、過剰な削減は入居率の低下や家賃の下落につながる恐れがあるため、支出の削減にフォーカスするのは注意が必要だ。

キャッシュフローだけが全てではないことに注意

ここでは不動産投資のキャッシュフローの重要性と確保の方法について解説してきた。補足すると、キャッシュフローは大切だが、あくまでも不動産投資の指標の1つに過ぎないことを意識したい。

不動産投資の重要指標には、 実質利回り、NOI利回り、IRR(内部収益率)などもある。これらを組み合わせて総合的に判断することが重要だ。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。