不動産を売却する際に考慮しておきたいのが「税金」だ。不動産売却では、複数の税金がかかるため、予想以上に大きな出費となる可能性もある。そのため不動産を売却する予定があるなら、税金について理解を深めておくことが大切だ。今回は、不動産売却でかかる税金の種類や計算方法、譲渡所得に関する控除制度について解説する。

不動産売却に関わる税金の種類

不動産売却に関わる税金は、次の3種類だ。

・印紙税

・登録免許税

譲渡所得税は、不動産の保有期間や所得金額に応じて個人にかかる税金だ。不動産売却時に利益(譲渡所得)が生じた場合は、その所得に対して所得税と住民税を納める必要がある。逆に不動産売却時に利益が出ない場合、譲渡所得税はかからない。

印紙税とは、売買契約をする際に契約書へ貼付する収入印紙のことだ。印紙税額は、売買金額によって異なる。

またローンを組んで購入した不動産を売却する場合は、抵当権を抹消するための登録免許税も必要だ。なお「現金で購入した」「ローンを完済してすでに抵当権を抹消している」といった場合、登録免許税はかからない。

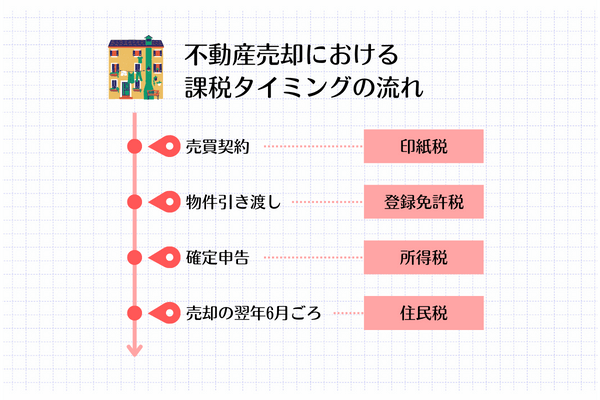

課税されるタイミング

不動産売却における課税タイミングは以下の流れだ。

不動産売買契約書を交わす際には、印紙税がかかる。契約時、不動産売買金額に応じた収入印紙を貼付して売主と買主双方が消印をすることで納付する仕組みだ。また物件引き渡しで抵当権を抹消するときに登録免許税がかかる。売却に伴い譲渡所得が生じる場合は、所得税がかかるため、売却した翌年の2月16日~3月15日に確定申告を行い、所得税を納めなくてはならない。その後、売却した不動産の所在地のある自治体から届く納税通知書を使って住民税を納める。

譲渡所得税の計算方法

基本的に不動産売却で譲渡所得が生じる場合は、自分で譲渡所得税を計算して確定申告をしなくてはならない。ここでは、不動産の譲渡所得税の計算方法について確認していこう。

譲渡所得の計算式

譲渡所得税は、譲渡所得に一定の税率をかけて計算する。譲渡所得の計算式は以下の通りだ。

収入金額とは

不動産を売却した際に買主から受け取る金額を意味する。取得費とは

不動産の購入代金や建築代金の合計額から所有期間中の減価償却費相当額を差し引いた金額だ。なお「相続で取得した」「購入から長い年月が経過している」などの理由で取得費がわからない場合は、売却金額の5%相当額を取得費にできる。譲渡費用とは

不動産を売却するために直接かかった費用のことだ。例えば「不動産会社へ支払う仲介手数料」「売主が負担した収入印紙代」「売却のための建物取り壊し費用」などが該当する。修繕費や固定資産税など、不動産の維持管理のためにかかった費用は譲渡費用にならないため注意したい。特別控除額とは

一定の要件を満たす場合に収入金額から控除できる金額のことだ。不動産売却で適用される特別控除の詳細については、後述する。計算した結果、譲渡所得がマイナス(譲渡損失)となる場合、譲渡所得税はかからない。

譲渡所得の税率

売却した年の1月1日現在で不動産の所有期間が5年以下の場合は「短期譲渡所得」、5年超の場合は「長期譲渡所得」に該当する。税率は、それぞれに以下の通りだ。

| 所得区分 | 税率 (所得税+住民税) |

税率の内訳 |

| 短期譲渡所得 | 39.63% | ➤所得税30% ➤復興特別所得税0.63% (=所得税30%×2.1%) ➤住民税9% |

| 長期譲渡所得 | 20.315% | ➤所得税15% ➤復興特別所得税0.315% (=所得税15%×2.1%) ➤住民税5% |

出典:国税庁「No.3208 長期譲渡所得の税額の計算」、「No.3211 短期譲渡所得の税額の計算」※この先は外部サイトに遷移します。より株式会社ZUU作成

2037(令和19)年までは、復興特別所得税として「各年分の基準所得税額×2.1%」を所得税とあわせて申告・納付する。短期譲渡所得と長期譲渡所得では税率が大きく変わるため、注意が必要だ。

長期譲渡所得になるまで待てば税率は下がるが、相場によっては売却損が生じる可能性がある点も押さえておきたい。これらを踏まえると、売却タイミングは不動産市場の動向に応じて柔軟に判断する必要があるだろう。

譲渡所得税の具体例

ここまでの内容を踏まえて、以下のケースについて譲渡所得税の計算方法を確認しよう。

・減価償却費:300万円

・売却代金:3,900万円

・譲渡費用:200万円

まずは、不動産の取得費を計算する。

次に譲渡所得を求める。

最後は、譲渡所得税を算出しよう。

長期なら:譲渡所得1,000万円×長期譲渡所得税率20.315%=譲渡所得税203万1,500円

上記の金額を申告・納付することになる。

印紙税の計算方法

売買契約時にかかる印紙税は、契約金額(売買代金)に応じて以下のように異なる。

| 契約金額 | 本則税率 | 軽減税率 |

| 100万円超 500万円以下 | 2,000円 | 1,000円 |

| 500万円超 1,000万円以下 | 1万円 | 5,000円 |

| 1,000万円超 5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超 1億円以下 | 6万円 | 3万円 |

| 1億円超 5億円以下 | 10万円 | 6万円 |

※国税庁『「不動産譲渡契約書」及び「建設工事請負契約書」の印紙税の軽減措置の延長について(平成30年4月)(令和4年4月改訂)』※この先は外部サイトに遷移します。より株式会社ZUU作成

不動産売却の印紙税には軽減措置があり、2024年3月31日までに作成される売買契約書の場合、軽減税率が適用される(2022年11月時点)。

登録免許税の計算方法

抵当権抹消登記の登録免許税額は、土地や建物の抵当権抹消登記1筆(棟)につき1,000円だ。通常は、土地と建物の両方に抵当権が設定されるため、1物件につき2,000円程度かかる。

不動産売却の譲渡所得に関する控除制度

一定の要件を満たす不動産を売却する場合は、特別控除が適用される。特別控除には、譲渡所得を圧縮する効果があり、譲渡所得税の負担を軽減できるのがメリットだ。ここでは、不動産の譲渡所得に関する控除制度を3つ紹介する。

居住用財産の3,000万円特別控除

居住用財産(マイホーム)を売却するときに、所有期間にかかわらず譲渡所得から最高3,000万円を控除できる制度だ。自分が住んでいる家が対象となるため、賃貸用不動産や別荘には適用されない。以前住んでいた家を売却する場合は、住まなくなった日から3年を経過する日の属する年の12月31日までに売却する必要がある。

また「貸駐車場などに転用していない」「売主と買主が特別な関係(親子、夫婦など)でない」といった要件もあるため注意したい。譲渡所得を大幅に圧縮できるため、マイホームを売却する予定があるなら覚えておこう。

居住用財産の軽減税率の特例

売却した年の1月1日において所有期間が10年超のマイホームを売却する際に軽減税率が適用される制度だ。譲渡所得が6,000万円以下の場合、一定の要件を満たすと譲渡所得の税率を14.21%(所得税10%、復興特別所得税0.21%、住民税4%)まで下げられる。本特例は、先ほど紹介した「居住用財産の3,000万円特別控除」との併用が可能だ。

マイホームを売却する際に3,000万円特別控除を適用しても譲渡所得が生じる場合は、本特例を検討するといいだろう。

相続空き家の3,000万円特別控除

相続で取得した不動産(空き家)を売却する際に譲渡所得から最高3,000万円を控除できる制度だ。制度を利用するためには、以下のような要件を満たす不動産が対象となる。

- 1981年5月31日以前に建築されている

- 区分所有建物登記がされていない

- 相続開始直前において被相続人以外に居住者がいない など

適用要件が細かく設定されているため、利用できるか判断できない場合は税理士などの専門家に相談しよう。なお、適用期間は、2023年12月31日までである(2022年11月時点)。

不動産を相続したら不動産投資を始めるのも選択肢

不動産を相続した場合、売却のほかにも不動産投資を始めることも選択肢の一つだ。所有している空き家を賃貸に出せば家賃収入が見込め、維持費を相殺して余った分は利益とすることが期待できる。先祖代々の土地や思い入れのある実家など売却をためらう場合でも、所有し続けることが可能だ。維持費や修繕コスト、賃貸管理の手間などを考慮しても安定した収入が期待できる場合は、不動産投資を始めるのも選択肢といえる。

【関連記事】相続した空き家で賃貸経営した際のメリット・デメリット

まとめ

不動産売却に関わる税金は「譲渡所得税」「印紙税」「登録免許税」の3つだ。譲渡所得税は予想以上に大きな出費となる可能性があるため、特別控除で譲渡所得を圧縮できないかを事前に確認しておきたい。また不動産を相続した場合は、売却以外の選択肢として不動産投資で家賃収入を得ることも検討してみてもいいだろう。

(提供:manabu不動産投資 )

- 【オススメ記事】

- 「FPの私ならここを見る」 プロが語る不動産投資とは?

- 不動産投資の種類はいくつある?代表的な投資方法を紹介

- 少額から始められる不動産投資4選

- 不動産投資は30代から始めるべき?メリットや注意点について解説

- 初めて不動産投資をする際に気をつけることとは?

- コラムに関する注意事項 -

本コラムは一般的な情報の提供を目的としており、投資その他の行動を勧誘することを目的とするものではありません。

当社が信頼できると判断した情報源から入手した情報に基づきますが、その正確性や確実性を保証するものではありません。

外部執筆者の方に本コラムを執筆いただいていますが、その内容は執筆者本人の見解等に基づくものであり、当社の見解等を示すものではありません。

本コラムの記載内容は、予告なしに変更されることがあります。