相続税の節税対策の1つとして「生前贈与」を検討している人も多いだろう。資産を生きているうちに子や孫に「贈与」することで資産の全体量を減らし、相続税も減らす方法だ。相続税は死後にかかる税金であるため、資産の所有者は干渉できない。それに対して贈与税は、生前に自分で資産の動きや相続税をある程度コントロールできる点がメリットだ。一方で、一定額以上の贈与には贈与税がかかる。知識のないまま贈与を行うと、逆に相続税以上の負担を次世代にかけるおそれもある。ここでは贈与税の「非課税枠」を活用して、堅実な贈与や相続税対策につなげるための基礎知識を解説する。

生前贈与とは

生前贈与とは、生きている間、亡くなる前に財産を贈与することだ。贈与は、自分の財産を無償で与える意思表示をして、相手がそれを受諾すると成立する。

相続税対策としての生前贈与

贈与を行うと、財産を受け取った人が「贈与税」を支払うことになる可能性がある。しかし贈与税は、亡くなったあとに財産を引き継ぐ「相続」で発生する「相続税」とは課税ルールが異なる。

同じ財産でも、あらかじめ生前贈与して「贈与税」の対象になるほうが、のちに「相続税」の対象になるより税金が安くて済む場合があるのだ。

贈与税ならではの制度や非課税枠をうまく使えば、大幅な節税も可能である。そのため「相続時の税負担を抑えるために生前贈与を利用する」ということが一般的に行われている。

生前贈与のメリットとデメリット

先述の通り、生前贈与を利用することで、税金の負担を抑えつつ家族に財産を移せる可能性がある。そのほか、資産を持っている本人が生きているうちに、誰に何をどれだけ贈与するかを決めて実行したり、死後の相続税をコントロールしたりできる点もメリットだ。

本人が生きているときなら、家族間のいざこざも起きにくいだろう。相続と違い、贈与なら財産を受け取った家族から直接感謝の言葉を聞けるかもしれない。

このように、相続よりメリットが多そうに見える「生前贈与」だが、注意しておきたい点もある。

生前贈与の際の税金(贈与税)にはさまざまな細かいルールが定められている。どのようなときにいくらまでなら税金がかからない(非課税になる)のか、自分の場合は税額がいくらになるのか、よく考えて実行しないと「節税のつもりでわざわざ生前贈与にしたのに、普通に相続するより税金が高くなってしまった」という事態もありうるのだ。

生前贈与が非課税になる8つのケースとそれぞれのメリット・注意点

贈与税は、個人から財産をもらった人が納める税金だ。しかし生前贈与をしたからといって、必ず贈与税がかかるわけではない。条件を満たせば、税金はかからない(非課税で済む)のだ。

生前贈与を成功させるためには、あらかじめ「非課税で済む条件」がどのようなものか把握しておくことが欠かせない。ここでは8つのケースに分けて、それぞれのメリットや注意点とともに解説するので参考にしてほしい。

【生前贈与が非課税になるケース1】暦年贈与:毎年110万円まで非課税

贈与税の課税方法には2種類あり、「暦年贈与」はその1つだ。1人の人が1月1日から12月31日までの1年間に受け取った財産の合計額に対して課税される。

暦年贈与では、基礎控除(誰でも差し引ける金額)が110万円と決まっている。実際には1年間に贈与を受けた財産のうち、110万円を超えた分が課税の対象になる。

ちなみに、贈与税の税率は以下のように決められている。

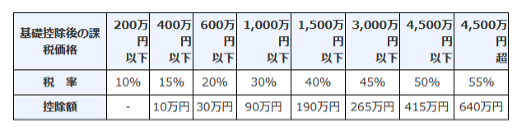

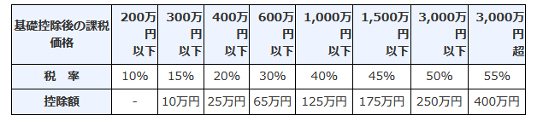

▽特例贈与財産の場合……祖父から孫への贈与、父から子への贈与など(贈与を受けた年の1月1日において18歳以上の人が、直系尊属から贈与を受けたとき)

▽それ以外(一般贈与財産)の場合……兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者のときなど

贈与する財産が多いほど、税率が高くなっていく仕組みだ。ただ先述の通り、年に110万円までなら贈与税はかからず、贈与税の申告も必要ない。

【メリット】

・1年間に贈与で受け取った合計額が110万円以下なら、申告不要で非課税

【注意点】

・方法を間違えると課税されることも

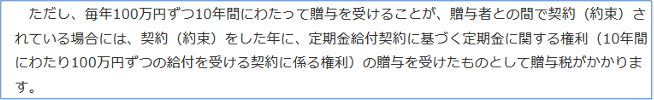

暦年贈与を使えば、毎年100万円ずつ10年間贈与を受けても課税されない。しかし、国税庁の公式サイトには、以下のような記載がある。

▽暦年贈与に関する注意点

一定額の贈与を毎年同時期に繰り返すと、税務署の調査が入りやすいので要注意だ。場合によっては、最初の贈与までさかのぼって課税されることもある。毎回契約書を作成するなどして対策しておくのが賢明だ。

・相続開始前3年以内の暦年贈与は相続税の対象

暦年贈与の場合、相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に受けた贈与は相続税の対象になる。亡くなる直前から暦年贈与を始めても意味がないので、するなら健康なうちから少しずつコツコツ進めておきたい。

・近々廃止される可能性も

実は、暦年贈与は近年中に廃止されるのではないかといわれている。実際、2021年度と2022年度の税制改正大綱で、見直しの可能性が示唆されていた。前述の「相続開始前3年以内」のルールも、より期間を長くすることが検討されている。

2022年8月時点では、まだ具体的なことは何も決まっていない。しかし、今後の改正もありうることは頭に入れておきたい。

【生前贈与が非課税になるケース2】相続時精算課税制度:一時的に2,500万円まで非課税

贈与税は、基本的に「暦年贈与」に基づいて計算される。しかし、一定の条件を満たせば、もう1つの課税方法である「相続時精算課税」も選択できる。

こちらは、1月1日から12月31日までの1年間に贈与を受けた財産のうち、2,500万円までが特別控除の対象となる。しかし2,500万円を超えた分については一律20%の税金がかかるほか、贈与していた側が亡くなった際には、この制度によって生前に贈与された資産も相続税の対象となる。

相続時精算課税は暦年贈与と違い、贈与額に関係なく税率が「一律」であることと、支払った金額が相続税から控除されることがポイントだ。そのため、まとまった資金を贈与するのに向いている。

どちらを選択するのが自分に有利なのか、計算して比較検討する必要があるだろう。

【メリット】

・贈与を受ける財産が2,500万円以内なら非課税

・この制度を使って贈与された財産は、相続が発生したとき「贈与時の価額」で課税される

将来値上がりしそうな資産を持っている場合、この制度を使って早めに贈与しておけば、将来の相続税を節約できる。

【注意点】

・一時的に2,500万円まで非課税になるが、相続時に精算される(相続税そのものの節税効果は薄い)

・原則として、60歳以上の父母または祖父母から18歳以上の子または孫に財産を贈与した場合が対象

・一度「相続時精算課税制度」を選択すると、暦年課税に戻せない

・贈与税の申告の手続きが必要

この制度はルールが複雑で、デメリットもある。思い込みで選択すると失敗につながりかねない。従って、選ぶ際は慎重に、できれば税理士など詳しいプロに相談したほうがよいだろう。

【生前贈与が非課税になるケース3】贈与税の配偶者控除(おしどり贈与):2,000万円まで非課税

贈与税には、税金の負担を軽くするための特別措置として「非課税枠」が複数設けられている。「夫婦の間で居住用の不動産を贈与したときの配偶者控除(おしどり贈与)」もその1つだ。

結婚して20年以上になる夫婦間なら、居住用不動産(マイホームの土地や建物など)やそれを購入するための金銭の贈与は、最大2,000万円まで非課税になる。

【メリット】

・基礎控除110万円とは別に、2,000万円の控除も受けられる

【注意点】

・実際に住むのが条件

・贈与税の申告が必要

贈与を受けた年の翌年3月15日までに、贈与で取得した家に贈与を受けた本人が住んでいて、その後も引き続き住む見込みであることが必要だ。非課税の範囲内で収まった(贈与税がかからない)場合でも、贈与税の申告手続きが必須となる。

【生前贈与が非課税になるケース4】結婚・子育て資金の一括贈与:1,000万円まで非課税

2023年3月末までに18歳以上50歳未満の人が、結婚・子育て資金として直系尊属(父母や祖父母など)から贈与を受けた場合、1,000万円までは非課税になる。

【メリット】

・挙式費用や出産費用のほか、家賃・敷金など新居費用や不妊治療費用なども対象になる

【注意点】

・結婚に関する費用は300万円が限度

・贈与を受ける側の合計所得金額が1,000万円を超える場合は対象外

・金融機関で専用口座の開設&結婚・子育て資金非課税申告書の提出が必要

【生前贈与が非課税になるケース5】教育資金の一括贈与:1,500万円まで非課税

前述の「結婚・子育て資金の一括贈与」と似た制度に、「教育資金の一括贈与」もある。

こちらは、2023年3月31日までに、30歳未満の人が教育資金に充てるために直系尊属(父母・祖父母など)から贈与を受けた場合、1,500万円までは贈与税が非課税になる。

【メリット】

・学校の入学金や授業料のほか、幼稚園や保育所にかかる費用、習い事にかかる費用、留学のための渡航費などさまざまなものが対象になる

【注意点】

・習い事に関する費用は500万円が限度

・贈与を受ける側の合計所得金額が1,000万円を超える場合は対象外

・金融機関で専用の口座開設&教育資金非課税申告書の提出が必要

・今後の改正で内容が変更になる可能性が示唆されている

この制度は、もともと2021年3月末までで終了する予定だった。しかし、その後の改正で2年間延長されることが決まり、2023年3月末までとなった。今後も制度の改正や廃止の可能性がある。

【生前贈与が非課税になるケース6】住宅取得資金等の贈与:最大1,000万円まで非課税

2022年1月1日から2023年12月31日までの間に、直系尊属(父母や祖父母など)からマイホーム資金に充てるための贈与を受けた場合、最大1,000万円まで非課税となる。

【メリット】

・新築購入も中古購入もリフォーム費用も対象になる

【注意点】

・配偶者や親族からの住宅取得は対象外

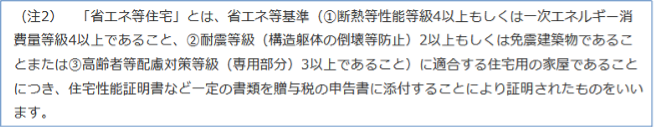

・1,000万円まで非課税になるのは取得する家が「省エネ等住宅」の場合。それ以外の住宅なら500万円まで

・非課税になるための条件が細かく決められている

「贈与を受ける側の合計所得金額が2,000万円以下(新築等をする住宅用の家屋の床面積が40平方メートル以上50平方メートル未満の場合は1,000万円以下)」「贈与を受けた年の翌年3月15日までに住宅用の家屋の新築等をする」「贈与を受けた年の翌年12月31日までに住み始める」などいくつもの条件があり、1つでも満たせないと課税対象になってしまうので注意したい。

ちなみに、1,000万円の非課税枠を利用できる「省エネ住宅等」と認められる条件は以下の通りだ。

▽「省エネ住宅等」の条件

【生前贈与が非課税になるケース7】障害者への贈与:最大6,000万円まで非課税

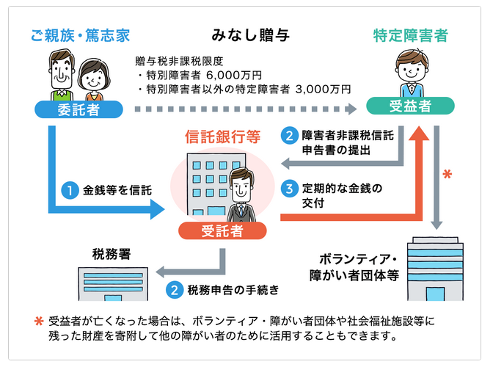

「特定障害者」の生活費などに充てるために、一定の信託契約に基づいて財産の信託があったときは、最大6,000万円までは非課税になる。

6,000万円の非課税枠があるのは「特別障害者である特定障害者」で、条件は以下の通りだ。

▽特別障害者の条件

特別障害者に該当しなくても、精神に障害があるなど一定の要件を満たす場合は3,000万円まで非課税になる。

信託銀行で契約できる「特定贈与信託」は、贈与した側が亡くなっても信託銀行が障害のある人の財産を管理する。「自分に万が一のことがあったら、障害があるこの子はどうなってしまうのだろう」という不安を解消するのに役立つ仕組みだ。

▽特定贈与信託の概要

【メリット】

・いくつかある贈与税の非課税制度の中でも、最も大きな非課税枠が利用できる

【注意点】

・信託会社との契約&障害者非課税信託申告書の提出が必要

【生前贈与が非課税になるケース8】生活費の贈与:実は贈与税の対象外

実は、扶養の義務がある人(夫婦や親子、兄弟姉妹など)から生活費や教育費に充てるために贈与された財産は、常識的な範囲内であれば贈与税がかからないとされている。生活費と教育費の定義は、以下の通りだ。

▽生活費と教育費の定義

【メリット】

・贈与税がかからない「生活費」や「教育費」の範囲は広い

下宿している子どもへの仕送り、結婚費用や出産費用の援助などさまざまな費用が認められる可能性がある。

【注意点】

・「常識的な範囲」がどこまでか分かりにくい

・贈与税がかからないのは、必要になるたびに贈与を受けて生活費や教育費に使った場合のみ

通常必要と認められる範囲内なら非課税だが、どこまで認められるかは双方の関係性や資力、地域の慣習などによっても異なる。明確な基準があるわけではないので「これくらいなら大丈夫だろう」と思い込みで進めると、課税対象になってしまう可能性もある。

生活費や教育費として贈与を受けていても、それを預金したり株式や不動産などの資金に充てたりすると贈与税がかかるので気を付けよう。

名義預金とは

贈与を検討するときに気を付けたいのが「名義預金」だ。例えば、子ども名義の銀行口座を作ってお金を預けていても、贈与と認められない場合がある。

親が自分の資産を入金している、通帳や印鑑を親が保管している、親が亡くなるまで子どもが自由に引き出せる状況になかった、子どもがその口座の存在を知らなかった、といった場合は「贈与」ではなく「相続」とみなされ、相続税の対象になる可能性が高い。

相続税の申告時に漏れてしまい、あとから延滞税や過少申告加算税などを課されてしまうこともあるので要注意だ。

まとめ:相続税対策と贈与税は税理士などに相談を

生前贈与をうまく利用すれば、相続するよりも税金を安く抑えながら家族に財産を引き継げる。この記事で紹介した8つのケースのように、条件を満たせば贈与税が非課税になる場合もある。

ただ、贈与税のルールは複雑だ。自分の場合は非課税の対象になるのか、贈与税と相続税のどちらがお得なのか、結局いくら税金がかかるのか、これらを把握するには正確な知識が必要となるだろう。税務署に問い合わせたり、税理士などの専門家に相談したりするのが確実だ。

知らないまま放置して損をするのはもったいない。愛する家族のためにも、早めに行動して対策しておきたい。