そもそも目論見書って何?

投資信託の目論見書は、投資信託の特徴やこれまでの実績などが記載された「説明書」です。目論見書は、ネット証券や銀行など、投資信託の販売会社のウェブサイトからダウンロードできます。

投資信託を購入しようとするときには、目論見書の内容を「確認しました」というチェックボックスにチェックを入れないと投資信託を購入できません。店舗の証券会社や銀行の場合は、書面で交付されるので目を通します(条件を満たせば電子データでの交付も認められています)。

目論見書にきちんと目を通している方が多いのも事実ですが、中には確認がおざなりになっている人もいます。内容をよく理解しないで購入していると、思わぬ損失を被ることもあるかもしれません。ですから、事前に目を通して、何が書いてあるのかを確認しましょう。

目論見書には何が書いてある?

今回は「SBI・V・全米株式インデックス・ファンド」の目論見書をもとにして、何が書いてあるかを具体的に見ていきます。

目論見書の表紙をチェック

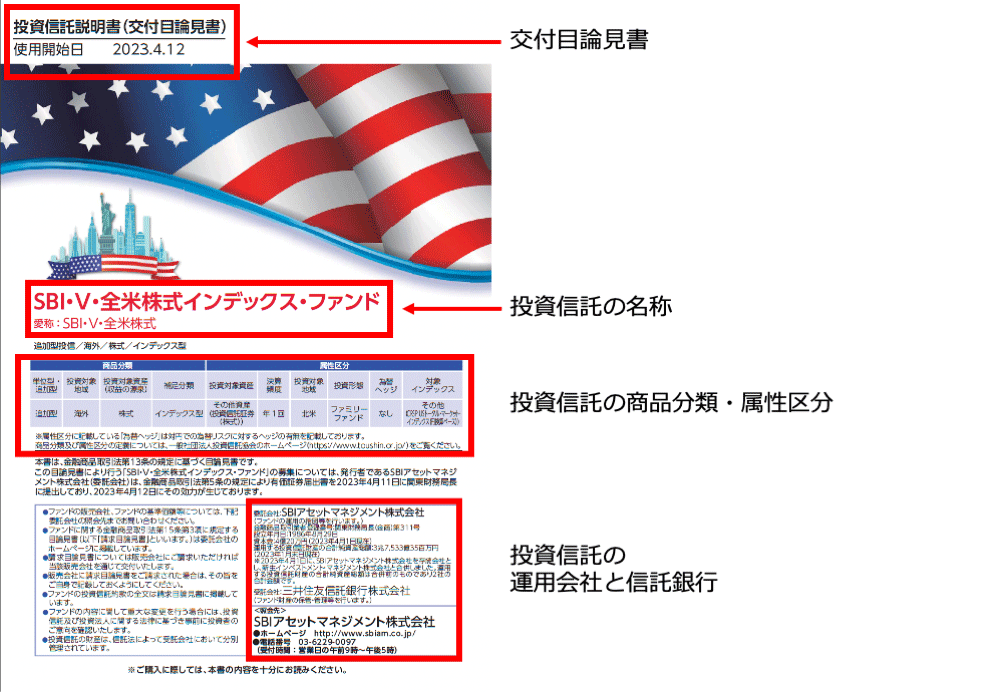

【SBI・V・全米株式インデックス・ファンドの目論見書の表紙】

投資信託の目論見書には、交付目論見書と請求目論見書の2種類があります。投資信託の購入前に交付が義務付けられていて、必ず確認する目論見書が交付目論見書。投資家の請求などで発行され、より詳しい情報が記載された目論見書が請求目論見書です。投資信託を選ぶときには交付目論見書を見れば十分です。

投資信託の名称は、同じシリーズで似たものがたくさんある場合があります。たとえば「SBI・V・○○」という投資信託だけで9本(2023年7月21日時点)あります。間違って他の目論見書を見ていないか、チェックしましょう。

「投資信託の商品分類・属性区分」の欄には、この投資信託がどんな投資信託なのかが簡潔に示されています。SBI・V・全米株式インデックス・ファンドの場合は、海外の株式に投資するインデックス型の投資信託だとわかります。目論見書の中でも改めて詳しく説明されています。

また、投資信託には3つの会社が関わっています。

- 販売会社:投資家に投資信託を販売する会社

- 運用会社(委託会社):投資信託の運用の指図を行う会社

- 信託銀行(受託会社):投資信託の運用の指図にしたがって投資を実行したり、資産を管理したりする会社

「投資信託の運用会社と信託銀行」からは、SBI・V・全米株式インデックス・ファンドに関わる会社が

- 販売会社:お使いの証券会社や銀行

- 運用会社:SBIアセットマネジメント

- 信託銀行:三井住友信託銀行

であることがわかります。なお、本稿執筆時点でSBI・V・全米株式インデックス・ファンドの販売会社はSBI証券・auカブコム証券・松井証券・ソニー銀行・千葉銀行の5社となっています。

それでは、目論見書の中を見てみましょう。目論見書の基本的な構成はどれでも同じです。大きく4つのことが書かれています。

目論見書に書かれていること(1):ファンドの目的・特色

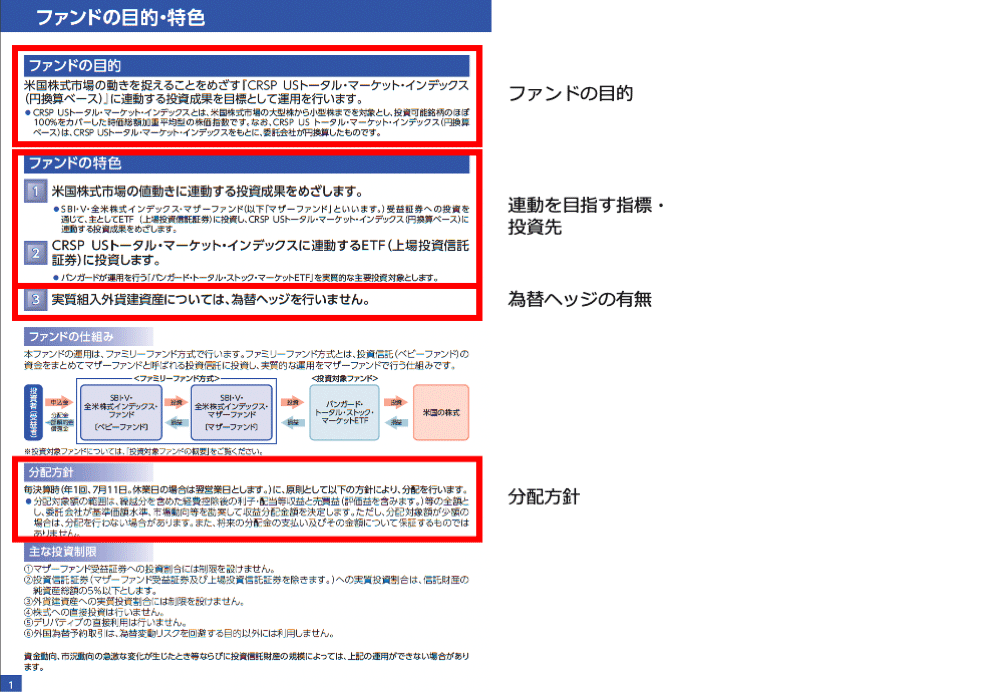

【SBI・V・全米株式インデックス・ファンドの「ファンドの目的・特色」】

「ファンドの目的」や「ファンドの特色」には、投資信託の運用先や目標とする成果が記載されています。SBI・V・全米株式インデックス・ファンドの場合、「米国株式市場の値動きに連動する投資成果をめざします」とあります。ここから、米国株のインデックス型の投資信託だとわかります。

また、米国株式市場の値動きに連動するために「CRSP USトータル・マーケット・インデックスに連動するETF(上場投資信託証券)に投資」すること、そのETFがバンガード・トータル・ストック・マーケットETF(VTI)だということもわかります。

CRSP USトータル・マーケット・インデックスは、米国株式市場の大型株から小型株まで、約4,000銘柄をもとに算出される株価指数。米国市場をほぼ100%網羅しています。

SBI・V・全米株式インデックス・ファンドは、これと連動するVTIに投資をすることで「米国株式市場の値動きに連動する投資成果」を目指す、というわけです。

また、海外の資産に投資する投資信託の場合、為替ヘッジを行うか行わないかが記載されています。

為替ヘッジとは、先物取引や信用取引を利用して為替レートの変動による値動きの影響を軽減することです。SBI・V・全米株式インデックス・ファンドの場合、為替ヘッジは行わないため、為替レートの変動によって運用成果が変動します。

さらに、投資信託の分配方針も見ておきましょう。SBI・V・全米株式インデックス・ファンドの場合、年1回、7月11日の決算時に分配金額を決定するとあります。利息や運用益が次の利息や運用益を生み出す「複利効果」を活かすならば、分配金はない方が効率よくお金を増やせます。

目論見書に書かれていること(2):投資のリスク

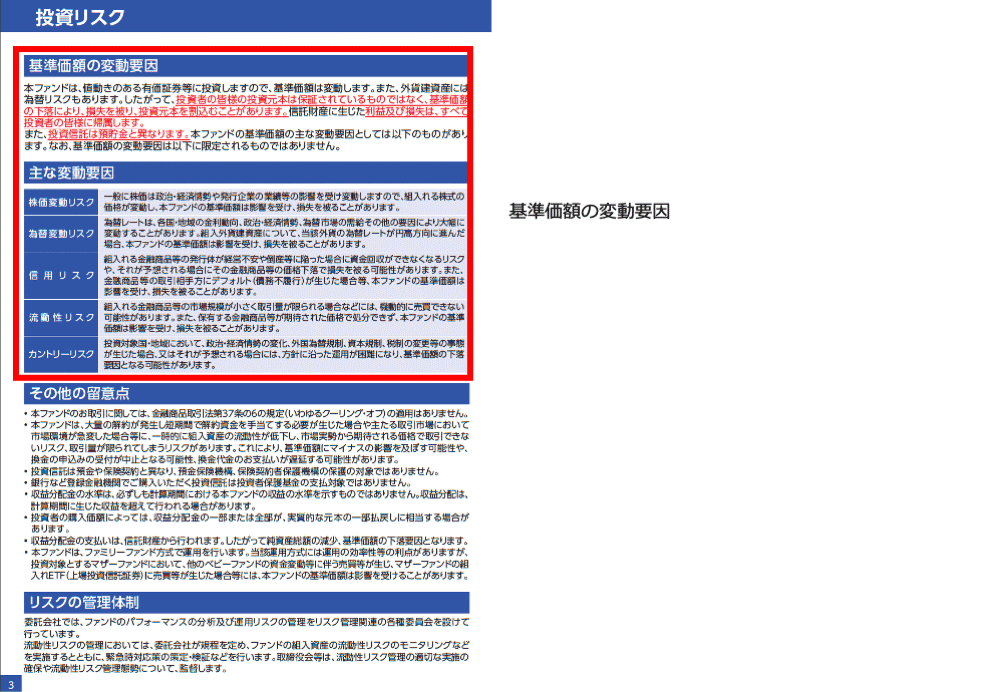

【SBI・V・全米株式インデックス・ファンドの「投資リスク」】

投資のリスクの欄には、この投資信託に投資することで発生するリスクが示されています。SBI・V・全米株式インデックス・ファンドに限った話ではありませんが、投資信託は値動きのある資産に投資をするので、値下がりによって損失を被る可能性があります。どんなリスクがあるかは、投資信託ごとに異なるため、それを紹介しているというわけです。

SBI・V・全米株式インデックス・ファンドは、以下のようなリスクで値動きする可能性があることが示されています。

- 株価変動リスク…株価変動で損失が出るかもしれない

- 為替変動リスク…為替変動で損失が出るかもしれない

- 信用リスク…企業の経営・財務状況が悪化することで損失が出るかもしれない

- 流動性リスク…市場での株などの売買が少なくなると、不利な価格で取引せざるを得なくなって損失が出るかもしれない

- カントリーリスク:政治や経済の情勢が急変したときに損失が出るかもしれない

目論見書に書かれていること(3):運用実績

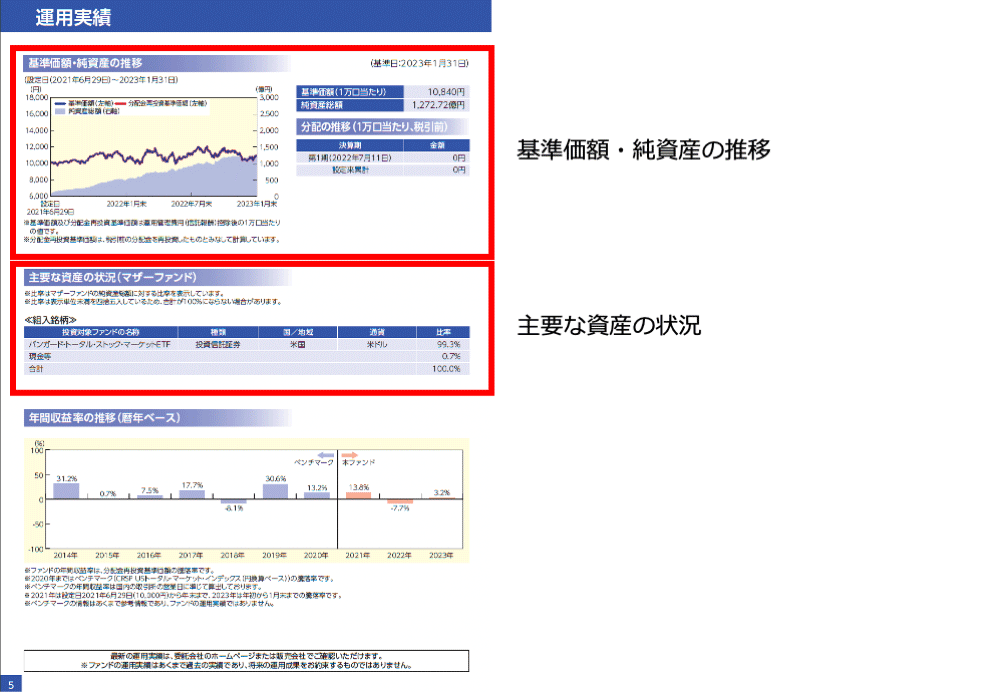

【SBI・V・全米株式インデックス・ファンドの「運用実績」】

投資信託の運用実績で注目すべきは基準価額と純資産総額です。基準価額は純資産総額を投資信託の口数(受益権総口数)で割ったもので、投資信託の値段を示します。投資信託の基準価額が購入時より上がっていれば利益が出ます。純資産総額は、投資信託が組み入れている株式や債券などの資産の合計金額(時価総額)です。純資産総額の大きさからはファンドの規模がわかります。

「基準価額・純資産の推移」には、投資信託の運用開始日からの推移が記載されています。これらが共に右肩上がりの投資信託は、運用成績が伸び、資産の流入が増えていることを表します。そして、投資信託は運用がしやすくなり、利益を出しやすくなる好循環が期待できます。

SBI・V・全米株式インデックス・ファンドの場合、基準価額は多少の上下はありますが横ばいです。直近はやや右肩上がりになっていますね。それに対して純資産総額は順調に右肩上がりです。分配の推移も載っていますが、設定来、分配がないこともわかります。

また、「主要な資産の状況」には組み入れている資産の比率が表示されます。SBI・V・全米株式インデックス・ファンドはVTIに投資するので、組入銘柄のほぼ100%がVTI(残りは現金等)になっています。たとえば、株式を直接組み入れる投資信託なら、具体的な銘柄が組入比率順に表示されます。

目論見書に書かれていること(4):手続・手数料等

【SBI・V・全米株式インデックス・ファンドの「手続・手数料等」】

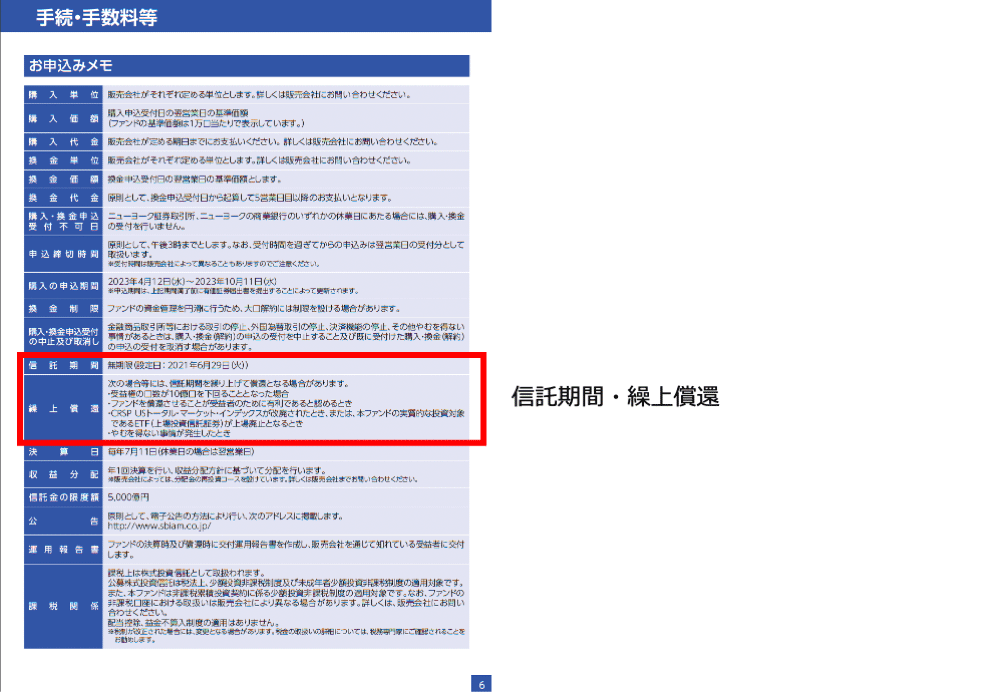

購入の手続きについての情報で、とくに注目したいのが「信託期間」と「繰上償還」です。信託期間は投資信託が運用を始めてから終わるまでの期間です。SBI・V・全米株式インデックス・ファンドは無期限ですが、投資信託によってはあらかじめ運用が終わる日が決まっている場合があります。何十年と長く投資したいのに、信託期間が決まっている投資信託を購入してしまうと、運用が続けられなくなってしまいます。信託期間が「無期限」であるかを確認しましょう。

また、繰上償還は投資信託が途中で運用をやめることです。目論見書には、繰上償還を行う条件が記載されています。繰上償還になると、保有口数に応じた金額が償還金として換金されます。このとき、仮に損失を抱えているときに繰上償還が行われてしまうと、その時点で抱えていた含み損が「実現損」になり、損失が確定してしまいます。どういう条件で繰上償還が起こるのか、確認しておきましょう。

【SBI・V・全米株式インデックス・ファンドの「手続・手数料等」つづき】

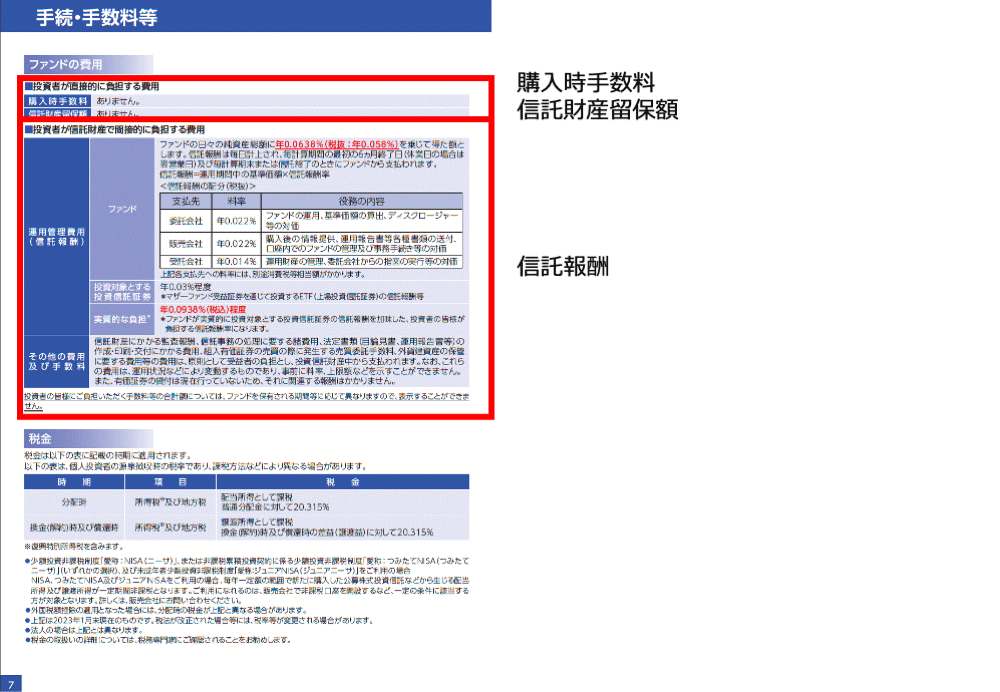

投資信託で必ずチェックしたいのが手数料です。

投資信託の手数料には主に

- 購入時:購入時手数料(投資信託を購入するときに一時的にかかる手数料)

- 保有中:信託報酬(投資信託を保有している間ずっと支払う手数料)

- 解約時:信託財産留保額(投資信託の解約時の手数料)

の3つがあります。

SBI・V・全米株式インデックス・ファンドの場合、購入時手数料・信託財産留保額は無料です。また信託報酬は年率0.0938%と、0.1%を下回るとても安い投資信託だとわかります。しかし信託報酬は、少しの差でも数十年の運用によって大きな差になります。ですから、なるべく安いものを選びましょう。インデックス型・バランス型ならば、0.3%以上の商品をあえて選ぶ必要はありません。

良い投資信託の目論見書はシンプル

目論見書は、投資家に投資をしてもらうために説明をしているのですから、わかりやすくできています。とくに、良い投資信託の目論見書はシンプルで、誰が見てもわかるようにできているものです。良い投資とは、過度にリスクを負わず、そこそこのリターンを繰り返し何度も手に入れ続けることです。

反対に、仕組みが複雑で、読んでもよくわからない目論見書には、手を出さない方がいいでしょう。仕組みが複雑であるということは、オプションなど組み込まれているということで、当然リスクも高くなります。そういった仕組みを理解して投資するならば、百歩譲って良いとしても、よく理解もせず投資するのは絶対に避けましょう。

自分の大切なお金を「信じて託す」のですから、投資信託の目論見書を読んで、よく知ったうえで投資をすることが重要です。